Wohngebäudeversicherung

- Starkes Schadenmanagement

- Ausgezeichneter Elementarschutz

- Individuell erweiterbar

Das „zweite“ Dach für Ihr Zuhause: Ihre Wohngebäudeversicherung

Ihr Haus, das sind nicht nur vier Wände und ein Dach über dem Kopf. Es ist ein Ort, in den Sie viel Geld, Zeit und Herzblut investiert haben, um ihn zu dem zu machen, was er ist – Ihr Zuhause.

Doch auf die Gefahren, die von Feuer, Sturm und Leitungswasser ausgehen, können Sie kaum Einfluss nehmen. Um das zu schützen, was Ihnen wichtig ist und im Ernstfall finanziell abgesichert zu sein, sollten Hausbesitzer eine Wohngebäudeversicherung abschließen.

Wer braucht eine Wohngebäudeversicherung?

Bei größeren Schäden am Haus kann die finanzielle Belastung schnell so groß sein, dass sie existenzbedrohend ist. Und das Szenario ist gar nicht so unwahrscheinlich.

Potenzielle Gefahren für Ihr Eigenheim sind neben Schäden durch Feuer, Sturm, Hagel, Leitungswasser oder Blitzschlag auch extreme Wetterlagen. Manchmal reicht ein starkes Unwetter, um das eigene Heim unbewohnbar zu machen.

Davon betroffen sind nicht nur die Hauseigentümer selbst, sondern auch Familienangehörige, die mit Ihnen unter einem Dach leben. Wenn das eigene Zuhause stark beschädigt oder sogar unbewohnbar wird, ist das nicht nur finanziell eine Katastrophe – auch emotional ist es extrem belastend, wenn das Eigenheim als Ort der Sicherheit und des Wohlfühlens von einem auf den anderen Moment zerstört ist.

In einer solch schweren Lage ist es eine enorme Entlastung, wenn Ihnen die finanzielle Last und die damit verbundenen Existenzängste abgenommen werden – das macht eine Wohngebäudeversicherung so essenziell.

Was ist eine Wohngebäudeversicherung?

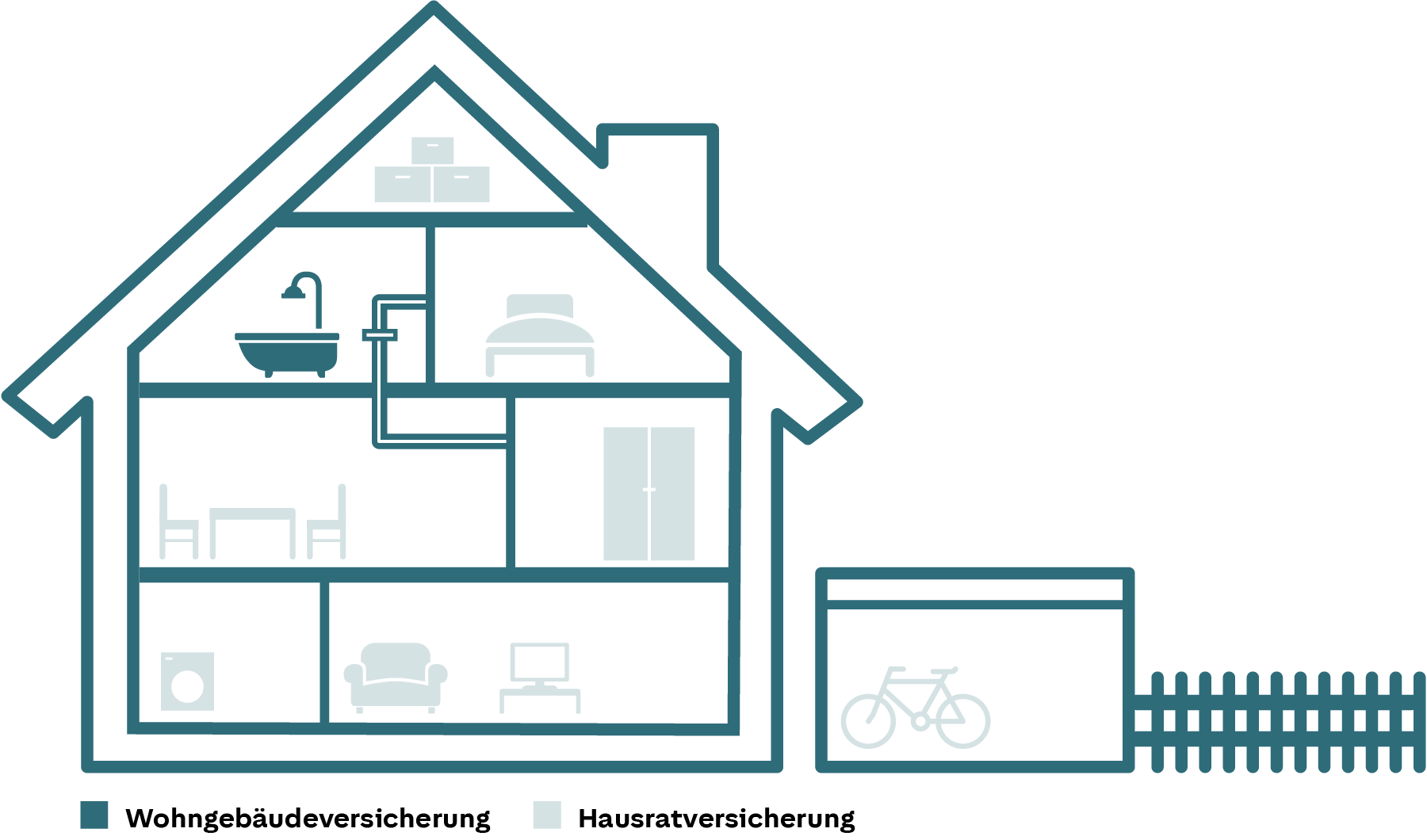

Die Wohngebäudeversicherung schützt Ihr Haus und alle fest damit verbundenen Gebäudebestandteile – und Sie damit vor finanziellen Schwierigkeiten im Schadenfall.

So sind Sie vor den wirtschaftlichen Folgen geschützt, die durch Feuer, Blitzschlag, Sturm, Hagel oder Leitungswasser verursacht werden. Die Kostenerstattung reicht dabei von einzelnen Reparaturen bis hin zum kompletten Wiederaufbau des Gebäudes.

Was beinhaltet die Wohngebäudeversicherung der HUK-COBURG?

Die Wohngebäudeversicherung Classic versichert:

- Ihr Wohnhaus.

- Ihre Garagen und Carports (auch im Umkreis von bis zu 3 km Luftlinie).

- Ihre Nebengebäude auf dem versicherten Grundstück, z. B. Garten- und Gerätehäuschen bis jeweils 20m².

- Ihre Hof- und Gehwegbefestigungen, Einfriedungen wie bspw. Zäune und Hecken sowie Garten- und Wegebeleuchtung.

- Ihr Zubehör am Wohngebäude, wie Dachantennen, am Gebäude befestigte Satellitenantennen, Markisen oder Überdachungen.

- Ihre Fahrradboxen oder -garagen, Müllboxen, Wallboxen für Ihr Elektrofahrzeug sowie festverankerte Sichtschutzelemente und Spielgeräte auf dem Versicherungsgrundstück.

- Ihre Photovoltaik-, Solar-, Geothermie- und sonstige Wärmepumpenanlage als versicherte Sache gegen die Grundgefahren. Die Anlagen müssen bei der Ausstattung des Gebäudes angegeben werden. Je nach Anlage kann sich dadurch Ihr Beitrag verändern. Gegen Mehrbeitrag kann zusätzlich eine Allgefahrendeckung vereinbart werden.

- Ihre Windkraftanlage auf dem versicherten Grundstück – bis 10 m Höhe und 15 kW-Peak Gesamtleistung.

Zudem ersetzen wir Ihnen bei einem versicherten Schaden grundsätzlich den Neuwert ohne Begrenzung durch eine Versicherungssumme.

Die Wohngebäudeversicherung Classic von der HUK-COBURG ist dank des 24-Stunden-Notrufservice immer für Sie da. Wir überzeugen mit einem starken Schadenmanagement bei Leitungswasserschäden – hier verfügen wir über ein großes Handwerkernetz, Leistungen aus einer Hand und hohe Qualität.

Mit der Wohngebäudeversicherung der HUK-COBURG können Sie sich auf faire Konditionen verlassen: Bei einem versicherten Schaden ersetzen wir Ihnen den Neuwert ohne Begrenzung der Versicherungssumme. Nicht umsonst verleiht uns Focus Money das Prädikat „Fairster Wohngebäudeversicherer” mit der Note „sehr gut” (Ausgabe 23/2024).

Übrigens: Eine ideale Ergänzung ist unsere Glasversicherung. Damit sind Sie gegen Glasbruchschäden an Ein- und Mehrfamilienhäusern abgesichert.

Wohngebäudeversicherung – was ist versichert?

Die Wohngebäudeversicherung sichert alle Schäden ab, die am Gebäude, den damit fest verbundenen Bauelementen sowie den beschriebenen Nebengebäuden entstehen können.

Folgende Elemente sind im Versicherungsschutz enthalten:

- Dach, Außenwände und Keller sowie Fundament.

- Fenster, Türen, Treppen

- Elemente des technischen Ausbaus. Dazu gehören die Heizungsanlage, elektrische Anlagen, sanitäre Installationen sowie die Badezimmerausstattung

- Bodenbeläge: Fliesen, Parkett, Laminat

Bewegliches Inventar ist nicht über die Wohngebäudeversicherung geschützt, es muss über die Hausratversicherung abgesichert werden.

Mit der Wohngebäudeversicherung sind Sie gegen folgende Gefahren geschützt

Selbst wenn Sie Ihr Eigenheim so gut wie möglich zu schützen versuchen – eine hundertprozentige Kontrolle darüber, was in und um Ihr Haus passiert, haben Sie nicht immer. Umso beruhigender ist es zu wissen, dass für die folgenden Gefahren Versicherungsschutz besteht, wenn Sie Ihr Haus versichern:

- Leitungswasserschäden

- Feuerschäden

- Sturm- und Hagelschäden

Wann zahlt eine Wohngebäudeversicherung bei Wasserschäden?

Wir sichern Sie mit der HUK-COBURG Wohngebäudeversicherung gegen die folgenden, insbesondere auch durch Leitungswasser verursachten Schäden ab:

- Schäden durch bestimmungswidrig austretendes Leitungswasser, z.B. aus Zu- und Ableitungsrohren der Wasserversorgung, Heizkörpern und Heizungsrohren, Wasch- und Spülmaschinen, Aquarien, Wasserbetten, Zimmerbrunnen, Wassersäulen, Klima-, Wärmepumpen-, Geothermie-, Solarheizungsanlagen (gilt auch für Öl, Sole, Kühl- und Kältemittel)

- Rohrbruch an Wasserleitungen und Heizungsrohren und in Gebäuden an Wasserableitungen

- Frostschäden, z.B. an Waschbecken, Badewannen, Wasserzählern, Heizkörpern und Armaturen

- Bruchschäden an Armaturen (z.B. Wasserhahn)

- Schäden durch Wasser aus innenliegenden Regenrohren

- Schäden durch Wasser aus Zisternen, Brunnen oder Regenwassersammeltanks sowie Bruchschäden an den Rohren dieser Wassersammelstellen (jeweils auf dem Versicherungsgrundstück)

- Kosten für den Mehrverbrauch von Frischwasser infolge eines Versicherungsfalls, z.B. nach einem Rohrbruch

- Frost- und sonstige Bruchschäden an innenliegenden Gasleitungen und Regenrohren

Mit unserer Wohngebäudeversicherung besteht Versicherungsschutz gegen die folgenden, insbesondere auch durch Feuer und Blitzschlag verursachten Schäden:

- Schäden durch Brand, Blitzschlag, Detonation, Explosion, Verpuffung

- Schäden durch „Blindgänger” aus dem Ersten oder Zweiten Weltkrieg

- Überspannungsschäden durch Blitz oder Blitzschlag

- Implosionsschäden

- Schäden durch Überschalldruckwellen

- Schmor- und Sengschäden durch Feuer

- Schäden durch Rauch und Ruß, der wegen eines Defekts plötzlich aus bestimmten Anlagen (z.B. Heizung) austritt

- Nutzfeuerschäden (z.B. Kaminbrand)

- Schäden durch Löschen, Ruß und Rauch in Folge von z. B. Brand

- Schäden durch Fahrzeuganprall

- Schäden durch Anprall oder Absturz eines Luftfahrzeugs, seiner Teile oder seiner Ladung

Die Wohngebäudeversicherung bietet Ihnen Versicherungsschutz bei:

- Sturmschäden ab Windstärke 7

- Hagelschäden

- Folgen von Sturm- und Hagelschäden, z.B. durch eindringenden Regen, Schnee oder Hagel

Schutz gegen Naturgefahren – bei unserer Wohngebäudeversicherung immer dabei

Wir sichern Ihre Immobilie gegen folgende Schäden ab:

- Überschwemmung und Rückstau (jeweils auch durch Witterungsniederschläge wie Starkregen)

- Erdsenkung

- Erdfall

- Erdrutsch

- Schneedruck

- Lawinen

- Vulkanausbruch

- Erdbeben

Bei der HUK-COBURG immer bei Ihrer Wohngebäudeversicherung mit dabei: Unsere Mindestabsicherung, der Elementarschutz Basis.

Unsere Empfehlung: Elementarschutz Classic

Wir empfehlen den Elementarschutz Classic, der Sie auch bei schweren Naturkatastrophen optimal absichert. Sie tragen nur eine Selbstbeteiligung in Höhe von 500 €, bei Schäden durch Erdbeben liegt diese bei 100.000 €. Bei Bedarf können Sie letztere senken.

Mindestabsicherung: Elementarschutz Basis

Falls Sie entgegen unserer Empfehlung auf den Elementarschutz Classic verzichten, lassen wir Sie nicht völlig schutzlos. Mit dem Elementarschutz Basis sichern wir bei katastrophalen Extremwetterereignissen die schlimmsten Folgen ab. Aber: Sie tragen eine Selbstbeteiligung in Höhe von 100.000 € für alle weiteren Naturgefahren. Der Staat springt für diese Selbstbeteiligung grundsätzlich nicht ein.

Mehr Informationen hierzu finden Sie bei der Elementarversicherung.

Erweiterungen für Ihre Wohngebäudeversicherung

Wohngebäude PLUS

Glasversicherung

Rohre

Haus- und Wohungsschutzbrief

Nebengebäude über 20 m²

Mit dem Zusatzbaustein Wohngebäude PLUS für Ihre Wohngebäudeversicherung bieten wir Ihnen sinnvollen Schutz für weitere Risiken.

- Wir leisten Entschädigung, wenn versicherte Sachen durch bestimmungswidrig ausgetretenes Leitungswasser aus undichten Fugen, Fliesen oder Installationsöffnungen zerstört oder beschädigt werden.

- Wir sichern Sie bei Gebäudeschäden infolge eines Einbruchs oder Einbruchversuchs ab.

- Wir kommen für Kosten bei Graffitischäden an den Außenseiten der versicherten Gebäude sowie an Einfriedungen und fest verankerten Sichtschutzelementen auf.

- Wir leisten für sonstige Vandalismus-Schäden an versicherten Gebäuden sowie an Einfriedungen und fest verankerten Sichtschutzelementen.

- Wir kommen für Kosten der Beseitigung von Bäumen auf dem Versicherungsgrundstück auf, die aufgrund einer versicherten Gefahr (z. B. Blitzschlag oder Sturm) umgestürzt sind.

Wir übernehmen Kosten für Ersatz und Wiederanpflanzung von Bäumen, die aufgrund einer versicherten Gefahr (z.B. Blitzschlag oder Sturm) umgestürzt sind, sowie die Kosten zur Wiederherstellung beschädigter Gartenbepflanzung bis 10.000 € (jeweils auf dem Versicherungsgrundstück). - Wir versichern Sie bei Schäden durch innere Unruhen, Streik oder Aussperrung.

- Wir übernehmen die Kosten für Aufbruchschäden am versicherten Gebäude, die infolge eines Rauch- oder Gasmelder-Fehlalarms entstanden sind (bis 5.000 €).

- Wir übernehmen die Mehrkosten für behördlich nicht vorgeschriebene energetische Modernisierungen (z. B. Baustoffe zur Wärmedämmung oder energiesparende Heizungsanlagen) bis 5.000 €, wenn der Schaden mindestens 20.000 € beträgt.

Große Fenster, Glastische oder Kristallspiegel – sie geben einem Haus ein ganz besonderes Flair, müssen aber auch mit einer gewissen Vorsicht behandelt werden.

- Wir bieten Ihnen einen günstigen Pauschalpreis, unabhängig von der Größe Ihres Hauses oder Ihrer Wohnung.

- Wir versichern folgende Gläser:

- Einfachglas, Isolierglas, Sicherheitsglas, auch teure Spezialgläser und Kristallglas Glastischplatten, Schrank- und Wandspiegel

- Glaskeramik-Kochflächen/-Induktionskochfelder und Glaskeramik-Sichtfenster

- Kunststoff-Scheiben, z. B. der Duschkabine oder der Terrassenüberdachung

- Künstlerisch bearbeitete Glasscheiben, -spiegel und -platten

- Gebäudeverglasungen von Garagen und Carports

- Wir ersetzen Ihnen im Falle eines Glasbruchs die zerbrochene Scheibe.

- Wir liefern Ihnen einen Ersatz und lassen ihn einsetzen.

- Wir sorgen für eine eventuelle Notverglasung. Wir übernehmen die Kosten für Gerüste und Kräne sowie die Beseitigung von Hindernissen, wenn ein neues Glas eingesetzt werden muss.

- Wir übernehmen die Kosten für die Erneuerung von z. B. Anstrichen, Malereien oder Folien.

- Wir übernehmen die Kosten für die Reparatur von Begleitschäden (z. B. an Umrahmungen), die bei einem Glasbruch entstanden sind.

- Wir versichern auch Ihr Aquarium/Terrarium gegen einen geringen Zusatzbeitrag.

Erweitern Sie bei Bedarf Ihren Versicherungsschutz um Frost- und Bruchschäden an verschiedenen Rohren außerhalb des Gebäudes – bis 10.000 € pro Versicherungsjahr (1.000 € Selbstbeteiligung):

- Wasserzuleitungs- und Heizungsrohre auf dem Versicherungsgrundstück, die nicht der Versorgung versicherter Gebäude/Anlagen dienen.

- Wasserzuleitungs- und Heizungsrohre außerhalb des Versicherungsgrundstücks, die der Versorgung versicherter Gebäude/Anlagen dienen, soweit Sie die Gefahr dafür tragen.

- Ableitungsrohre der Wasserversorgung, die der Entsorgung versicherter Gebäude/Anlagen dienen – egal ob auf dem Versicherungsgrundstück oder außerhalb, soweit Sie die Gefahr dafür tragen.

Ein verloren gegangener Schlüssel, eine defekte Heizung oder ein Wespennest am Haus – bei einem kleinen Notfall hilft Ihnen der Haus- und Wohnungsschutzbrief. Als praktische Ergänzung zu Ihrer Wohngebäudeversicherung sichern wir Sie mit finanzieller Hilfe ab.

Wir erbringen Hilfsleistungen mittels qualifizierter Dienstleister in Deutschland. Dafür übernehmen wir die Kosten bis zu 500 € je Schadenfall, max. 1.500 € im Jahr. Die Kinderbetreuung und das Dokumentendepot übernehmen wir sogar ohne Kostenbegrenzung!

- Schlüsseldienst

- Rohrreinigungs-Service

- Sanitär-Installateur-Service

- Elektro-Installateur-Service

- Heizungs-Installateur-Service – greift auch, wenn der Heizkörper undicht ist oder ein Thermostatventil nicht funktioniert.

- Wärmende Notheizung – bis zu 3 elektrische Leih-Heizgeräte inkl. Stromkosten (max. 7 Tage, pro Gerät 10 €/Tag)

- Schnelle Schädlingsbekämpfung

- Entfernung von Wespen-, Hornissen- und Bienennestern

- Datenrettung

- Psychologische Erstberatung

- Unterbringung von Tieren im Notfall

- Kinderbetreuung im Notfall – Betreuung und Versorgung Ihrer Kinder (unter 16 Jahren) bis zu 48 Stunden.

- Dokumentendepot – Archivierung bis zu 20 Kopien Ihrer Dokumente.

Weitere Leistungen und Details zum Haus- und Wohnungsschutzbrief finden Sie in den Allgemeinen Versicherungsbedingungen für die Wohngebäudeversicherung.

Ihre Wohngebäudeversicherung lässt sich ganz einfach gegen einen geringen Zusatzbeitrag erweitern – beispielsweise um Gartenhäuser mit einer Grundfläche von mehr als 20 m².

Achten Sie darauf, dass Gewächshäuser nicht als Nebengebäude zählen und gesondert über unsere Glasversicherung abgesichert werden müssen.

Leistungsbeispiel: Schnelle Hilfe bei einem Leitungswasserschaden

Herr Bauer kommt nach einem Kurzurlaub nichtsahnend nach Hause. Als er das Wohnzimmer betritt, kann er seinen Augen kaum trauen: An der Wand ist ein riesiger Wasserfleck. Was soll er nun tun? Er hat keine Ahnung, wo das Wasser herkommt. Wie kann es gestoppt werden?

Welcher Handwerker kann ihm schnell helfen?

Wasserschäden durch Leitungswasser gehören zu den häufigsten Schäden im Haushalt. Die Auswirkungen können schwerwiegend sein und teure Trocknungsmaßnahmen und Reparaturen verursachen. Herr Bauer ruft beim HUK-Schadenservice an. Der Schadensachbearbeiter rät ihm, sofort die Wasserhauptzuleitung abzudrehen. Das verhindert, dass das Ausmaß des Schadens noch größer wird. Der Schadensachbearbeiter bietet Herrn Bauer außerdem unseren Handwerkerservice an, den dieser gerne annimmt.

Bei einem Leitungswasserschaden ist eine zügige und qualitativ hochwertige Reparatur wichtig. Deshalb unterstützen wir Sie bei der Abwicklung des Schadens – schnell und unbürokratisch.

Die HUK-COBURG verfügt über ein bundesweit flächendeckendes Netz von Partnerhandwerkern, die Ihnen bei der Schadenbehebung zur Seite stehen – sie organisieren und koordinieren für Sie die komplette Schadenabwicklung.

Dabei profitieren Sie als Kunde der HUK-COBURG von hohen Qualitätsstandards in Service und Leistung.

Ihre Vorteile der HUK-COBURG Partnerhandwerker für Sie:

- Ihr Leitungswasserschaden wird schnell und qualitativ hochwertig behoben.

- Ihr Partnerhandwerker kümmert sich um die vollständige Organisation und Koordination Ihrer Reparatur.

- Unsere Partnerhandwerker unterliegen hohen Qualitätsstandards, Sie müssen sich also nicht lange mit der Suche nach einem geeigneten Handwerker aufhalten.

- Ihre Meinung ist uns wichtig! – Wir befragen unsere Kunden regelmäßig zur Qualität unseres Schadenservices.

Sind Ladestationen für Elektroautos mitversichert?

E-Auto Ladestationen sind kostenlos mitversichert:

Sie sind Eigenheimbesitzer und haben auf Ihrem Grundstück eine Ladestation für Ihr Elektroauto installiert? Dann gilt der Versicherungsschutz unserer Wohngebäudeversicherung auch für Schäden an Ihrer Ladestation.

Sie haben als Mieter oder Wohnungseigentümer eine Ladestation für Ihr Elektroauto auf eigene Kosten angeschafft oder übernommen? In unserer Hausratversicherung ist Ihre Ladestation auf dem gesamten Grundstück, auf welchem die versicherte Wohnung liegt, versichert. Der Versicherungsschutz besteht beispielsweise nicht nur in der Garage, sondern auch im Carport oder auf dem Außenstellplatz.

Die Kaskoversicherung ist für Schadenfälle ab 01.01.2025 zur Stelle, wenn kein anderer für den Schaden an Ihrer fest installierten Wallbox oder Induktionsplatte aufkommt. Wir leisten bis 5.000 € je Schadenfall.

Natürlich versichern wir auch Ihr Elektroauto. Unsere ausgezeichnete Kfz-Versicherung bietet umfassende Leistungen, die den besonderen Bedarf der Besitzer von Elektro- und Hybridautos abdecken.

Sind Photovoltaikanlagen versichert?

Photovoltaikanlagen, die auf dem Dach der versicherten Gebäude angebracht sind, oder in deren Baukörper integriert wurden sind im Tarif Classic als versicherte Sache gegen die vereinbarten Grundgefahren versichert. Die Anlagen müssen bei der Ausstattung des Gebäudes berücksichtigt werden. Hierzu ist die Leistung der Anlage in kW-Peak anzugeben.

Sie können gegen Zusatzbetrag einen erweiterten Versicherungsschutz für Ihre Photovoltaikanlage vereinbaren. Dieser schließt dann beispielsweise auch eine Entschädigung für Ertragsausfall und Nutzungsausfall mit ein.

Weitere Informationen hierzu entnehmen Sie bitte den Allgemeinen Versicherungsbedingungen.

Download: Alle Leistungen auf einen Blick

In unseren Versicherungsbedingungen erfahren Sie alle Details zu unserer Wohngebäudeversicherung.

Wir checken Ihre Versicherungen und 45€ sind Ihnen sicher!

- Vorbeikommen

- Versicherungen checken lassen

- 45€ sichern

Wir meinen, dass Sie bei einem Wechsel von mindestens 3 Versicherungen, zur HUK-COBURG mindestens 45€ im Jahr sparen! Sollten wir nicht günstiger sein, erhalten Sie einen 45-€-Amazon.de-Gutschein.

Wir checken Ihre Versicherungen und 45€ sind Ihnen sicher!

- Vorbeikommen

- Versicherungen checken lassen

- 45€ sichern

Wir meinen, dass Sie bei einem Wechsel von mindestens 3 Versicherungen, zur HUK-COBURG mindestens 45€ im Jahr sparen! Sollten wir nicht günstiger sein, erhalten Sie einen 45-€-Amazon.de-Gutschein. Zu den Teilnahmebedingungen.

Ein eigenes Haus – ein gutes Gefühl: Mit Ihrer günstigen Wohngebäudeversicherung

Häufige Fragen zur Wohngebäudeversicherung

Nein, die Wohngebäudeversicherung ist keine Pflichtversicherung für Hausbesitzer. Allerdings kann die Gebäudeversicherung zur Bedingung werden, wenn der Bau oder der Kauf über ein Immobiliendarlehen finanziert wird.

Auch wenn der Abschluss einer Wohngebäudeversicherung keine Pflicht ist, sollten Sie als Hausbesitzer bedenken, dass diese Versicherung Sie vor dem finanziellen Ruin bewahren kann – zum Beispiel bei einem Brand.

Die Gebäudeversicherung leistet für Schäden durch Leitungswasser, Feuer, Sturm und Hagel am Gebäude selbst. Voraussetzung ist, dass der Schaden nicht vorsätzlich verursacht wurde.

Elementarschäden wie Überschwemmung und Rückstau (auch durch Starkregen) sichern Sie hingegen über unseren Elementarschutz ab.

Die Wohnfläche ist die Grundfläche aller Räume eines Wohnhauses einschließlich der Hobbyräume.

Nicht zu berücksichtigen sind:

- Treppen

- Balkone

- Loggien

- Terrassen

- Keller- und Dachbodenräume, die nicht zu Wohn- oder Hobbyräumen ausgebaut sind

Die Prämie der Wohngebäudeversicherung bemisst sich nach verschiedenen Faktoren:

- Lage der Immobilie

- Baujahr und Bauweise

- Wohnfläche

- Ausstattung (z.B. Photovoltaikanlagen)

Abgesehen von diesen spezifischen Faktoren spielen der vereinbarte Leistungsumfang und die versicherten Gefahren eine wesentliche Rolle für die Höhe der Prämie.

Beispiel: Bei einem Hochwasser wird Ihr Wohngebäude zerstört. Der Schaden beträgt 500.000 €. Bei Abschluss eines Elementarschutz Classic zahlen wir 499.500 €, bei Elementarschutz Basis zahlen wir 400.000 €.

Dafür kommt die Wohngebäudeversicherung nicht auf. Allerdings wird diese Frage für Sie relevant, wenn Sie Immobilien vermieten oder Teil einer Eigentümergemeinschaft sind. Dann sollten Sie unbedingt eine Haus- und Grundbesitzerhaftpflicht abschließen.

Für selbstgenutzte Häuser ist dies auch relevant, gegebenenfalls ist dann Ihre Private Haftpflichtversicherung zuständig.

Auch in dem Fall, dass Sie ein noch unbebautes Grundstück brach liegen lassen, sollten Sie sich durch den Abschluss einer Haus- und Grundbesitzerhaftpflicht absichern. Für die Bauphase sollten Sie dann eine Bauherrenhaftpflicht abschließen.

In der Bauherrenhaftpflichtversicherung ist das Risiko aus dem Haus- und Grundbesitz für das zu bebauende Grundstück automatisch mitversichert. Die Haus- und Grundbesitzerhaftpflichtversicherung für das unbebaute Grundstück ist dann nicht mehr erforderlich.

Den Neukaufnachlass erhalten Sie, wenn Sie Ihr Haus in den letzten beiden Jahren erworben haben, oder wenn es sich um einen Neubau handelt. Im Jahr des Hauskaufs beträgt der Neukaufnachlass 20%, im zweiten Jahr 10%.

Wir versichern Ihren Rohbau im Rahmen der Wohngebäudeversicherung einschließlich der auf Ihrem Grundstück befindlichen Baustoffe und -teile, beitragsfrei. Dies gilt ab Baubeginn bis zur bezugsfertigen Herstellung, längstens bis zu 24 Monate.

Je nachdem, was Sie mit uns vereinbaren, besteht in der Rohbauversicherung Schutz gegen Feuerschäden, Schäden durch Sturm und Hagel sowie durch weitere Naturgefahren (Elementargefahren).

„Fahrlässigkeit“ bezeichnet unachtsames Verhalten. „Grobe Fahrlässigkeit“ ist – einfach ausgedrückt – eine schwere Form von Fahrlässigkeit. Also besonders nachlässiges oder ausgesprochen leichtsinniges Verhalten.

Die Rechtsprechung formuliert das sehr kompliziert: Sie stellt darauf ab, dass die „im Verkehr erforderliche Sorgfalt nach den gesamten Umständen in ungewöhnlich hohem Maße verletzt“ wurde.

Dabei muss unbeachtet gelassen worden sein, „was im gegebenen Fall jedem hätte einleuchten müssen“. Ein grob fahrlässiges Verhalten setzt nach der Rechtsprechung zudem ein Fehlverhalten voraus, das „auch in subjektiver Hinsicht unentschuldbar“ ist. Dieses muss „ein gewöhnliches Maß erheblich“ übersteigen.

Hier zwei Beispiele:

- Sie lassen Kerzen unbeaufsichtigt brennen, während Sie im Nebenzimmer einen Film ansehen. In einem solchen Fall liegt in der Regel grobe Fahrlässigkeit vor.

- Sie schließen ein gekipptes Fenster im Erdgeschoss nicht, bevor Sie mehrere Stunden außer Haus gehen. Das macht es Einbrechern leichter, in Ihre Wohnung zu gelangen.

Im Rahmen der Glasversicherung können Sie neben den Gebäudeverglasungen (bei Einfamilienhäusern auch Mobiliarverglasungen) des versicherten Hauses auch ein Gewächshaus, das sich auf dem versicherten Grundstück befindet, bis maximal 25 m² Grundfläche absichern.

Bei Antragsstellung können Sie dies mit angeben. Ein späterer Einschluss ist selbstverständlich auch möglich.

Ob geerbt oder gekauft: Die Gebäudeversicherung läuft nach einem Hauskauf weiter. Als neuer Eigentümer können Sie die Versicherung fortführen, sind aber nicht dazu verpflichtet.

- Als Käufer haben Sie ein einmonatiges, sofortiges Sonderkündigungsrecht.

- Bei Erbe besteht kein Sonderkündigungsrecht durch den Erben.

Vergessen Sie aber bitte nicht, als neuer Hausbesitzer dem Versicherer den Eigentümerwechsel anzuzeigen.

Das könnte Sie auch interessieren

Unsere Empfehlungen für Sie

Unser Service für Sie