Mieten, kaufen, renovieren, modernisieren …?

Wohneigentum mieten oder kaufen

Die Zeiten zum Kauf der eigenen Immobilie sind immer noch günstig. Viele Menschen möchten Ihren Traum von der eigenen Immobilie verwirklichen. Es gibt aber auch Zweifler, die sich fragen: Soll ich es wagen und längerfristige finanzielle Verpflichtungen eingehen? Die Tilgung der Kredite wird sich über Jahre, wenn nicht Jahrzehnte hinziehen. Was ist besser: mieten oder kaufen?

Jeder hat dazu eine eigene Meinung und richtig oder falsch gibt es beim Immobilienkauf nicht. Die Entscheidung Haus kaufen oder mieten hängt stark vom Typ und von den jeweiligen persönlichen Lebensumständen ab.

Inhaltsverzeichnis

Mieter oder Käufer – welcher Typ sind Sie?

Als Mieter bleibt man beim Wohnort flexibel, ein beruflicher Wechsel in eine andere Stadt ist kein Problem. Außerdem braucht man sich als Mieter keine Gedanken über Instandhaltungs- oder Modernisierungskosten machen. Aber was, wenn die Mieten immer weiter steigen oder der Mietvertrag unerwartet gekündigt wird?

Als Eigentümer hingegen ist man abhängig von der Entwicklung der Immobilienpreise. Man trägt das Risiko weiter steigender Zinsen.

Kann man für sein in jungen Jahren erworbenes Haus noch einen Gewinn erzielen, wenn es den Lebensverhältnissen nicht mehr entspricht? Vielen wird ja das Haus zu groß, wenn die Kinder ausziehen. Ein 20-30 Jahre altes Haus wird aber nicht unbedingt wertvoller.

In späteren Jahren ist dann eine kleinere Wohnung angezeigt. Idealerweise mit guter Infrastruktur, in unmittelbarer Nähe von Einkaufmöglichkeiten und Arztpraxen. Barrierefreiheit wird zum Thema.

Kann man sich bei der erworbenen Wohnung wirklich freier fühlen, wenn man jede Entscheidung mit der Eigentümergemeinschaft abstimmen muss? Oder möchte man doch lieber wieder zur Miete wohnen? Je nach Typ und Lebenssituation kann man auch jetzt noch einmal über die Bildung von Eigentum nachdenken.

Vorteile für Eigentümer

Altersvorsorge

Wohneigentum kaufen bedeutet bei richtiger Planung mietfreies Wohnen im Alter. Rentnerhaushalte mit Wohneigentum sparen im Schnitt ein Drittel ihrer Rente durch mietfreies Wohnen. Nach Angaben des Bankenverbands liegt die Wohneigentumsquote in Deutschland bei rund 45 Prozent. Zudem ist das Vermögen zu Rentenbeginn deutlich höher als bei Mietern.

Konsumverhalten

Die Finanzierung eines Eigenheims wirkt sich positiv auf das Sparverhalten aus. Studien zeigen, dass Eigentümer bei gleichem Einkommen weit mehr sparen als vergleichbare Mieterhaushalte. Das wirkt nach Aussagen von Wissenschaftlern auch noch nach Zahlung der letzten Tilgungsrate. Ältere Eigentümer leben deshalb meist in ausgewogenen finanziellen Verhältnissen.

Unabhängigkeit

Als weitere wichtige Anreize für den Bau oder Kauf einer eigenen Immobilie nennen Befragte den freien Gestaltungsspielraum und die Sicherheit vor Mieterhöhungen und Kündigungen, die einen als Mieter überraschen können. Vor allem in Ballungszentren klettern die Mietpreise immer weiter nach oben.

Vermögen bilden

Investitionen in Immobilien sind zukunftsorientiert. Sie schaffen Eigentum, während Mietzahlungen nur beim Vermieter für den Eigentumserwerb sorgen. Je nach Region und Lage der Immobilie sind Wertsteigerungen über die Laufzeit eines Kreditvertrags möglich. So schaffen Sie nicht nur Eigentum, sondern erwirtschaften auch eine Sicherheit für das Rentenalter. Ist der Kaufpreis für die Wunschimmobilie angemessen, lohnt sich der Immobilienkauf. Bei der Ermittlung des angemessenen Kaufpreises hilft im Zweifelsfall ein Gutachter.

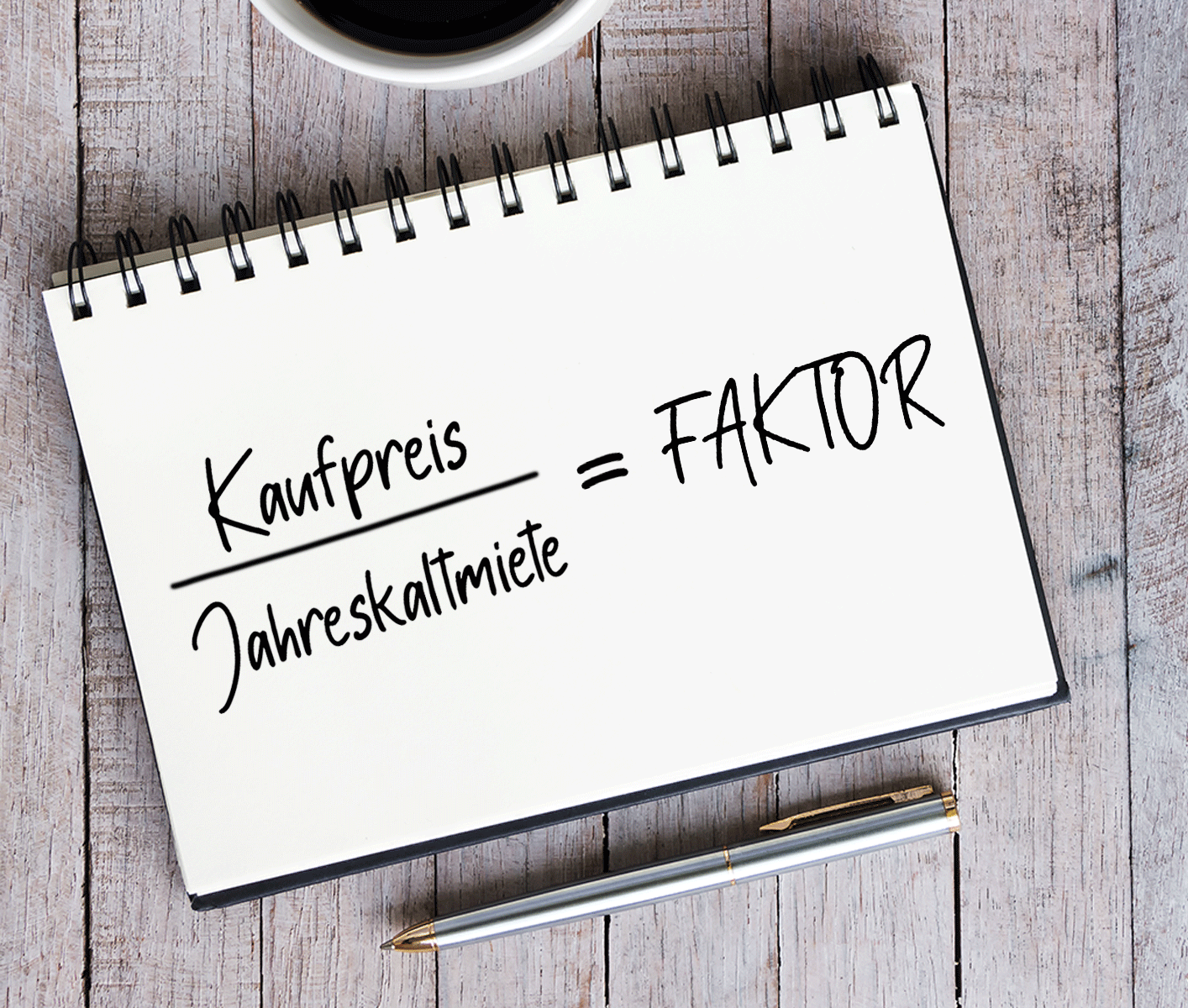

Kaufpreis-Miete-Verhältnis

Für das Verhältnis zwischen Kaufpreis und Miete gibt es eine Faustformel: Kaufpreis geteilt durch Jahreskaltmiete ergibt einen Faktor.

Ein Faktor

- bis 20 gilt als günstig,

- zwischen 20 und 25 als angemessen und

- ab 25 ist der Kaufpreis im Verhältnis zum potenziellen Mieterlös hoch.

Ein sehr niedriger Faktor kann sich aber zum Beispiel auch aus der Lage oder dem Zustand der Immobilie ergeben, sodass der Preis trotz niedrigem Faktor zu hoch sein kann. Immobilien, die nur einen sehr niedrigen Faktor erreichen, entwickeln sich häufig nicht wertsteigernd weiter, sodass der Wiederverkaufswert in den folgenden Jahren inflationsbereinigt sogar sinken kann.

Bei einem hohen Faktor ist die Immobilie zwar nicht günstig, abhängig von Ihren Vorstellungen und einer möglichen späteren Wertentwicklung aber dennoch einen Kauf wert.

Werteinbußen durch vorzeitigen Verkauf

Wenn Sie sich für eine Immobilie entscheiden, binden Sie sich grundsätzlich viele Jahre an ein Objekt. Ein vorzeitiger Verkauf der Immobilie ist in den meisten Fällen mit Verlusten verbunden. Selbst wenn Sie den ursprünglichen Kaufpreis erzielen oder sogar etwas mehr, fallen die Kaufnebenkosten und ggf. Kosten für eine vorzeitige Darlehensablösung noch stark ins Gewicht. Verkäufe, die bis zu einem bestimmten Termin abgewickelt werden müssen, sorgen häufig für einen geringeren Kaufpreis. Alternativ zum Verkauf kann die Immobilie auch vermietet werden.

Insbesondere, wenn Sie berufsbedingt flexibel bleiben müssen, ist ein Mietverhältnis sinnvoller. Wenn Sie aus beruflichen Gründen umziehen, kündigen Sie einfach den Mietvertrag und suchen sich eine neue Wohnung. Das ist bei einer eigenen Immobilie nicht so schnell möglich. Auch eine Scheidung, eine Krankheit oder eine längere Arbeitslosigkeit können zu Problemen mit der Finanzierung der eigenen Immobilie führen. Im schlimmsten Fall droht hier die Zwangsversteigerung der Immobilie, die in jedem Fall mit einem Verlust verbunden ist.

Modernisierung rund ums Eigenheim

Jeder Eigentümer kennt das, auch Wohneigentum kommt in die Jahre oder die Lebensumstände ändern sich, die Familie wächst oder die Kinder gehen aus dem Haus und man möchte seine Umbaupläne verwirklichen. Egal ob es sich dabei um den Anbau eines Wintergartens handelt oder ob man seine Immobilie vorausschauend fit fürs Alter machen möchte. Schnell stellt sich die Frage, wann fallen welche Maßnahmen an und mit welchen Modernisierungskosten muss man als Eigentümer einer Immobilie rechnen.

Beispiele für Umbauten am Haus

Umbauten werden häufig auch mit energetischen Sanierungen kombiniert. Die Kosten variieren dabei je nach Maßnahme und der Art der bestehenden Immobilie.

- Heizung

Eine Heizungsanlage hält durchschnittlich etwa 20 Jahre. Beim Erneuern sollte bedacht werden, dass die Energiepreise für fossile Brennstoffe stetig steigen, während Fördergelder für erneuerbare Energien winken. Viele gute Gründe, die alte Heizung gegen eine klimafreundlichere auszutauschen. Die Kosten sind abhängig von der Art der neuen Heizung und reichen von Gasheizung konventionell (nicht staatlich gefördert) mit ca. 13.000 € bis ca. 38.000 € für EE-hybrid-Heizungen (z. B. Luft-Wasser-Wärmepumpe mit Photovoltaikanlage und Stromspeicher). - Dämmung

Zu einer energetischen Sanierung gehört die nachträgliche Dämmung von Fassade und Dach. Die Kosten dafür sind aber nur schwer pauschal zu bestimmen. Für die Fassadendämmung gibt es unterschiedliche Möglichkeiten, gängig sind in Deutschland eine Vorhangfassade, das Anbringen eines Wärmedämmverbundsystems oder das Einblasen von Dämmmaterial in die Hohlräume der bestehenden Fassade. Die Kosten je m² für bei einer Einblasdämmung liegen zwischen ca. 50 € und 70 €, bei Wärmedämmverbundsystemen zwischen ca. 90 € und 150 € und hinterlüftete Vorhangfassaden kosten zwischen 170 € und 300 € für normale Modelle. Die Sanierung eines durchschnittlichen Einfamilienhauses kostet dann zwischen 4.000 € und mehr als 20.000 €. - Fenster

Im Zuge der energetischen Sanierung sollten auch die Fenster ausgetauscht werden, wenn diese älter und maximal zweifach verglast sind. Alte Holzfenster halten je nach Bauart ca. 15 bis 25 Jahre, neue nach aktuellem Standard bei guter Pflege ca. 40 bis 50 Jahre. Kunststofffenster erreichen heute ebenfalls eine Lebensdauer von 40 bis 50 Jahren. Die Kosten für den Austausch eines Fensters richten sich nach der Anzahl der Fenster, der Fensterfläche und dem Aufwand für den Tausch. Für ein dreifach verglastes Kunststofffenster können Sie mit 430 bis 600 € für den Austausch rechnen.

Wer also im Zuge einer energetischen Sanierung auch seine Fenster nach 15 Jahren austauscht, der muss bei 10 durchschnittlich großen Fenstern mit Kosten zwischen 4.000 € und 6.000 € rechnen. Sondermaße oder andere Materialien lassen die Kosten höher ausfallen. - Elektroinstallationen

Diese halten durchschnittlich 18 Jahre. Die Modernisierungskosten betragen hier je nach Umfang ca. 15.000 €. - Bad

Für die Modernisierung eines Bads, die nach durchschnittlich 15 Jahren ansteht, kommen auch schnell etliche Tausend Euro zusammen. Je nach Größe und Ausstattung sollten Sie mit durchschnittlich ca. 18.000 € rechnen. - Wintergarten

Planen Sie einen Wintergarten dann bewegen Sie sich sehr schnell in Größenordnungen um 22.000 €.

Wie bilde ich Rücklagen für die Modernisierung und sichere mir frühzeitig ein günstiges Bauspardarlehen oder einen Modernisierungskredit?

Bei diesen Summen haben Sie natürlich einen großen Vorteil, wenn Sie als Eigentümer rechtzeitig etwas Geld auf die Seite legen und sich bereits heute einen günstigen Modernisierungs-/Renovierungskredit (Bauspardarlehen) für spätere Vorhaben sichern.

Gerade jetzt, wo die Darlehenszinsen gestiegen sind, bietet sich Bausparen als Vorsorge für spätere Modernisierungsmaßnahmen an. Sie sparen monatlich regelmäßig einen überschaubaren Betrag und sichern sich aktuell noch die günstigen Zinsen für eine Maßnahme, die erst in einigen Jahren ansteht. Bausparverträge sind darüber hinaus sehr flexibel. Bei einigen Modellen sind Teil-Auszahlungen z.B. alle 3-5 Jahre möglich. Durch eine Zwischenfinanzierung kommen Sie auch schnell an ein Darlehen und sparen auf den Bausparvertrag einfach weiter.

Besonders vorteilhaft für Sie: Bei Vorhaben, bei denen das Bauspardarlehen nicht mehr als 50.000 € beträgt, ist die Darlehensgewährung ohne Grundschuldeintrag möglich. Man spart sich dann die Kosten für die Grundbucheintragung.

Fazit

Der erste Schritt in Richtung eigener Immobilie führt über Eigenkapital. Dieses ist immer notwendig und kann am besten über einen Bausparvertrag angespart werden. Das Eigenkapital sollte reichen, um die für den Kauf nötigen Nebenkosten zu bezahlen. Dazu gehören Notarkosten, Grunderwerbssteuer und gegebenenfalls Maklerkosten. Je nach Bundesland und Maklerbeteiligung liegen die Nebenkosten zwischen 5% und 15% des Kaufpreises. Für eine Immobilienfinanzierung mit günstigen Konditionen ist eine Eigenkapitalquote von 20% - 30% empfehlenswert.

Bausparverträge sind auch nach einem Immobilienkauf sinnvoll. Sie sichern sich damit günstige Konditionen für spätere Renovierungen oder Sanierungen und bilden damit eine Instandhaltungsrücklage. Eine entstehende Finanzierungslücke bei größeren Baumaßnahmen lässt sich dann mit einem günstigen Bauspardarlehen schließen, das sogar jederzeit ohne Vorfälligkeitsentschädigung in der Darlehensphase zurückgezahlt werden kann. Und wenn das Häuschen steht, denken Sie bitte an eine Wohngebäudeversicherung.

Bitte beachten Sie, dass es sich vorliegend um sehr allgemeine Hinweise zu typischerweise auftretenden Fragestellungen rund ums Eigenheim handelt. Die in diesem Text bereitgestellten Informationen dienen daher allenfalls einer ersten Orientierung. So können wir z.B. keine verbindlichen Angaben zur genauen Höhe der Erwerbsnebenkosten oder zu den im Einzelfall entstehenden Renovierungskosten machen. Im Rahmen einer energetischen Sanierung ersetzen diese Informationen keine individuelle Beratung. Wir weisen auch darauf hin, dass die genannten Möglichkeiten einer Fassadendämmung von den Umständen des Einzelfalles abhängen und es hier einer sachkundigen Beratung bedarf, um eine für den Einzelfall passende Lösung zu finden. Bei der Darstellung der Inhalte haben wir großen Wert daraufgelegt, dass die Informationen aktuell sind. Eine inhaltliche Gewähr übernehmen wir nicht.

Stand August 2023

Die passende Versicherung für Sie

Profitieren Sie schon vom Kombi-Bonus? Mit mindestens 2 kombifähigen Verträgen sinkt der Beitrag in Ihrer Pkw-Haftpflichtversicherung und Kaskoversicherung um 5 %.