Was sind Elementarschäden?

Naturgefahren: Brauche ich eine Elementarversicherung?

Der Klimawandel nimmt an Fahrt auf. Gibt es einmal Regen, fällt dieser häufig innerhalb kurzer Zeit und in großer Menge, sodass die trockenen Böden das Wasser fast nicht aufnehmen können.

Auch Gebiete, in denen es vorher kaum zu Überschwemmungen kam, sind stärker betroffen. Schäden in Folge von Naturgefahren können jeden Haushalt treffen, unabhängig von der Lage. Wir erklären, wann eine Elementarversicherung sinnvoll ist.

Inhaltsverzeichnis

Was sind Naturgefahren?

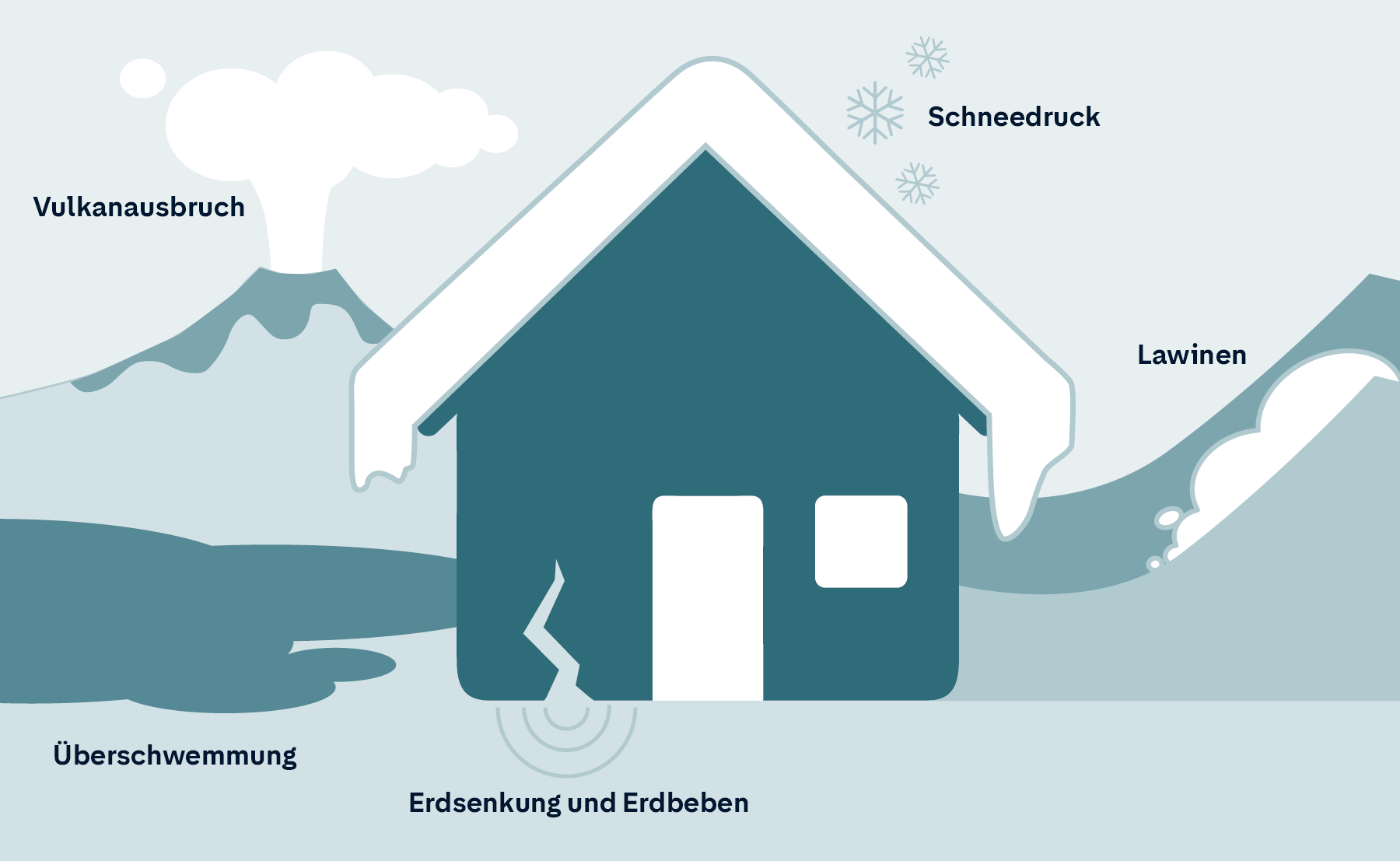

Zu den Naturgefahren zählen z. B. auch Schäden durch Rückstau infolge von Witterungsniederschlägen. Durch starke Regenfälle kann es zu Überschwemmungen, Erdsenkungen oder zu einem Erdrutsch kommen. Daher ist es wichtig, die bestehenden Absicherungen Ihrer Immobilie dahingehend zu prüfen, ob eine Erweiterung um eine Elementarversicherung notwendig ist.

Auch Schäden durch Erdbeben und Lawinen zählen zu den Naturgefahren.

Erdsenkungen entstehen, wenn die Erdoberfläche durch einen naturbedingten Hohlraum im Erdinneren plötzlich absackt.

Erdrutsche sind vor allem an Erhebungen möglich. Hierbei rutschen Erde und Gestein an einem Hang ruckartig ab.

Vulkanausbrüche sind in Deutschland ebenfalls extrem selten, da es keinen aktiven Vulkan in Deutschland gibt. Dennoch gilt z.B. die Eifel als mögliches Risikogebiet.

Falls zu viel Schnee auf einer Dachfläche lastet, führt dies zu Schäden durch Schneedruck. Letztlich kann ein Dach dadurch einstürzen. Dieses Risiko tritt deutschlandweit auf, in Gebirgsregionen häufiger, aber auch im Flachland kommt es im Winter zu immer stärkeren Niederschlägen.

Überschwemmungen durch Hochwasser kommen zu Stande, wenn Flüsse oder Bäche durch einen zu hohen Wasserzulauf über die Ufer treten. Dieses Risiko tritt in der Nähe von Bächen und Flüssen auf. Hier können Sie bekannte Überflutungsgebiete sehen.

Für den Fall, dass Sie vom Hochwasserrisiko betroffen sind, haben wir für Sie weiterführende Informationen in unserem Ratgeber Hochwasser zusammengestellt.

Eine Überschwemmung durch Rückstau kann entstehen, wenn mehr Regen fällt, als der Boden verarbeiten kann und die Kanalisation mit dem Abtransport des Regenwassers überfordert ist. Dann drückt das Wasser in die Abwasserrohre des Hauses.

Am häufigsten wird die Elementarversicherung gebraucht, wenn Überschwemmungen in Folge von Starkregen entstehen.

Erdbeben sind in Deutschland tatsächlich selten, können aber vor allem in der Region des Rheingrabens vorkommen.

Was ist Starkregen?

Anders als bei Hochwasser ist bei Starkregen nicht die Gesamtmenge des Niederschlags entscheidend. Vielmehr fällt bei Starkregen innerhalb kürzester Zeit so viel Niederschlag, dass der Boden das Wasser nicht mehr aufnehmen kann.

Diese örtlichen Unwetter können überall auftreten, unabhängig von der Lage des Wohnortes. So sind auch vermeintlich hochwassersichere Gegenden fernab von Flüssen und anderen Gewässern betroffen. Rund 70% der Überschwemmungsschäden, die uns gemeldet werden, wurden durch Starkregen verursacht.

Schadenbeispiel:

Familie Meier lebt in der norddeutschen Tiefebene in einem kleinen Dorf. Weit und breit gibt es keine Flüsse oder Seen, die für eine Überschwemmung sorgen könnten. Im Sommer kommt es aber zu einem verheerenden Unwetter. Innerhalb von nur drei Stunden fallen weit über 100 Liter Regen pro Quadratmeter und überlasten die bestehende Kanalisation komplett. Das Wasser kann nicht abfließen und überschwemmt sowohl den Keller als auch Teile des Erdgeschosses von Familie Meier.

Herr Meier hatte sowohl in der Wohngebäude- als auch in der Hausratversicherung die Elementarschadendeckung abgeschlossen und die Versicherung bezahlt alle Schäden, die durch solche Starkregenereignisse entstehen.

Was kann ich bei Starkregen tun?

- Mit geeigneten baulichen Maßnahmen an und in Ihrem Haus, z. B. Rückstausicherungen, können Sie Ihr Hab und Gut schützen.

- Verschließen Sie sämtliche Öffnungen. Im Notfall empfiehlt es sich, eine leistungsfähige Pumpe parat zu haben.

- Ganz wichtig: Ergänzen Sie Ihre Hausratversicherung und Wohngebäudeversicherung mit unserer Elementarversicherung.

Was enthält eine Elementarversicherung?

Die Elementarversicherung ist eine Erweiterung zur Hausratversicherung und Wohngebäudeversicherung. Sie greift bei den folgenden Schadensursachen:

- Überschwemmungen und Rückstau durch Starkregen

- Erdsenkungen, Erdrutsch, Erdfall

- Lawinen

- Vulkanausbruch

- Schneedruck

- Erdbeben

Was kostet eine Elementarversicherung?

Die Kosten für eine Elementarversicherung sind abhängig von verschiedenen Faktoren. Deutschland ist in verschiedene Hochwasserzonen eingeteilt. Je gefährdeter die Zone, desto höher auch der Beitrag für eine Elementarversicherung. Mit unseren Tarifrechnern ermitteln Sie schnell und einfach Ihre individuelle Prämie.

ZÜRS: Das Zonierungssystem kurz erklärt

In Deutschland ist nicht jedes Haus in gleicher Weise einem Hochwasserrisiko ausgesetzt. Um herauszufinden, welche Gebäude in welchem Ausmaß hochwassergefährdet sind, gibt es das Zonierungssystem „ZÜRS Geo”. ZÜRS wird vom Gesamtverband der Deutschen Versicherungswirtschaft e. V. zur Verfügung gestellt. Es weist das Überschwemmungs-, Starkregen- und Rückstaurisiko von Gebäuden aus. Das Zonierungssystem erfasst beinahe jede Adresse in Deutschland und wird regelmäßig aktualisiert. Mit Hilfe dieses Systems können wir den Versicherungsbeitrag kalkulieren. Je höher die sogenannte Gefährdungsklasse ist, desto teurer ist der Versicherungsschutz.

Es gibt folgende Gefährdungsklassen:

- Gefährdungsklasse 1: Nach gegenwärtiger Datenlage nicht von Hochwasser größerer Gewässer betroffen.

- Gefährdungsklasse 2: Hochwasser seltener als einmal in 100 Jahren, insbesondere Flächen, die bei einem so genannten „extremen Hochwasser“ ebenfalls überflutet sein können.

- Gefährdungsklasse 3: Hochwasser einmal in 10 bis 100 Jahren.

- Gefährdungsklasse 4: Hochwasser mindestens einmal in 10 Jahren.

Lohnt sich eine Elementarversicherung?

Die Elementarversicherung wird in Deutschland immer wichtiger. Elementarereignisse haben in den letzten Jahren stark zugenommen. Deutschlandweit kommt es zu immer mehr Überschwemmungen durch Starkregen. Im Winter gibt es auch im Flachland ausgeprägte Schneefälle, die oft zu Beschädigungen an Dächern führen. Der Abschluss einer Elementarversicherung ist absolut empfehlenswert.

Wann zahlt die Hausratversicherung?

Die Hausratversicherung zahlt Schäden, die infolge der versicherten Gefahren am Hausrat einer Wohnung entstehen. Zu diesen gehören z. B.: Brand, aus Rohren ausgetretenes Leitungswasser, Blitzschlag, Einbruchdiebstahl oder Sturmböen ab Windstärke 7.

Sinnvoll ergänzt werden kann der Schutz der Hausratversicherung mit der Absicherung weiterer Naturgefahren über den Elementarschutz. Entstandene Schäden werden zum Neuwert ersetzt. Das bedeutet, dass Sie die beschädigten Gegenstände zu dem Wert ersetzt bekommen, den ein gleichwertiges Gut aktuell am Markt kostet. Die Bezeichnung Hausrat ist zwar für die meisten Versicherungsnehmer ein Begriff, wird aber dennoch oft falsch verstanden. Gerade wenn es um die Schadenmeldung geht, stellt sich schnell die Frage, ob hierfür der Versicherungsschutz der Hausrat- oder Wohngebäudeversicherung greift.

Wann zahlt die Wohngebäudeversicherung?

Die Wohngebäudeversicherung übernimmt Gebäudeschäden durch die versicherten Gefahren (z. B.: Brand, Blitzschlag, aus Rohren ausgetretenes Leitungswasser oder Sturmböen ab Windstärke 7). Entstandene Schäden werden zum Neuwert ersetzt.

Das bedeutet: Im Schadenfall kommen wir für die Wiederherstellung Ihres Wohnhauses zum ortsüblichen Neubauwert auf. Das gilt auch, wenn steigende Preise den Wert Ihres Hauses mit der Zeit erhöhen.

Um Schäden durch Naturgefahren bestmöglich abzusichern, empfehlen wir unseren Elementarschutz Classic. Der sichert Sie auch bei schweren Naturkatastrophen optimal ab. Sie tragen eine Selbstbeteiligung in Höhe von 500 €. Bei Schäden durch Erdbeben liegt diese bei 100.000 €. Bei Bedarf kann der Selbstbehalt des Erdbeben-Risikos gesenkt werden.

Falls Sie entgegen unserer Empfehlung auf den Elementarschutz Classic verzichten, lassen wir Sie nicht völlig schutzlos. Mit dem Elementarschutz Basis sichern wir bei katastrophalen Extremwetterereignissen die schlimmsten finanziellen Folgen ab. Aber: Sie tragen eine Selbstbeteiligung in Höhe von 100.000 € bei Schäden durch alle weiteren Naturgefahren. Dieser Basisschutz ist in unserer Wohngebäudeversicherung standardmäßig enthalten.

Wann muss ich bei einem Schaden meine Hausratversicherung und wann meine Wohngebäudeversicherung verständigen?

Wie bereits der Name verrät, ersetzt die Hausratversicherung Schäden, die am beweglichen Hausrat entstanden sind. Die Wohngebäudeversicherung hingegen leistet bei Schäden, die am Gebäude selbst oder an damit festverbundenen Gebäudebestandteilen entstanden sind.

Einfach gesagt: Stellen Sie Ihr Haus oder Ihre Wohnung gedanklich auf den Kopf. Die Gegenstände, die nun aus Ihrem Haus herausfallen, würden von der Hausratversicherung ersetzt werden. Hierzu zählen also z. B. Ihre Möbel, Ihre Kleidung und elektronische Geräte wie Ihr Laptop oder Fernseher. Dinge, die fest mit den Wänden, Böden oder Decken verankert sind, fallen unter den Schutz Ihrer Wohngebäudeversicherung. Hierzu zählen z. B. Einbauküchen, verklebte Teppiche, Parkettböden, sowie eingebaute Gegenstände wie Waschbecken oder Toiletten.

Noch Fragen? Nutzen Sie unsere Serviceangebote

Gern beraten wir Sie rund um unsere Lösungen zur Elementarversicherung. Egal, ob Sie Ihre Hausrat- oder Wohngebäudeversicherung um einen Elementarschutz erweitern wollen, unser Kundenservice unterstützt Sie bei der Auswahl des besten Tarifs für Ihre Bedürfnisse. Sie erreichen uns über unsere Servicehotline. Gern stellen wir auch den Kontakt zu einem unserer Ansprechpartner vor Ort her. Wir freuen uns auf Ihre Nachricht!