Erwerbsunfähigkeit: Richtig absichern

Erwerbsunfähigkeit: Richtig absichern

Welche Absicherungen gibt es gegen Berufs- und Erwerbsunfähigkeit?

Jeder vierte Arbeitnehmer wird im Laufe seines Berufslebens für einen gewissen Zeitraum oder dauerhaft erwerbsunfähig. Sie können ihren erlernten Beruf nicht mehr ausüben und verlieren damit häufig einen großen Teil ihres regelmäßigen Einkommens.

Um die finanziellen Folgen zu mindern, gibt es einen staatlichen Versicherungsschutz und zusätzlich die Möglichkeit, private Versicherungen, wie z. B. eine Berufsunfähigkeitsversicherung abzuschließen.

Wir haben Ihnen im Folgenden die wichtigsten Informationen rund um die Absicherungen gegen Erwerbsunfähigkeit zusammengestellt.

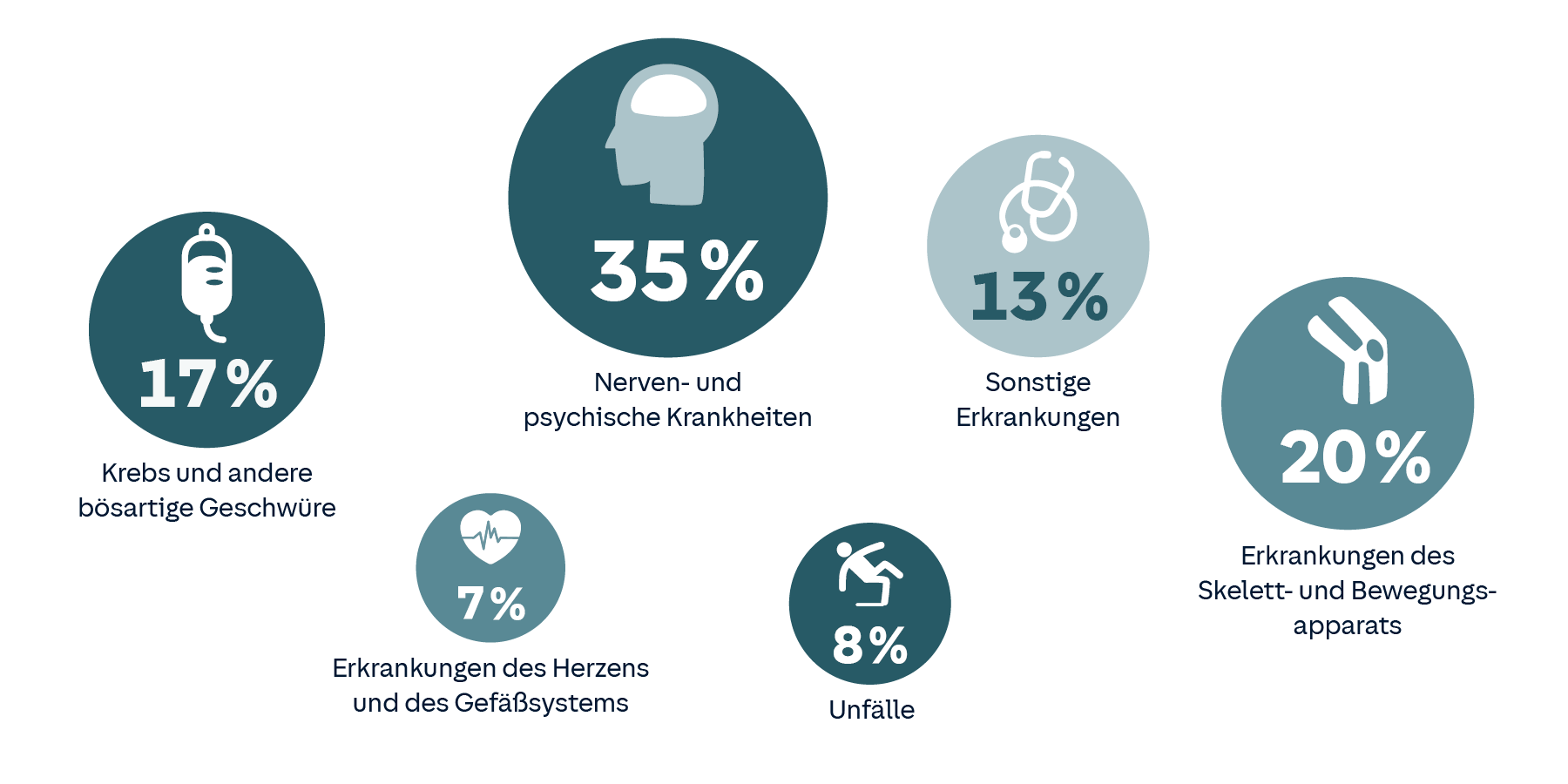

Ursachen für Erwerbsunfähigkeit

Quelle: Morgen & Morgen; 4/2023; Werte gerundet

Inhaltsverzeichnis

Welche staatliche Absicherung gibt es bei Erwerbsunfähigkeit?

Die gesetzliche Rentenversicherung (GRV) bietet rentenversicherungspflichtigen Angestellten nur noch eine Grundabsicherung bei Erwerbsunfähigkeit.

Sie prüft bei gesundheitlichen Problemen nicht den zuletzt ausgeübten Beruf, sondern nur, ob noch irgendeine Tätigkeit ausgeführt werden kann.

Akademiker müssen dann auch eine Tätigkeit als Pförtner akzeptieren.

- Wenn Sie gar keine Tätigkeit mehr als 3 Stunden täglich ausführen können, sind Sie komplett erwerbsgemindert und Sie erhalten die volle Erwerbsminderungsrente.

- Können Sie noch zwischen 3 und 6 Stunden täglich arbeiten, erhalten Sie halbe Erwerbsminderungsrente.

- In beiden Fällen berücksichtigt die Rentenversicherung einen Zuverdienst. Je nach Höhe Ihres Zuverdienstes kann die Erwerbsminderungsrente sogar komplett entfallen.

Die durchschnittliche Höhe der vollen Erwerbsminderungsrente beträgt bundesweit laut den Zahlen der Deutschen Rentenversicherung etwa 750 €.

Hinweis: Die staatliche Absicherung ist also für eine gesicherte Existenz bei schweren Erkrankungen nicht ausreichend.

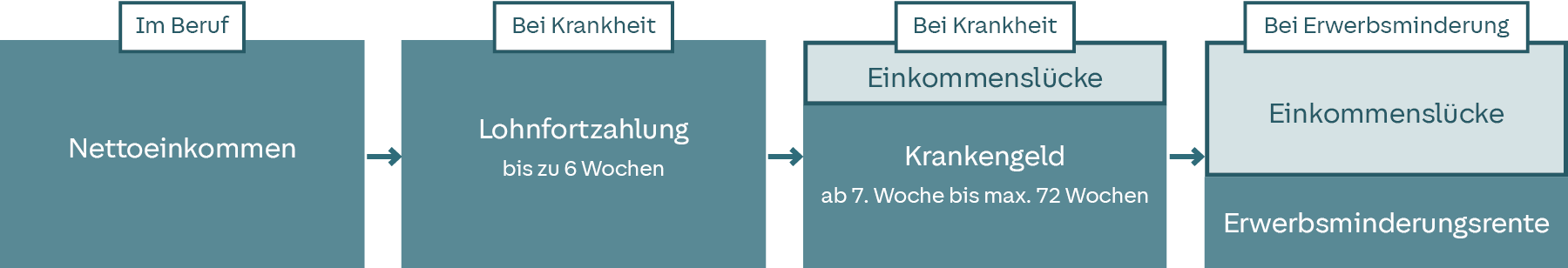

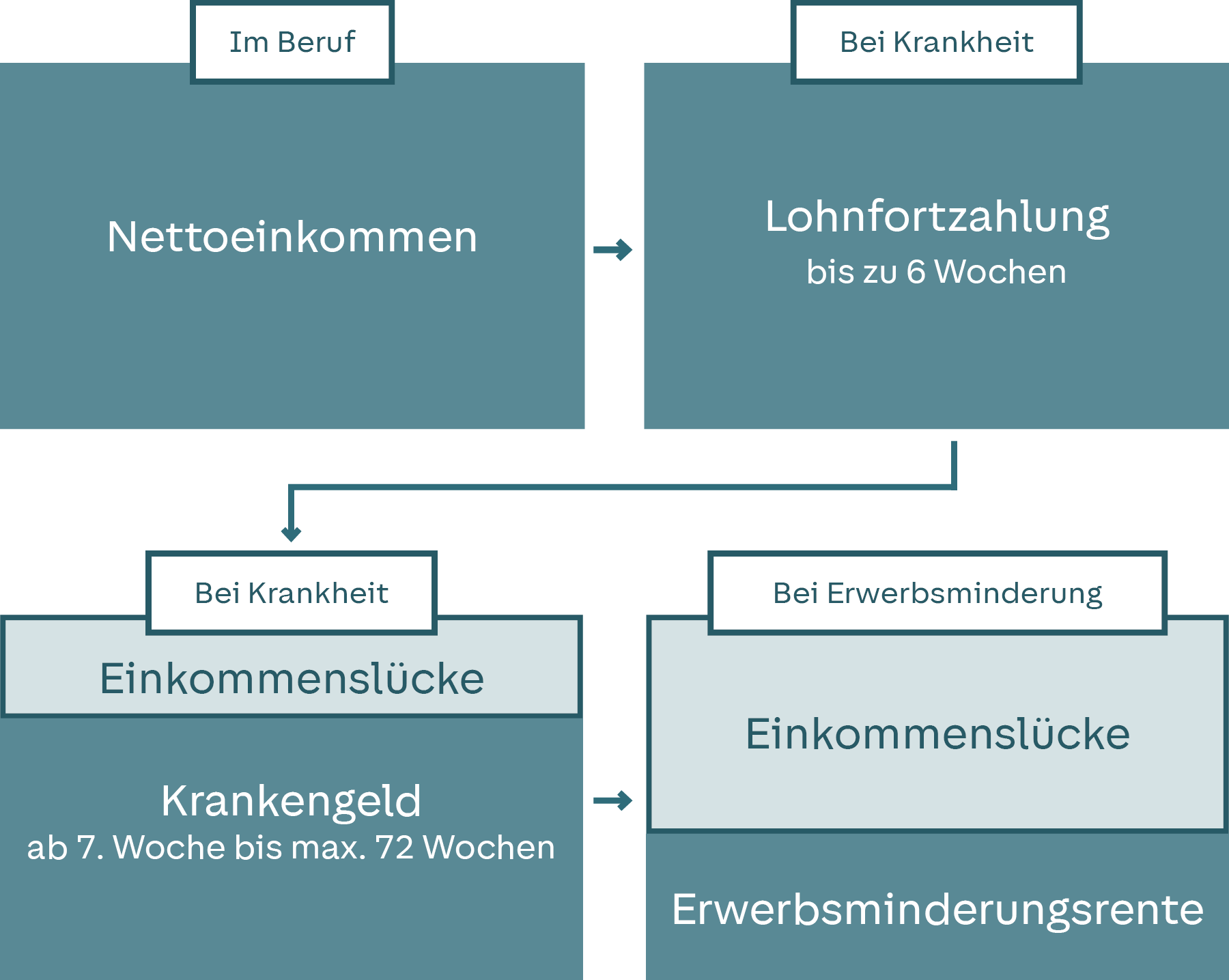

Versorgungslücke bei Erwerbsunfähigkeit

Quelle: Vorsorgeanalyse der HUK-COBURG

Private Zusatzversicherungen – welche gibt es?

Zur Absicherung der Arbeitskraft gibt es verschiedene Versicherungsvarianten. Wir stellen Ihnen hier die wichtigsten Produkte vor.

Bei allen vorgestellten Produkten sind die monatlichen Beiträge von verschiedenen Faktoren abhängig.

Bei allen wird das Eintrittsalter berücksichtigt. Je älter Sie bei Vertragsabschluss sind, desto teurer ist die monatliche Prämie.

Die Berufsunfähigkeitsversicherung

Der gesetzliche Versicherungsschutz ist für die Absicherung Ihres Einkommens nicht ausreichend.

Sie erhalten durchschnittlich weniger als die Hälfte Ihres bisherigen Einkommens durch die gesetzliche Rentenversicherung ausgezahlt.

- Mit einer privaten Berufsunfähigkeitsversicherung erhalten Sie im Vergleich zur gesetzlichen Absicherung einen deutlich besseren Schutz.

- Die Berufsunfähigkeitsversicherung (BU) leistet die monatlich vereinbarte Rente, wenn Sie Ihre zuletzt ausgeübten Tätigkeiten nur noch zu weniger als die Hälfte ausüben können, egal was passiert ist.

- Die Rente wird in voller Höhe gezahlt, auch wenn Sie Ihren Beruf noch ausüben können und daraus Einkommen erzielen.

- Die Berufsunfähigkeitsversicherung ist eine Risikoversicherung. Sie erhalten nur Leistungen aus dem Vertrag, wenn Sie berufsunfähig werden.

Die Beiträge für die Berufsunfähigkeitsversicherung sind von Ihrem Alter bei Vertragsabschluss, der vereinbarten Rentenhöhe, der gewünschten Laufzeit des Vertrags und dem ausgeübten Beruf abhängig.

Wann sollte ich die Berufsunfähigkeitsversicherung abschließen?

Es ist günstig, sich frühzeitig gegen eine mögliche Berufsunfähigkeit abzusichern.

Zum einen sind dann die Beiträge noch niedrig und es liegen dann wahrscheinlich auch noch keine kostentreibenden Vorerkrankungen vor.

Zum anderen trägt man gerade in jungen Jahren ein erhöhtes Risiko bei einer eintretenden Berufsunfähigkeit, da man noch keinen Anspruch auf die gesetzliche Absicherung erworben hat.

Wir bieten einen besonderen Einsteigertarif für junge Leute bis 30 Jahre – für Berufseinsteiger, Studenten und auch Schüler.

Wie hoch sollte die Berufsunfähigkeitsrente sein?

Je näher die Höhe der Berufsunfähigkeitsrente Ihrem Nettoeinkommen kommt, desto besser.

Generell gilt: Mindestens 50%, besser 80% des Nettoeinkommens sollte man absichern – mindestens jedoch 1.000 €, die man bereits als Schüler oder in der Ausbildung absichern kann. Studenten können bis zu 1.500 € monatlich absichern.

Beispiel: Bei einem Nettoverdienst von 2.000 € sollte eine monatliche Rente in Höhe von mindestens 1.400 € vereinbart werden, damit der Lebensstandard gehalten werden kann.

Prinzipiell gilt: Je höher der gewünschte Versicherungsschutz ausfallen soll, desto höhere Kosten fallen an.

Wie lange ist eine Berufsunfähigkeitsversicherung sinnvoll?

Grundsätzlich empfiehlt die HUK-COBURG eine Mindestvertragslaufzeit bis zum 63. Lebensjahr, weil Sie in diesem Jahr erstmalig eine Altersrente aus der gesetzlichen Rentenversicherung erhalten können.

Im Idealfall sichert man sich bis zum Eintritt der gesetzlichen Regelaltersrente ab. Dieses Alter liegt aktuell für Versicherte ab dem Jahrgang 1964 bei 67 Jahren.

Für körperlich tätige Personen sind die Prämien höher als für Personen, die ausschließlich im Büro arbeiten. Hier ist die Existenzschutzversicherung häufig eine gute Alternative.

Sollten Sie jetzt noch zweifeln, ob Sie eine Berufsunfähigkeitsversicherung wirklich brauchen, finden Sie weitere Infos, Tipps und Praxisbeispiele auf unserer Produktseite zur Berufsunfähigkeitsversicherung

Die Existenzschutzversicherung

Die Existenzschutzversicherung bietet einen speziellen Versicherungsschutz, der bei Beeinträchtigung der körperlichen und geistigen Leistungsfähigkeit greift.

- Sie erhalten eine monatliche Rente aus dem Vertrag, wenn Sie eine Grundfähigkeit verlieren – unabhängig vom Beruf.

- Zu den Grundfähigkeiten gehören unter anderem Gehen, Knien, Sehen oder Hören. Verlieren Sie eine dieser Fähigkeiten, erhalten Sie die vereinbarte Rente.

- Der Versicherungsschutz lässt sich zudem um eine Komponente zur Leistung bei schweren Krankheiten erweitern.

- Sie erhalten dann eine einmalige Kapitalleistung, wenn eine der definierten Krankheiten bei Ihnen diagnostiziert wird. Diese Leistung erbringen wir unabhängig von eventuellen Rentenleistungen.

Die Existenzschutzversicherung ist ebenfalls eine Risikoversicherung, Leistungen werden nur im Versicherungsfall fällig.

Die monatlichen Beiträge zur Existenzschutzversicherung sind bei Berufen mit körperlichem Schwerpunkt niedriger als bei einer Berufsunfähigkeitsversicherung.

Sie eignet sich vor allem für jene Personen, die aufgrund dessen für eine Berufsunfähigkeitsversicherung hohe Prämien zahlen müssten, wie z. B. Handwerker, Altenpfleger oder Köche.

Die private Unfallversicherung

Die Unfallversicherung unterstützt Sie finanziell, wenn Sie durch einen Unfall eine dauerhafte Einschränkung davontragen.

Die Leistungen der privaten Unfallversicherung sind individuell wählbar. Grundsätzlich können Sie zwischen einer Einmalleistung und einer monatlichen Rente wählen oder beide Varianten kombinieren.

Die private Unfallversicherung schützt Sie rund um die Uhr. Das bedeutet, dass Unfälle, die Ihnen während der Arbeitszeit passieren genauso versichert sind, wie Unfälle im Privaten.

Die private Unfallversicherung leistet dann gegebenenfalls zusätzlich zur gesetzlichen Unfallversicherung.

Zum Leistungskatalog der Unfallversicherung gehört auch die Übernahme von diversen Kosten, die nach Unfällen entstehen können. Sie erhalten z. B. eine Beihilfe zu Rehakosten und wir übernehmen einen Teil der Bergungs- und Rettungskosten, wenn diese nicht von einem anderen Träger erstattet werden.

Die Unfallversicherung ist eine gute Ergänzung zu einer Berufsunfähigkeitsversicherung.

Mit der Einmalleistung aus der Unfallversicherung finanzieren Sie z. B. notwendige Umbauten in Ihrer Wohnung oder die Kosten für den Umzug in eine besser geeignete Wohnung.

Hinweis: Zur Absicherung Ihrer Erwerbstätigkeit reicht die Unfallversicherung alleine nicht – BU oder einer Existenzschutzversicherung sind umfassender.

Die Dienstunfähigkeitsversicherung für Beamte, Beamtenanwärter und Soldaten

Für Beamte gibt es eine spezielle Dienstunfähigkeitsklausel in der Berufsunfähigkeitsversicherung.

Mit dieser stellen Sie sicher, dass Sie auch Rentenzahlungen erhalten, wenn Sie durch Ihren Dienstherrn dienstunfähig erklärt werden.

Die Versicherung prüft dann nicht mehr, sondern leistet direkt!

Eine Dienstunfähigkeit bedeutet nicht automatisch auch eine Berufsunfähigkeit, deswegen ist die Klausel für Beamte sehr wichtig.

Eine besondere Bedeutung hat die Klausel für Beamte auf Widerruf und Beamte auf Probe.

- Beamte auf Widerruf können bei Dienstunfähigkeit jederzeit aus dem Beamtenverhältnis entlassen werden und erhalten damit keine weiteren Leistungen durch den Dienstherrn.

- Beamte auf Probe können je nach individueller Situation und den Gründen für die Dienstunfähigkeit ebenfalls entlassen werden. Für Soldaten gelten ähnliche Regelungen. Soldaten auf Zeit werden bei Dienstunfähigkeit entlassen und haben keinen weiteren Anspruch auf Leistungen.

- Beamte auf Lebenszeit bekommen bei Dienstunfähigkeit zwar Leistungen vom Dienstherrn, diese sind jedoch mit großen Einschnitten verbunden. Auch für sie lohnt sich deshalb eine Dienstunfähigkeitsversicherung.

Staatliche Unterstützung nach Beamtenstatus

Wenn Sie sich für ein Produkt entscheiden – Gesundheitsfragen korrekt beantworten

Wenn Sie sich für ein Produkt entscheiden, nehmen wir zusammen einen Antrag auf, oder Sie nutzen unseren Online-Tarifrechner.

Im Antrag stellen wir Gesundheitsfragen, die Sie unbedingt korrekt beantworten sollten.

Wir prüfen den Antrag anhand Ihrer Angaben und entscheiden dann, ob wir den Antrag annehmen oder gegebenenfalls noch weitere Informationen benötigen.

Wenn Sie die Fragen nicht korrekt beantworten oder Erkrankungen verschweigen, können wir unter Umständen vom Vertrag zurücktreten oder sind bei einem Schadenfall nicht zur Leistung verpflichtet.

Noch Fragen zur Erwerbsunfähigkeit?

Sprechen Sie uns gerne an, wenn Sie bei bestimmten Fällen unsicher sind oder weitere Informationen benötigen.

Unser Kundenservice oder Ihr Ansprechpartner vor Ort helfen Ihnen gern bei allen Fragen rund um die richtige Absicherung Ihrer Arbeitskraft weiter – persönlich, telefonisch oder per E-Mail.

So erreichen Sie mich:

Vertrauensfrau

Martina Markaschke

Lilienthalstr. 4

39307 Genthin

Mobil 0173 7706841

Fax 0800 2875324751

Beratung:

Beratung nach telefonischer Vereinbarung