Die richtige Versicherung für den Todesfall

Die richtige Versicherung für den Todesfall

Risikolebensversicherung, private Rentenversicherung oder Sterbegeldversicherung – die richtige Absicherung für den Todesfall finden

Der eigene Tod ist kein angenehmes Thema, mit dem sich Menschen beschäftigen möchten. Dennoch ist es sinnvoll, rechtzeitig die Weichen zu stellen, wenn Sie Ihre Hinterbliebenen absichern möchten.

Es gibt verschiedene Versicherungsprodukte, mit denen Sie Ihren Partner, Ihre Eltern oder Ihre Kinder absichern können. Wir stellen Ihnen im Folgenden die verschiedenen Varianten und deren Vor- und Nachteile näher vor.

Inhaltsverzeichnis

Todesfall absichern – wann ist das besonders wichtig?

Besonders wichtig ist eine Todesfallabsicherung, wenn Sie bereits eine Familie gegründet haben. Die staatlichen Leistungen bei Todesfällen sind nur gering. Ihre Kinder erhalten nur eine Waisenrente in geringer Höhe, Ihr Partner erhält nur Leistungen, wenn Sie verheiratet waren. Lebenspartner erhalten überhaupt keine Leistungen aus der gesetzlichen Rentenversicherung.

Die staatliche Absicherung ist also keinesfalls ausreichend, um den Lebensstandard beizubehalten. Weshalb es umso wichtiger ist, Ihre Hinterbliebenen zusätzlich finanziell abzusichern.

Was Sie absichern sollten:

- Ihren Partner und die Kinder

- Finanzierungen und Darlehen, z. B. für Wohneigentum

- Die Beerdigungskosten

Für einen vollwertigen Schutz sollten Sie berücksichtigen, dass Sie und Ihr Partner im schlimmsten Fall gleichzeitig versterben können. Achten Sie daher auch auf eine in der Höhe ausreichende Absicherung für Ihre Kinder.

Risikolebensversicherung – Todesfallschutz für alle Fälle

Eine Risikolebensversicherung wird über eine feste Vertragslaufzeit abgeschlossen. Eine Leistung wird ausschließlich fällig, wenn die versicherte Person während der Laufzeit verstirbt. Das bedeutet, am Ende der Vertragslaufzeit erfolgt keine abschließende Auszahlung aus dem Vertrag.

Mit einer Risikolebensversicherung sichern Sie also ausschließlich den Todesfall ab. Weil es sich um eine Risikoversicherung handelt, sind die Beiträge im Vergleich zu einer kapitalbildenden Lebensversicherung deutlich geringer.

Die Versicherungssumme lässt sich frei wählen und an Ihren persönlichen Bedarf anpassen. Die Laufzeit ist ebenfalls frei wählbar. Grundsätzlich gilt: Je höher die Versicherungssumme und das Alter bei Vertragsende sind, desto höher wird die Prämie.

Mit dem Einschluss einer Unfall-Zusatzversicherung können Sie den Versicherungsschutz um eine zusätzliche Leistung bei Tod in Folge eines Unfalls erweitern.

Mit einer Risikolebensversicherung können Sie mit verhältnismäßig geringem Aufwand Ihre Hinterbliebenen absichern oder die Finanzierung Ihres Wohneigentums sicherstellen. Da allerdings kein Kapitalvermögen gebildet wird, also kein Sparprozess stattfindet, eignet sich die Risikolebensversicherung nicht zum Aufbau einer zusätzlichen Rente im Alter. Dafür eignet sich unsere Premium Rente.

Beim Abschluss einer Risikolebensversicherung werden Gesundheitsfragen gestellt. Das bedeutet, dass Ihr Gesundheitszustand anhand der Fragen überprüft und danach entschieden wird, ob Ihnen Versicherungsschutz gewährt wird. Bei einer oder mehreren Vorerkrankungen wird gegebenenfalls eine höhere Prämie erhoben.

Achtung: Leistungen aus einer Risikolebensversicherung sind unter Umständen erbschaftssteuerpflichtig. Es kommt hier auf die Vertragsgestaltung an.

Risikolebensversicherung – Todesfallschutz für alle Fälle

Eine Risikolebensversicherung wird über eine feste Vertragslaufzeit abgeschlossen. Eine Leistung wird ausschließlich fällig, wenn die versicherte Person während der Laufzeit verstirbt. Das bedeutet, am Ende der Vertragslaufzeit erfolgt keine abschließende Auszahlung aus dem Vertrag.

Mit einer Risikolebensversicherung sichern Sie also ausschließlich den Todesfall ab. Weil es sich um eine Risikoversicherung handelt, sind die Beiträge im Vergleich zu einer kapitalbildenden Lebensversicherung deutlich geringer.

Die Versicherungssumme lässt sich frei wählen und an Ihren persönlichen Bedarf anpassen. Die Laufzeit ist ebenfalls frei wählbar. Grundsätzlich gilt: Je höher die Versicherungssumme und das Alter bei Vertragsende sind, desto höher wird die Prämie.

Mit dem Einschluss einer Unfall-Zusatzversicherung können Sie den Versicherungsschutz um eine zusätzliche Leistung bei Tod in Folge eines Unfalls erweitern.

Mit einer Risikolebensversicherung können Sie mit verhältnismäßig geringem Aufwand Ihre Hinterbliebenen absichern oder die Finanzierung Ihres Wohneigentums sicherstellen. Da allerdings kein Kapitalvermögen gebildet wird, also kein Sparprozess stattfindet, eignet sich die Risikolebensversicherung nicht zum Aufbau einer zusätzlichen Rente im Alter. Dafür eignet sich unsere Premium Rente.

Beim Abschluss einer Risikolebensversicherung werden Gesundheitsfragen gestellt. Das bedeutet, dass Ihr Gesundheitszustand anhand der Fragen überprüft und danach entschieden wird, ob Ihnen Versicherungsschutz gewährt wird. Bei einer oder mehreren Vorerkrankungen wird gegebenenfalls eine höhere Prämie erhoben.

Achtung: Leistungen aus einer Risikolebensversicherung sind unter Umständen erbschaftssteuerpflichtig. Es kommt hier auf die Vertragsgestaltung an.

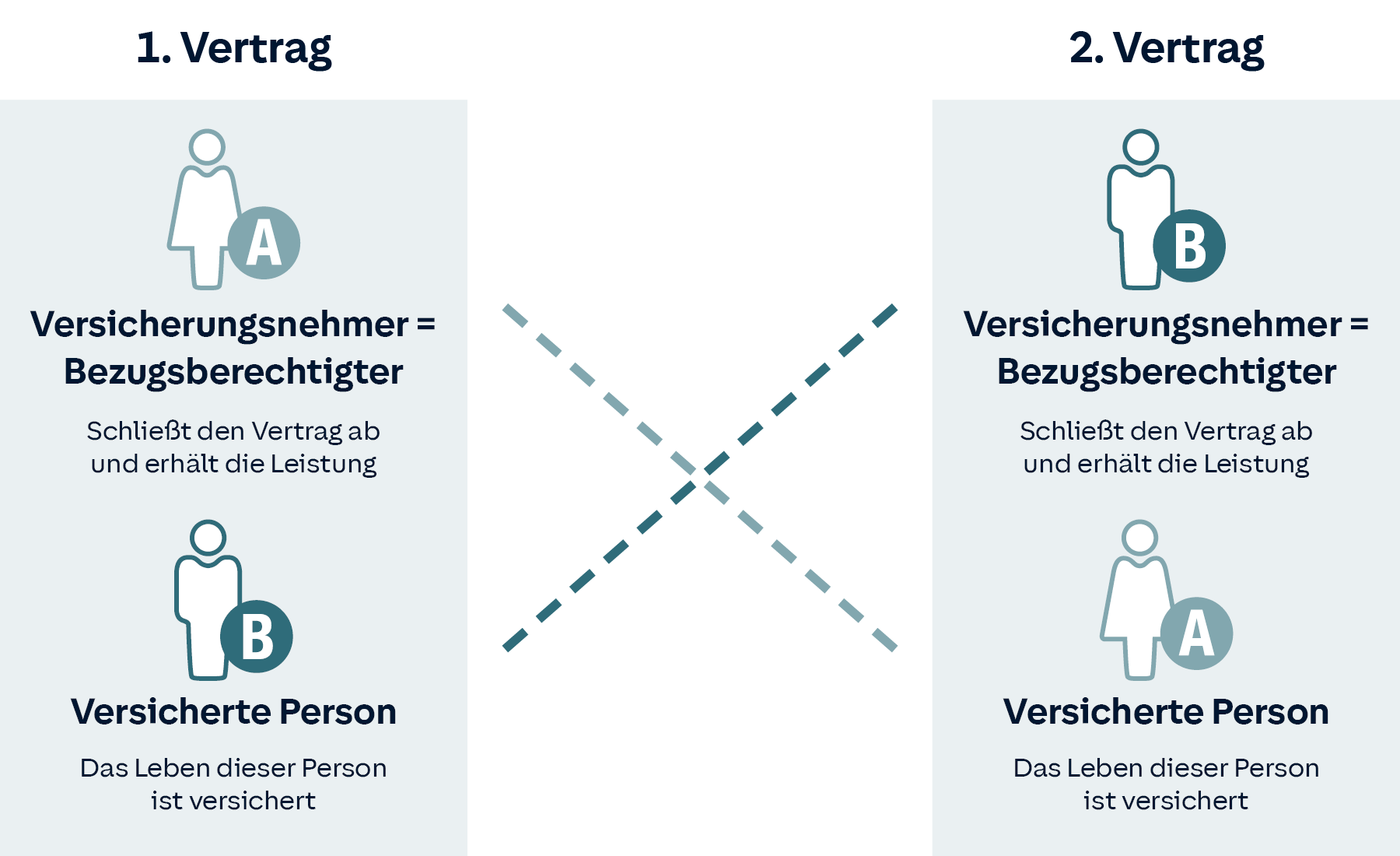

Was ist das Überkreuz-Modell?

Wenn Sie und Ihr Partner sich gegenseitig absichern wollen, ist der Abschluss im sogenannten Überkreuz-Modell empfehlenswert.

- Im ersten Vertrag werden Sie Versicherungsnehmer und Empfänger der Versicherungsleistung, Ihr Partner wird versicherte Person.

- Im zweiten Vertrag sind Sie nur versicherte Person, Ihr Partner ist Versicherungsnehmer und Leistungsempfänger.

- Im Todesfall fließt die Versicherungsleistung dann nicht in die Erbmasse ein.

Besonders sinnvoll ist das, wenn Sie nicht verheiratet sind. Rechtlich betrachtet ist Ihr Lebenspartner eine „dritte Person“, für die nur eine Freigrenze in Höhe von 20.000 € bei der Erbschaftssteuer gilt.

Bitte beachten Sie: Die Risikolebensversicherung über Kreuz können Sie nicht im Tarifrechner auswählen. Sollten Sie sich hierfür interessieren, wenden Sie sich bitte an einen Ansprechpartner vor Ort oder nutzen Sie unsere Servicehotline 09561 96 101.

Private Rentenversicherung

Mit unserer Premium Rente sichern Sie sich eine lebenslange Rentenzahlung für die Zeit nach Ihrem Erwerbsleben. Gleichzeitig bauen Sie mit der Premium Rente Kapital auf, das Sie grundsätzlich frei verwenden können. Sie entscheiden selbst, ob Sie Ihre Einzahlungen im Rahmen der fondsgebundenen Versicherung eher sicherheits- oder renditeorientiert anlegen möchten.

Wenn Sie während der Ansparphase versterben, erhalten Ihre Erben das im Vertrag vorhandene Kapital als Todesfallleistung. Optional vereinbaren Sie in der Premium Rente eine Risikozusatzversicherung. Diese zahlt die vereinbarte Summe, wenn Sie während der Vertragslaufzeit versterben. Bei einem Tod in der Auszahlphase erhalten Ihre Hinterbliebenen die vereinbarten Rentenzahlungen bis zum Ende der Garantiezeit.

Mit ihren Varianten der Hinterbliebenenabsicherung kann die private Rentenversicherung eine Alternative zur Kapitallebensversicherung sein.

Sterbegeldversicherung

Die Sterbegeldversicherung ist eine spezielle Form der kapitalbildenden Lebensversicherung. Sie ist vor allem zur Absicherung der Beerdigungskosten gedacht.

Bei der HUK-COBURG ist die Versicherungssumme in vorgegebenen Höhen zwischen 5.000 € und 20.000 € wählbar. Wir empfehlen für gehobene Ansprüche eine Höhe von 15.000 €.

Der Abschluss einer Sterbegeldversicherung ist ohne Gesundheitsfragen möglich. Dafür vereinbaren Versicherer aber eine bestimmte Wartezeit für die volle Leistung. Üblich sind 12 bis 36 Monate. Verstirbt die versicherte Person innerhalb dieses Zeitraums, erhalten die Hinterbliebenen lediglich die bisher eingezahlten Beiträge zurück. Die Wartezeit entfällt jedoch bei unfallbedingten Todesfällen, hier gibt es ab dem ersten Tag die volle Versicherungsleistung.

Die Sterbegeldversicherung ist bei uns vom 40. bis zum 75. Lebensjahr abschließbar. Je früher der Vertrag beginnt, desto günstiger sind auch die zu zahlenden Beiträge.

Leistungen aus einer Sterbegeldversicherung sind grundsätzlich erbschaftssteuerpflichtig. In der Praxis spielt die Steuerpflicht bei einer Einzelbetrachtung nur eine geringe Rolle, da der überwiegende Teil der Sterbegeldversicherungen mit einer Versicherungssumme von weniger als 20.000 € abgeschlossen wird.

Die Versicherungsarten im Überblick

| Versicherungssumme | Auszahlung | Steuerlich absetzbar | Gesundheitsprüfung | Wahl des Bezugsberechtigten | Erbschaftssteuer | Ab wann gilt der Versicherungsschutz? | |

| Risikolebensversicherung | nach Vereinbarung | nur im Todesfall |

|

|

frei | fällt an, spezielle Vertragsgestaltung möglich | ab Vertragsbeginn, bei Selbsttötung in der Regel 2 bis 3 Jahre Wartezeit |

| Sterbegeldversicherung | nach Vereinbarung, max. 20.000 € | im Todesfall, aber mit Kapitalbildung |

|

|

frei | fällt an, aber faktisch ohne Bedeutung | unfallbedingt ab Vertragsbeginn, sonst 12 bis 36 Monate Wartezeit |

| Risikolebensversicherung | Sterbegeldversicherung | |

|---|---|---|

| Mögliche Versicherungssumme | nach Vereinbarung | nach Vereinbarung, max. 20.000 € |

| Auszahlung | nur im Todesfall | im Todesfall, aber mit Kapitalbildung |

| Steuerlich absetzbar |

|

|

| Gesundheitsprüfung |

|

|

| Wahl des Bezugsberechtigten | frei | frei |

| Erbschaftssteuer | fällt an, spezielle Vertragsgestaltung möglich | fällt an, aber faktisch ohne Bedeutung |

| Ab wann gilt der Versicherungsschutz? | ab Vertragsbeginn, bei Selbsttötung in der Regel 2 bis 3 Jahre Wartezeit | unfallbedingt ab Vertragsbeginn, sonst 12 bis 36 Monate Wartezeit |

Zusammenfassung: Welche Versicherung ist für den Todesfall die richtige?

Für die Absicherung Ihrer Familie ist vor allem die Risikolebensversicherung gut geeignet. Sie können die Versicherungssumme an Ihre Bedürfnisse anpassen und bezahlen nur die Kosten für das tatsächliche Risiko. Auf Veränderungen können Sie relativ flexibel reagieren und die Risikolebensversicherung anpassen. Zur zusätzlichen Altersvorsorge ist eine private Rentenversicherung als separater Vertrag empfehlenswert.

Die Sterbegeldversicherung eignet sich nicht zur Absicherung bei Krediten oder Darlehen, sondern nur für die Absicherung der Beerdigungskosten. Die Versicherungssumme ist im Regelfall deutlich niedriger angesetzt. Dafür kann die Sterbegeldversicherung auch mit einem höheren Einstiegsalter und ohne Gesundheitsangaben abgeschlossen werden.

Was ist bei einem Todesfall zu tun?

Wie Sie sich bei einem Todesfall verhalten, hängt von der Art des Todesfalls und dem Ort ab. Wenn der Tod einer Person zu Hause eintritt, rufen Sie den Hausarzt der Person an. Ist dieser nicht erreichbar, informieren Sie einen Notarzt. Der Arzt stellt den Tod fest und einen Totenschein aus. Tritt der Tod im Krankenhaus ein, stellt die Klinik den Totenschein aus. Bei einem Todesfall im öffentlichen Raum muss ein Notarzt informieren und bei Unfällen und Suizidverdachten zusätzlich die Polizei.

Die Sterbeurkunde beantragen die Hinterbliebenen beim Standesamt. Sie bescheinigt den Tod des Angehörigen und enthält alle wesentlichen Angaben zum Verstorbenen. Banken und Versicherungen benötigen die Urkunde für die Abwicklung von Verträgen in den meisten Fällen im Original oder als beglaubigte Kopie.

Beauftragen Sie einen Bestatter Ihrer Wahl. Dieser kümmert sich um die Verwahrung und gegebenenfalls die Überführung des Leichnams bis zur Bestattung. Diese erfolgt innerhalb von 4 bis 10 Tagen nach dem Tod, wenn keine zwingenden Gründe dagegensprechen. In den ersten Tagen nach dem Tod sollten Sie weitere Angehörige und Freunde benachrichtigen.

Wohnte der Verstorbene in einer Mietwohnung, geht das Mietverhältnis automatisch auf die Erben über. Kündigen Sie als Erbe gegebenenfalls die Wohnung und organisieren eine Wohnungsauflösung.

Hier haben wir eine Trauerfall-Checkliste für Sie zusammengestellt:

Wer muss informiert werden?

Stand der Verstorbene noch in einem Arbeitsverhältnis, muss der Arbeitgeber informiert werden. Zudem sollten die Krankenkasse, Versicherungen und Banken kurzfristig informiert werden. Bei Banken sollten bestehende Daueraufträge ausgesetzt werden.

Die HUK-COBURG gibt keine feste Frist für die Meldung eines Sterbefalls vor. Als Angehöriger melden Sie den Sterbefall bitte so schnell wie möglich.

Welche Unterlagen werden benötigt?

Für die Auszahlung von Versicherungsleistungen aus einer Todesfallabsicherung benötigt die HUK-COBURG folgende Unterlagen:

- Versicherungsschein

- Geburtsurkunde

- Sterbeurkunde

- Ärztliche oder amtliche Bescheinigung über die Todesursache

- Nur bei Unfalltod: kurze Schilderung des Unfallhergangs

Zudem benötigen wir Informationen zu den Adressdaten, der Bankverbindung und dem Verwandtschaftsverhältnis. Insbesondere, wenn als Bezugsberechtigte keine bestimmten Personen angegeben wurden, brauchen wir gegebenenfalls weitere Unterlagen, welche die Erbfolge belegen.

Weiteres Vorgehen:

- Mitgliedschaften und Abonnements kündigen

- Verträge mit Netzanbietern kündigen: Telefon, Internet, Strom,

- GEZ kündigen

- Post informieren

- Prüfen, ob Rentenansprüche für die Hinterbliebenen bestehen

- Erbschein beantragen beim Nachlassgericht

Nachdem die wichtigsten Verträge des Verstorbenen übertragen oder aufgehoben wurden, geht es darum, die restlichen Verträge abzuwickeln. Mitgliedschaften bei Vereinen oder Abonnements müssen gekündigt werden.

Die Verträge für Gas, Wasser, Strom und Telefon müssen beendet werden. Gas- und Stromverträge enden in der Regel spätestens zusammen mit dem Mietvertrag.

Informieren Sie auch die GEZ und die Deutsche Post über den Tod Ihres Angehörigen, damit keine weiteren Gebühren eingezogen werden und die Post gegebenenfalls an Sie weitergeleitet wird.

Prüfen Sie, ob Rentenansprüche für Hinterbliebene bei Versicherern oder der gesetzlichen Rentenversicherung bestehen und beantragen Sie einen Erbschein beim zuständigen Nachlassgericht.

Was kostet eine Bestattung?

Ihre Angehörigen zahlen nach Ihrem Tod einen nicht unerheblichen Betrag für Ihre Bestattung. Kosten entstehen für das Bestattungsunternehmen und die Beisetzung, die entweder „klassisch“ als Beerdigung oder als Urnenbestattung durchgeführt werden kann. Dazu kommen die Kosten für die Trauerfeier und einen würdevollen Grabstein.

Die durchschnittlichen Kosten für eine Bestattung liegen je nach Region zwischen 5.000 € und 8.000 €, nach oben gibt es kaum Grenzen, 15.000 € und mehr sind nicht selten.

Eine Aufstellung der wesentlichen Kosten für eine Bestattung finden Sie zum Beispiel bei der Stiftung Warentest.

Noch Fragen? Melden Sie sich bei uns!

Wir unterstützen Sie gerne bei der Auswahl der richtigen Lösungen zur Absicherung Ihrer Hinterbliebenen im Todesfall. Melden Sie sich einfach bei einem unserer vielen Vertrauensleute im gesamten Bundesgebiet. Wir bieten Ihnen maßgeschneiderte Lösungen und eine kompetente Betreuung in allen Vertragsangelegenheiten. Wir freuen uns auf Ihre Nachricht.

So erreichen Sie mich:

Vertrauensmann

Marco Stein

Beratung:

Beratung nach telefonischer Vereinbarung