Geldanlage

Tipps für eine sichere Geldanlage

Grundsätze der Geldanlage

Aus dem laufenden Einkommen bestreiten Sie Ihren Lebensunterhalt: Miete, Essen, Auto, Versicherungen und weitere laufende Kosten. Größere Investitionen sind bei den meisten Menschen nicht ohne weiteres möglich. Wer später z. B. eine Immobilie oder ein Fahrzeug erwerben möchte, kommt um eine Geldanlage nicht herum. Neben der Rücklage für größere Anschaffungen spielt auch die Altersvorsorge eine Rolle. Wer möchte im Alter auf den gewohnten Lebensstandard verzichten? Noch bevor Sie sich mit einer langfristigen Geldanlage beschäftigen, sollten Sie eine Reserve von ungefähr 3 Nettomonatsgehältern aufbauen, die jederzeit für Sie verfügbar ist. Damit sichern Sie kurzfristige Zusatzausgaben wie Reparaturkosten für Autos oder die Anschaffung einer neuen Waschmaschine ab.

Die Auswahl der richtigen Geldanlage ist schwierig. Es gibt unzählige Anlagemöglichkeiten in verschiedenen Anlageklassen. Wir bieten Ihnen hier einen Überblick über die verschiedenen Investitionsmöglichkeiten und zeigen Ihnen die wichtigsten Grundsätze bei der langfristigen Geldanlage. Zudem informieren wir Sie über die Auswirkungen der weltweiten Coronavirus-Pandemie auf Ihre Geldanlagen.

Inhaltsverzeichnis

Schuldentilgung vor Geldanlage

Kredite und Darlehen sind nie umsonst. Sie zahlen Zinsen auf die Kreditsumme. In den meisten Fällen ist es wirtschaftlich sinnvoller, zunächst bestehende Schulden zurückzuzahlen, bevor Sie Geld anlegen. Nur wenn zu erwartenden Erträge höher ausfallen als die Zinsen des Kredits und die Inflationsrate, lohnt sich die Geldanlage.

Auch die Rückzahlung von Krediten dient dem Vermögensaufbau und Sie verbessern damit Ihre finanzielle Situation. Insbesondere reagieren Sie ohne bestehende Verbindlichkeiten flexibler auf Änderungen Ihrer Lebensverhältnisse. Wer mehrere Kredite bedienen muss, hat bei sinkendem Einkommen nur noch einen geringen finanziellen Spielraum.

Wenn Sie einen Kredit vorzeitig ablösen möchten, fällt unter Umständen eine sogenannte Vorfälligkeitsentschädigung an. Damit stellt der Kreditgeber Ihnen den entgangenen Gewinn durch die Zinszahlungen in Rechnung. Die Vorfälligkeitsentschädigung fällt aber in den meisten Fällen geringer aus als die Zinsersparnis, die Sie durch die vorzeitige Ablösung erzielen. Auch wenn die Schuldentilgung grundsätzlich in jedem Alter sinnvoll ist, sollten vor allem junge Erwachsene, die mit der Geldanlage beginnen, zunächst bestehende Schulden tilgen.

Generell entscheiden die Unterschiede in den Zinssätzen der Schulden und der Geldanlage – abzüglich aller Kosten und der eventuell fälligen Steuer für Kapitalerträge – darüber, ob Sparen oder Geld anlegen Sinn macht.

Vor allem junge Geldanleger sollten erst ihre Schulden tilgen, bevor sie damit starten, ihr Vermögen aufzubauen.

Ziel der Geldanlage

Schon vor der eigentlichen Anlage machen Sie sich Gedanken darüber, welche Ziele Sie mit Ihrer Anlage verfolgen. Dabei klären Sie vor allem folgende Punkte:

- Ist die Anlage kurzfristig, mittelfristig oder langfristig geplant?

- Möchte ich mir einen Wunsch erfüllen, geht es um eine zeitnahe Anschaffung oder ein bestimmtes Erlebnis (z. B. Urlaub)?

- Möchte ich für das Alter vorsorgen?

- Will ich monatlich sparen oder eine Summe einmalig investieren?

- Muss die Geldanlage grundsätzlich verfügbar sein, wenn ich Kapital benötige?

- Passt meine Lebenssituation zur geplanten Investition?

Die Geldanlage muss immer zu ihren individuellen Wünschen passen und sollte sich an Ihren Zielen orientieren. Sie entscheiden, wie wichtig Ihnen Rendite, Sicherheit oder Liquidität sind. Es können nicht alle 3 Ziele gleichermaßen erreicht werden, da sie sich widersprechen.

Informieren Sie sich umfassend

Auch wenn Sie sich auf die Unterstützung von Beratern und Fachleuten verlassen, benötigen Sie eigene Kenntnisse rund um die optimale Geldanlage. Basics wie die Unterschiede zwischen Rendite, Zinsen und Dividende sollten Sie kennen und sich rund um die von Ihnen gewählte Anlageform weiteres Wissen aneignen. Auch wenn Ihnen ein Berater ein bestimmtes Produkt empfiehlt, sollten Sie sich über die Eckdaten informieren und grundsätzlich auf Investments verzichten, bei denen Sie das Produkt nicht vollständig verstehen.

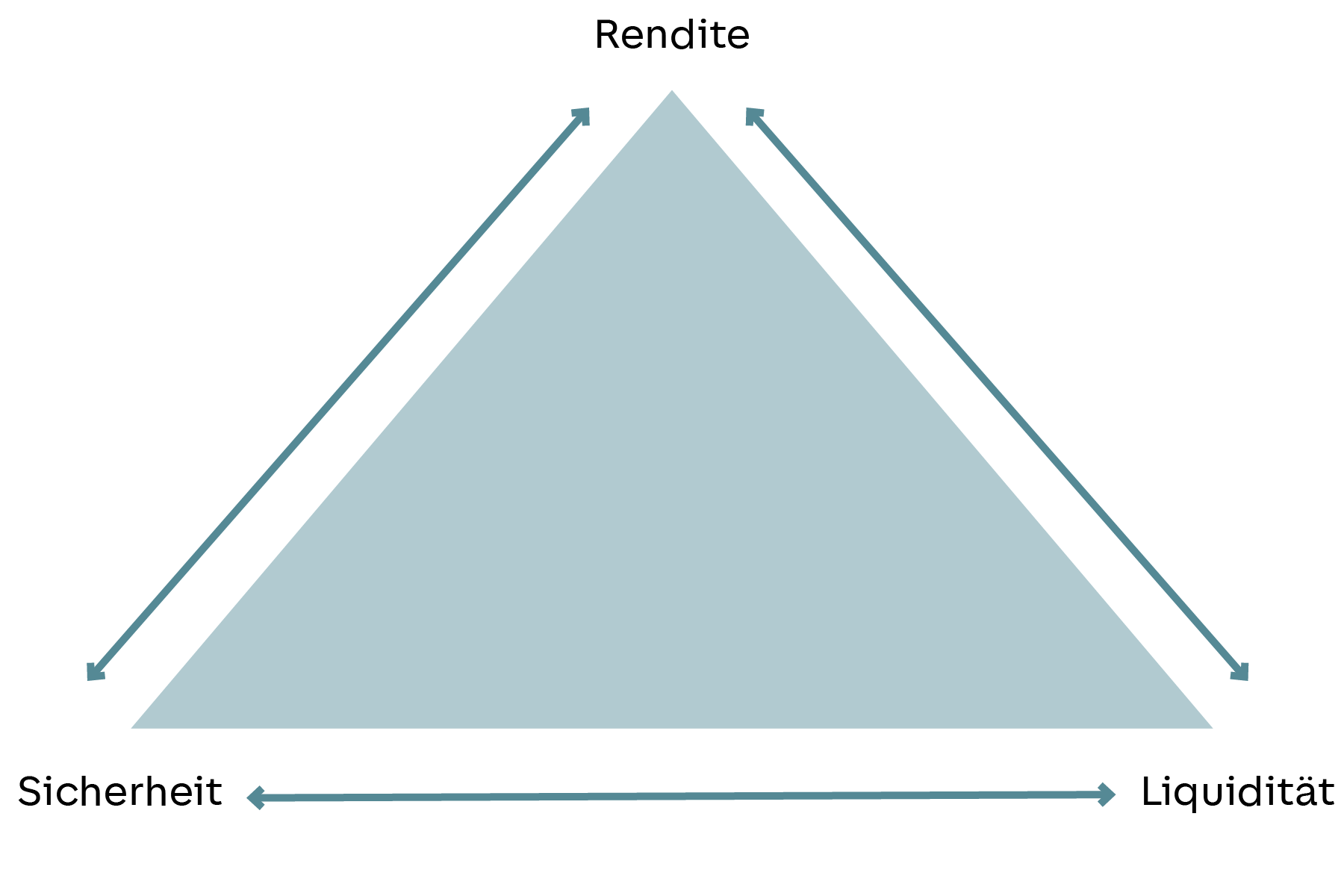

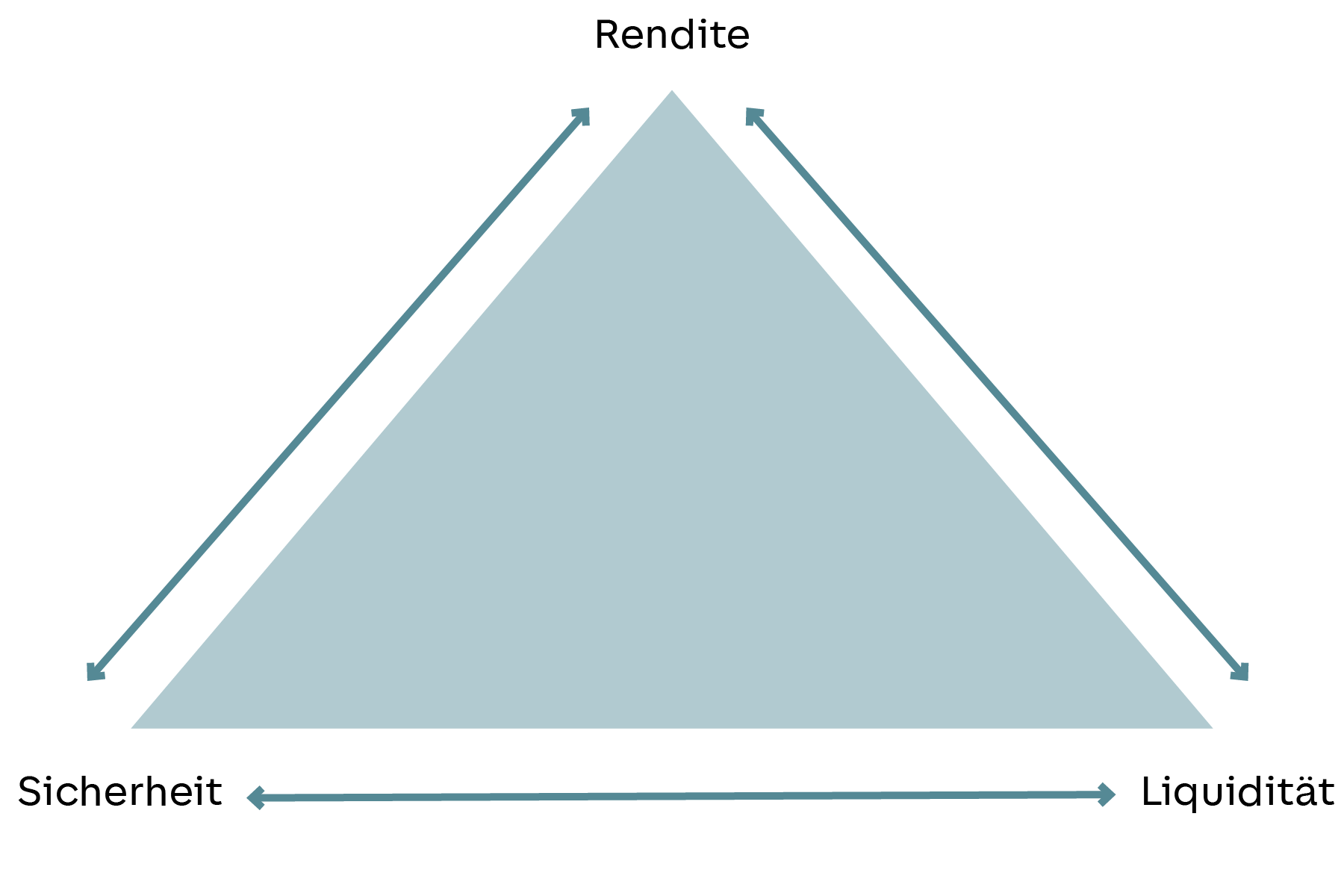

Das magische Dreieck der Geldanlage

Das magische Dreieck der Geldanlage stellt den Konflikt zwischen Rendite, Sicherheit und Liquidität dar. Die perfekte Geldanlage bietet eine hohe Rendite, eine hohe Sicherheit und das Kapital ist täglich verfügbar. Alle 3 Faktoren zusammen sind jedoch unmöglich mit einer Anlage zu erreichen. Eine hohe Rendite ist wünschenswert. Sie ist aber nur zu erreichen, wenn dafür Abstriche bei der Sicherheit der Anlage gemacht werden. Eine zeitnahe Verfügbarkeit sorgt ebenfalls für eine sinkende Rendite.

In den letzten Jahren berücksichtigen immer mehr schematische Darstellungen auch einen vierten Faktor: Nachhaltigkeit. Zukunftsorientierte Unternehmen mit einem Blick auf Nachhaltigkeit werden von Anlegern immer mehr wahrgenommen und zum Teil auch aktiv gesucht. Anleger, die auf nachhaltige Anlagemöglichkeiten Wert legen, müssen dabei nicht auf Rendite verzichten.

Das magische Dreieck der Geldanlage stellt den Konflikt zwischen Rendite, Sicherheit und Liquidität dar. Die perfekte Geldanlage bietet eine hohe Rendite, eine hohe Sicherheit und das Kapital ist täglich verfügbar. Alle 3 Faktoren zusammen sind jedoch unmöglich mit einer Anlage zu erreichen. Eine hohe Rendite ist wünschenswert. Sie ist aber nur zu erreichen, wenn dafür Abstriche bei der Sicherheit der Anlage gemacht werden. Eine zeitnahe Verfügbarkeit sorgt ebenfalls für eine sinkende Rendite.

In den letzten Jahren berücksichtigen immer mehr schematische Darstellungen auch einen vierten Faktor: Nachhaltigkeit. Zukunftsorientierte Unternehmen mit einem Blick auf Nachhaltigkeit werden von Anlegern immer mehr wahrgenommen und zum Teil auch aktiv gesucht. Anleger, die auf nachhaltige Anlagemöglichkeiten Wert legen, müssen dabei nicht auf Rendite verzichten.

Ziele des magischen Dreiecks

Im magischen Dreieck gibt es insgesamt 3 mögliche Ziele:

- Rendite

- Sicherheit

- Liquidität

Rendite beschreibt die Erträge, die aus Geldanlagen resultieren. Dazu gehören z. B. Zinsen, Dividenden, Mieteinnahmen, Ausschüttungen und Kursgewinne. Bei der Sicherheit geht es um die Erwartung, das eingesetzte Kapital zurückzuerhalten. Bei besonders sicheren Kapitalanlagen gibt es kein Verlustrisiko und Sie erhalten in jedem Fall das eingesetzte Kapital zurück. Sicherheit steht für die Erwartung, das angelegte Geld wieder zu erhalten. Die grundsätzliche Sicherheit einer Kapitalanlage ist von verschiedenen Faktoren abhängig. Dazu gehören die allgemeine Wirtschaftslage, die Situation des Landes, in dem das Geld angelegt ist und Kursentwicklung von Aktien und Währungen an der Börse. Die Liquidität bemisst, wie lange Ihnen das Geld nicht zur Verfügung steht. So ist das Kapital auf einem Tagesgeldkonto jederzeit verfügbar, bei einer Bundesanleihe mit 30-jähriger Laufzeit steht es erst nach Ablauf dieser Frist wieder zur Verfügung.

Spannungsfelder des magischen Dreiecks

Die Ziele des Dreiecks widersprechen sich. Alle 3 können nie gleichzeitig erfüllt sein. Wer eine hohe Rendite erwirtschaften möchte, setzt vor allem auf Aktien, ETFs und Wertpapierfonds. Bei größeren Anbietern sind die Beteiligungen relativ liquide und lassen sich schnell kaufen und verkaufen. Dafür gibt es nur eine geringe Sicherheit und ein hohes Risiko für kurzfristige Verluste. Bei einer langfristigen Anlage in Wertpapieren steigt die Sicherheit mit der Laufzeit. Sie akzeptieren gleichzeitig, dass Ihnen das Geld länger nicht zur Verfügung stehen wird. In der langjährigen Betrachtung ist die Entwicklung von Wertpapieren bisher immer positiv gewesen.

Legen Sie Wert auf eine hohe Sicherheit, investieren Sie in Festgeld. Hier erhalten Sie den Einsatz garantiert zurück, verzichten dafür aber auf Rendite und abhängig von der Laufzeit auch auf Liquidität. Eine möglichst hohe Liquidität erreichen Sie mit Anlagen in Tagesgeldern. Diese sind zudem sehr sicher, dafür erreichen Sie praktisch keine Rendite und machen inflationsbereinigt sogar Verluste.

Mehr als 2 Ziele lassen sich mit einer Geldanlage nicht erreichen. Sie entscheiden, welche Ziele für Sie Priorität haben und investieren zunächst bevorzugt in dieser Richtung. Mit einer Anlage in verschiedenen Klassen können Sie das Risiko diversifizieren und in der Summe eine für Sie optimale Konstellation erreichen.

Wie finde ich heraus, welcher Risikotyp ich bin?

Bei der Geldanlage unterscheiden Experten verschiedene Anlegertypen. Es gibt den sicherheitsorientierten Anleger. Dieser legt Wert auf den Kapitalerhalt. Die Rendite darf geringer ausfallen, die Sicherheit der Anlage muss hoch sein. Liquidität ist kein entscheidender Faktor. Ertragsorientierte Anleger betreiben einen Vermögensaufbau mit durchschnittlicher Rendite, das Risiko darf nicht zu hoch ausfallen. Wachstumsorientierte Investoren akzeptieren höhere Risiken für einen starken Vermögensaufbau, Schwankungen sind in Ordnung, wenn die Rendite überdurchschnittlich ausfällt. Risikofreudige Anleger investieren auch in spekulative Anlagen und akzeptieren ein sehr hohes Risiko, das bis zum Verlust des eingesetzten Kapitals führen kann.

Wenn Sie selbst herausfinden wollen, welche Anlegertyp Sie sind, beantworten Sie sich die folgenden Fragen:

- Kann ich Verluste abfangen oder bin ich später auf meine Anlagen angewiesen?

- Kann ich mit kurzfristigen Verlusten leben oder darf die Anlage niemals Geld verlieren?

- Wie schnell muss ich wieder an das Geld herankommen?

- Möchte ich mir die Investition in stärker risikobehaftete Anlagen leisten?

Legen Sie nur Geld an, von dem Sie nicht abhängig sind, Geldanlagen sollten Ihnen niemals schlaflose Nächte bereiten. Grundsätzlich gilt: Je höher das Risiko, desto höher kann auch die Rendite ausfallen. Wenn etwas zu gut klingt, um wahr zu sein, ist es meistens auch nicht wahr. Angeblich sichere Investments mit 20% Rendite gibt es nicht. Zu den sicheren Anlageformen gehören Tagesgeld- und Festgeldkonten. Im Idealfall investieren Sie auch als risikofreudiger Anleger zumindest einen Teil Ihres Kapitals in sichere Anlagen, um einen guten Mix aus Sicherheit und Ertrag zu schaffen. Dabei bestimmen letztendlich Ihr Risikoprofil und Ihre Risikobereitschaft Ihren persönlichen Anlagemix.

Sie finden in unserem Ratgeber Sichere Geldanlage alles Wissenswerte rund um eine sichere Geldanlage und die Minimierung des Anlagerisikos.

Streuung der Geldanlage

Verteilen Sie Ihre Investitionen nicht nur auf eine Anlageklasse, sondern verteilen Sie sie auf verschiedene Klassen. Durch Diversifikation minimieren Sie Risiken für Ihr Geld und verhindern im besten Fall Verluste. Risikostreuung bedeutet dabei nicht, dass Sie ziellos verschiedene Investments vornehmen, sondern dass Sie in die richtigen Klassen investieren. Die verschiedenen Anlageklassen entwickeln sich teilweise gegensätzlich, daher ist die Streuung wichtig. In der Finanzkrise sank beispielsweise der Wert von Aktien stark, während der Goldpreis immer weiter anstieg und ein Allzeithoch erreichte.

Wieso ist die Wahl des Anlagezeitraums wichtig?

Sie müssen für sich entscheiden, wie lange Sie Ihr Geld anlegen möchten. Je kürzer der Zeitraum, desto geringer fällt die Rendite aus. Bei langfristigen Anlagen sind Schwankungen leichter auszubügeln als bei kurzfristigen Varianten. Dafür steht Ihnen das Geld über einen längeren Zeitraum nicht zur Verfügung. Fragen Sie sich also, wann Sie das angelegte Geld wieder benötigen.

Was sind Anlagemöglichkeiten für eine kurzfristige Geldanlage?

Für eine kurzfristige Geldanlage eignen sich Tages- oder Festgeldkonten. Das Kapital auf Tagesgeldkonten kann jederzeit wieder entnommen werden, Festgelder werden für einen fixen Zeitraum angelegt. Es gibt einige spezialisierte Anbieter, die Konten im europäischen Ausland vermitteln. Diese bieten teilweise etwas höhere Zinsen und die Absicherung erfolgt bei EU-Ländern über die jeweilige gesetzliche Einlagensicherung. Abhängig von der Landesbonität kann ein kurzfristiges Investment dort sinnvoll sein.

Spekulative Anlagen mit einer hohen Liquidität eignen sich auch für kurzfristige Anlagen, allerdings ist das Risiko eines Verlustes verhältnismäßig hoch. Wertpapiere können hohe Gewinne, aber auch starke Verluste verursachen. Klassische Sparkonten wie ein Sparbuch sind im Gegensatz dazu sehr sicher, erzielen in der Niedrigzinsphase aber praktisch keine Rendite und unter Berücksichtigung von gegebenem Zinssatz und herrschender Inflation sogar Realverluste.

Was sind Anlagemöglichkeiten für eine mittelfristige Geldanlage?

Für eine mittelfristige Anlage lohnt sich ein Mix aus verschiedenen Anlageklassen. Ein Teil des Kapitals kann z. B. in Fonds investiert werden, die zum kontinuierlichen Vermögensaufbau dienen und monatlich weiter befüllt werden. Dazu kann ein weiterer Teil in Festgeldkonten mit unterschiedlicher Laufzeit gesteckt werden, sodass die Zinszahlungen aus den verschiedenen Konten regelmäßig eingehen.

Was sind Anlagemöglichkeiten für eine langfristige Geldanlage?

Langfristige Geldanlagen zur Vermögenssicherung im Alter oder zur Finanzierung von Immobilien sollten eine gewisse Rendite erreichen. Insbesondere wenn die Anlagen nur begrenzt liquide sind, sollte der Ertrag immer merklich über dem Inflationssatz liegen. Verfolgen Sie eine langfristige Strategie, streuen Sie Ihre Investments über verschiedene Anlageklassen. Versicherungspolicen stellen nicht nur eine Absicherung dar, sondern auf lange Sicht auch eine rentable Anlage für Ihr Kapital. Langfristig können Sie Ihr Geld z. B. in einer privaten Rentenversicherung wie unserer fondbasierten Premium Rente anlegen. Ihre Anlagestrategie können Sie dabei jederzeit kostenlos anpassen. Bei unseren Fondsprodukten können Sie zwischen dem HUK Welt Fonds und verschiedenen börsengehandelten Indexfonds (ETFs) wählen.

Sparpläne für Wertpapierfonds bieten eine kontinuierliche Investition in Sachanlagen. Mit einer monatlichen Einzahlung gleichen Sie zudem Schwankungen aus und profitieren vom Cost-Average-Effekt: Bei niedrigen Kursen kaufen Sie mehr Wertpapiere und profitieren stark von einer Erholung des Marktes.

Immobilien und Immobilienfonds können ebenfalls renditestark sein, insbesondere die Anlage in Fonds ist aber nichts für Einsteiger. In den letzten Jahrzehnten sind einige große Immobilienfonds kollabiert, weil die erworbenen Immobilien nicht wirklich werthaltig waren. Auch Gewinne in der Vergangenheit sind kein Garant für die Zukunft. Ein kleiner Teil der Gesamtanlage kann in Rohstoffe investiert werden und dient als Absicherung. Edelmetalle wie Gold, Silber, Palladium oder Platin eignen sich als Beimischung, sollten aber keinen zu großen Teil ausmachen. Die einzige Renditemöglichkeit beim Erwerb von Rohstoffen ist die Preissteigerung des Materials, sie werfen keine Zinsen ab und verursachen gegebenenfalls Lagerkosten.

Kosten der Geldanlage beachten

Geldanlagen sind niemals umsonst, ein Teil der Anlagesumme muss für Kosten aufgewendet werden. Diese können zum Renditekiller werden. Eine Anlage mit 4% Rendite pro Jahr vor Kosten und 5% Kosten erwirtschaftet in jedem Jahr einen realen Verlust. Um in diesem Beispiel eine reale Rendite von 4% zu erzielen, müsste die Anlage selbst 9% erwirtschaften. In der Praxis geht das meist nur mit hochriskanten Anlagen.

Je nach Art der Anlage unterscheiden sich variable und feste Kosten. Zu den variablen Kosten gehören z. B. alle Gebühren, die prozentual von der Anlagesumme abgezogen werden wie Provisionen und Ausgabeaufschläge. Zu den Fixkosten gehören unter anderem monatliche Gebühren für die Kontoführung, die unabhängig vom vorhandenen Kapital sind. Gerade Anlagen mit festen Gebühren können sich als Kostenfalle erweisen, wenn kaum Rendite erzielt wird, und auf Dauer nur das Kapital vermindert wird. Informieren Sie sich genau über die anfallenden Kosten: Für jedes Geldanlageprodukt gibt es Anlegerinformationen oder Basisinformationsblätter, die über die entstehenden Kosten Aufschluss geben müssen. Zusätzlich berücksichtigen Sie noch Honorare oder Provisionen, die Sie direkt an Berater zahlen müssen, weil Sie mit diesen eine separate Vereinbarung treffen.

Selbst bei ähnlichen Anlagearten kann es große Unterschiede in den Kosten geben. Aktienfonds mit einem aktiven Management behalten je nach Anbieter bis zu 3% der angelegten Summe ein. Damit werden unter anderem die Fondsmanager bezahlt, die das Geld der Anleger möglichst gut anlegen sollen. Exchange Traded Funds (ETFs) investieren ebenfalls in Aktien, bilden dabei aber nur einen bestimmten Index passiv ab. Ein ETF auf den Deutschen Aktienindex (DAX) zeichnet die Entwicklung des Indexes möglichst genau ab, das Investment verläuft automatisch. Die Kosten sind deutlich geringer und liegen bei den meisten ETFs deutlich unter 0,5%. Durch die zunehmende Digitalisierung wird auch das Angebot an automatischen Anlagen immer größer und die Kosten sinken weiter.

Wie kann ich mein Geld anlegen?

Für die Geldanlage gibt es beinahe unendliche Möglichkeiten. Sie legen Ihr Geld z. B. in Immobilien, Wertpapieren, Anleihen oder Rohstoffen an. Spekulative Anleger investieren auch in Oldtimer, Kunst oder sogar Lego. Daneben gibt es die klassischen Anlageformen wie Tagesgeld, Festgeld, Sparbücher, Kinderkonten, Bausparkonten und fondsgebundene Lebens- oder Rentenversicherungen. Klassische Lebensversicherungen gibt es heute kaum noch. Zu den alternativen digitalen Anlageformen gehören Kryptowährungen und Crowdfunding.

Wieso ist es ratsam, getätigte Geldanlagen zu kontrollieren?

Einmal investieren und danach nicht weiter darauf achten: Das ist zwar bequem, aber nur selten sinnvoll. Ein regelmäßiger Blick auf die eigenen Anlagen lohnt sich, insbesondere, wenn Sie sich vorab für einen bestimmte Verteilung entschieden haben. Entwickeln sich bestimmte Investments besser als andere, verschiebt sich die Aufteilung in Ihrem Anlageportfolio. Je nach Entwicklung sollten Sie Ihre Anlagen alle 1-5 Jahre wieder in die ursprüngliche Verteilung zurückbringen und entsprechend umschichten.

Auch wenn sich Ihre Lebensumstände ändern, lohnt sich eine Anpassung Ihrer Investments. Verdienen Sie mehr Geld, können Sie auch mehr investieren. Grundsätzlich sollten Sie nicht mehr als 10% Ihres Bruttoverdienstes in Anlagen stecken, wenn Sie normaler Arbeitnehmer sind. Schichten Sie zudem nicht zu häufig um: Jede Veränderung kostet Gebühren und die gehen zulasten Ihrer Rendite.

Welche Auswirkungen hat das Coronavirus auf aktuelle Geldanlagen?

Weltweit reagierten die Kurse auf die angespannte wirtschaftliche Lage durch den Ausbruch der Coronavirus-Pandemie. Die Aktienwerte rutschten in den Keller, konnten ihre Verluste aber innerhalb von wenigen Wochen wieder ausgleichen und stehen im März 2021 an der Schwelle zu neuen Höchstständen.

Die Aktienkurse haben sich inzwischen mehr als erholt, Aktien liegen bis zu 10% über dem Vorjahreswert. Anleihen und als sicher geltende Staatsanleihen konnten genau wie Gold zeitweise deutlich an Wert gewinnen. Tages- und Festgeldkonten sowie Sparbücher haben sich kaum verändert und bieten nach wie vor praktisch keine Verzinsung. Immerhin gab es durch eine geringere Inflation auch geringere Realverluste. Vor allem bei Edelmetallen gibt es eine starke Aufwärtsbewegung, ein Einstieg lohnt sich für die meisten Anleger aufgrund der hohen Preise derzeit nicht. Fondsgebundene Rentenversicherungen wie unsere Premium Rente können kurzfristig vom Kursrutsch betroffen sein, in der langfristigen Betrachtung sollten sich aber kaum Auswirkungen ergeben.

Fazit

Grundsätzlich hat es schon immer Krisen gegeben, bei denen es zu Verwerfungen an den Aktien- und Wertpapiermärkten kam. Langfristig hatten diese jedoch kaum Auswirkungen auf die gesamte wirtschaftliche Entwicklung. Bewahren Sie bei Krisen Ruhe und versuchen Sie nicht sofort, alle Anlagen, die an Wert verlieren, zu verkaufen. Häufig beruhigen sich die Kurse schnell wieder und Sie hätten dann zum schlechtesten Zeitpunkt verkauft.

Noch Fragen?

In allen Fragen bezüglich der Geldanlage und den damit verbundenen Chancen und Risiken wenden Sie sich vertrauensvoll an Ihren persönlichen Ansprechpartner. Er arbeitet mit Ihnen auf der Basis unserer Altersvorsorge-Produkte eine auf Ihre Bedürfnisse zugeschnittene Anlagestrategie aus.