Jetzt existenzielle Risiken absichern

Lieber jetzt vorsorgen statt später das Nachsehen haben

Der Verbraucherschutz sorgt sich um die Absicherung und empfiehlt daher 3 Versicherungen, die jeder haben sollte:

- eine Privathaftpflichtversicherung,

- eine Berufsunfähigkeitsversicherung und

- eine Pflegezusatzversicherung.

Hier finden Sie weitere Informationen zu unseren Versicherungen oder rechnen Sie direkt

3 Versicherungen, eine Entscheidung

Deutsche geben derzeit im Jahr etwa 170 Milliarden € für private Versicherungen aus. Doch nicht jede Versicherung ist sinnvoll.

Der Verbraucherschutz bringt Licht ins Versicherungsdickicht und weist darauf hin, welche Produkte absolute Priorität haben. Denn: Existenzielle Risiken müssen unbedingt abgesichert werden.

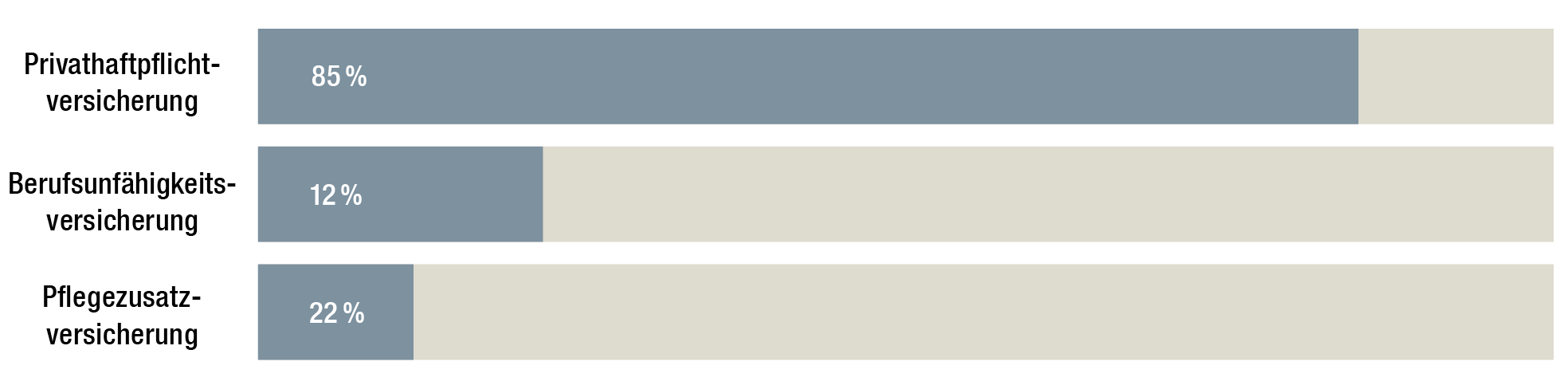

Wie viel Prozent der deutschen Haushalte haben einen Vertrag folgender Versicherung?

Je früher, desto günstiger

Die Berufsunfähigkeitsversicherung und die Pflegezusatzversicherung sollten vom Verbraucher natürlich so früh wie möglich versichert werden.

Besonders Berufsstarter benötigen diesen Schutz. Das zeigt sich auch daran, dass diese Zielgruppe in den letzten Jahren überproportional stark diese wichtige Berufsunfähigkeitsversicherung abgeschlossen hat.

Da trifft es sich gut, dass unsere Angebote für die 3 sehr wichtigen Produkte in Marktvergleichen, unter anderem in der Zeitschrift Finanztest, immer wieder hervorragend abschneiden.

Im Falle eines Unfalls drohen Ihnen Schäden in Millionenhöhe!

Schon mit 60 € im Jahr können Sie sich gegen die wirtschaftlichen Folgen effektiv absichern – mit unserer privaten Haftpflichtversicherung.

Ein unbedingtes Muss

Die private Haftpflichtversicherung ist eine der wichtigsten Versicherungen im privaten Bereich. Sie kommt zum Zuge, wenn Sie sich gegenüber anderen Personen durch Ihr Verhalten schadenersatzpflichtig machen.

Das heißt, Sie sind verpflichtet, jeden Schaden zu ersetzen, den Sie anderen schuldhaft zufügen.

Diese Verpflichtung ist in ihrer Höhe unbegrenzt. So können bei unglücklich verursachten Unfällen durchaus Schäden in Millionenhöhe entstehen.

„Das Haftungsrisiko ist hoch, der Schutz günstig. Eine Privathaftpflichtversicherung sollte jeder haben. Auch um möglicher Opfer willen.“

„Das Haftungsrisiko ist hoch, der Schutz günstig. Eine Privathaftpflichtversicherung sollte jeder haben. Auch um möglicher Opfer willen.“

Ein Zusammenstoß mit lebenslangen Folgen

Wenn beispielsweise ein Fahrradfahrer versehentlich mit einem Fußgänger zusammenprallt und Letzterer schwere Verletzungen davonträgt, ist der Radfahrer für alle daraus resultierenden Kosten haftbar.

Je nach Schwere der Verletzungen des Passanten kann der Radfahrer für den Rest seines Lebens zu Schadenersatzzahlungen verpflichtet werden.

Im Klartext: Sie haften grundsätzlich in unbegrenzter Höhe, sodass eine Schadenersatzforderung zur Existenzfrage führen kann.

Zudem gibt es Lebensbereiche, in denen Sie auf einen möglichen Schadenseintritt gar keinen Einfluss haben, aber dennoch im Unglücksfall herangezogen werden.

Lieber vorbeugen

Das Leben steckt voller Risiken, deren Eintritt Sie oft nicht verhindern können oder auf die Sie keinen Einfluss haben. Jedoch können Sie sich mit einer Privathaftpflichtversicherung gegen die wirtschaftlichen Folgen effektiv absichern.

Jeder Vierte muss vorzeitig seinen Beruf aufgeben ...

.... oder ganz aus dem Arbeitsleben ausscheiden!

Doch nicht einmal ein Viertel der Haushalte in Deutschland hat sich gegen Berufsunfähigkeit abgesichert.

Berufsunfähigkeit kann jeden treffen

Die Hauptursachen sind psychische Beschwerden, Krebserkrankungen, Erkrankungen des Skelett- und Bewegungsapparates sowie Herz-Kreislauf-Erkrankungen.

In weniger als 10% der Fälle geht die Berufsunfähigkeit auf einen Unfall zurück.

Unabhängige Verbraucherschützer empfehlen daher jedem, der finanziell von seiner Erwerbsfähigkeit abhängig ist, eine Berufsunfähigkeitsversicherung.

Staatliche Unterstützung reicht nicht aus

Die private Absicherung gegen Berufsunfähigkeit ist wichtig, weil die Leistungen aus der gesetzlichen Rentenversicherung unzureichend sind und es zudem schwer ist, diese überhaupt zu erlangen.

Schüler, Studenten, Auszubildende, Hausfrauen und Hausmänner sowie Selbstständige erhalten häufig gar kein Geld.

Eine Erwerbsminderungsrente erhalten Arbeitnehmer in der Regel nur, wenn sie mindestens 5 Jahre in die Rentenkasse eingezahlt haben. Darüber hinaus wird zur Feststellung der Erwerbsminderung nicht auf den zuletzt ausgeübten Beruf abgestellt, sondern darauf, ob das individuelle Leistungsvermögen eine „Verwertbarkeit“ auf dem allgemeinen Arbeitsmarkt unter den üblichen Bedingungen nicht mehr zulässt.

Sprich: Der Staat nimmt bei der Prüfung der Erwerbsminderungsrente keine Rücksicht auf Ihre Ausbildung oder Ihren beruflichen Status. Die einzige Frage ist: Wie viele Stunden können Sie täglich arbeiten – und zwar in einer beliebigen Tätigkeit?

Quelle: DAV, „Jeder Vierte wird berufsunfähig", Aktuar Aktuell, Ausgabe 44 – Dezember 2018

„Berufsunfähigkeit kann jede und jeden treffen. Egal, ob Monteur oder Juristin – im Schnitt sind die Menschen 47 Jahre alt, wenn sie aus dem Job aussteigen müssen, krankheits- oder unfallbedingt. Laut Statistik trifft es etwa 25% der Berufstätigen.“

„Berufsunfähigkeit kann jede und jeden treffen. Egal, ob Monteur oder Juristin – im Schnitt sind die Menschen 47 Jahre alt, wenn sie aus dem Job aussteigen müssen, krankheits- oder unfallbedingt. Laut Statistik trifft es etwa 25% der Berufstätigen.“

Drastische Folgen

Selbst die volle Rente, die der Staat den Menschen zahlt, die weniger als 3 Stunden pro Tag arbeiten können, beträgt durchschnittlich nur ca. ein Drittel des bisherigen Bruttoeinkommens. Wer noch 3 bis 6 Stunden arbeiten kann – übrigens nicht unbedingt in seinem erlernten Beruf – erhält noch weniger. Und wer mehr als 6 Stunden pro Tag tätig ist, bekommt gar keine Rente.

Besonders hart sind Berufsanfänger betroffen, die plötzlich nicht mehr arbeiten können. Denn ein Rentenanspruch besteht in den meisten Fällen erst, wenn mindestens 60 Monate lang Beiträge in die gesetzliche Rentenversicherung gezahlt wurden. Selbstständige und Freiberufler stehen meistens ganz ohne Versorgung da.

Für die Betroffenen einer Berufsunfähigkeit sind schwere Einkommensausfälle zu befürchten, die die gesamte Existenz bedrohen.

Welche Absicherungshöhe ist sinnvoll?

Die Höhe der Rente sollte auf jeden Fall Ihren Lebensstandard aufrechterhalten. Daher sollten bis zu 80% Ihres Nettoeinkommens abgesichert sein.

Schüler, Auszubildende und Studenten sowie Hausfrauen und Hausmänner sollten bis zu 1.000 € monatlich absichern.

Dank günstiger Tarife können Sie diese Absicherungshöhe bereits mit geringen monatlichen Beiträgen erreichen.

Sie wünschen eine persönliche Beratung?

Vater Staat zahlt nicht mal 60% der Pflegekosten!

Lediglich jeder achte Haushalt in Deutschland besitzt eine private Pflegezusatzversicherung.

Was bedeutet eigentlich Pflege?

Pflege ist mehr als reine Versorgung. Es geht vielmehr darum, die Gesundheit der zu pflegenden Person so weit wie möglich zu erhalten, das Wohlbefinden zu fördern, Krankheiten zu verhüten und die Würde des Menschen zu bewahren.

Die Zahl der Pflegefälle steigt von Jahr zu Jahr. Die Leistungen der gesetzlichen Pflegeversicherung reichen bei Weitem nicht aus, um Ihnen einen angemessenen Lebensstandard und eine entsprechende Lebensqualität zu sichern. Deshalb ist private Pflegevorsorge so wichtig.

„Eine private Zusatzversicherung kann Spielraum für Menschen schaffen, die ihre Versorgung selbstbestimmt und angemessen organisieren wollen – etwa zu Hause anstatt im Heim.“

„Eine private Zusatzversicherung kann Spielraum für Menschen schaffen, die ihre Versorgung selbstbestimmt und angemessen organisieren wollen – etwa zu Hause anstatt im Heim.“

Pflege ist Familiensache

Niemand will selbst ein Pflegefall werden und dann vielleicht sogar die eigene Familie finanziell belasten. Denn unter Umständen tragen Sie oder Ihre Angehörigen einen großen Teil der Pflegekosten.

Private Pflegevorsorge sichert Ihnen also nicht nur eine gute pflegerische Versorgung, sondern sie schützt auch Ihr Vermögen und das Ihrer Angehörigen.

Verbraucherschützer wissen Bescheid

Welche Kosten werden im Pflegefall von der Pflegepflichtversicherung übernommen? Und welche Kosten fallen tatsächlich an?

Verbraucherschützer stellten fest, dass bei der Pflege im Pflegeheim und auch bei der professionellen Hilfe zu Hause knapp 60% der anfallenden Kosten von der Pflegeversicherung getragen werden.

Im Klartext: Im Schnitt kostet im Pflegegrad 5 ein Heimplatz 3.500 € monatlich. Die Pflegepflichtversicherung zahlt in diesem Fall 2.005 € – somit verbleibt eine Lücke von 1.500 € im Monat.

Steht dem Pflegebedürftigen kein Einkommen oder Vermögen zur Verfügung, um den Restbetrag zu decken, kann Hilfe zur Pflege beim Sozialamt beantragt werden. Gegebenenfalls sind aber Kinder und Eltern zum Unterhalt verpflichtet.

Schließen Sie die Versorgungslücke

Eine bestehende Versorgungslücke kann durch eine private Pflegezusatzversicherung zum Teil oder ganz ausgeglichen werden. Individuell nach Ihren Bedürfnissen angepasst, können Sie sich mit einem leistungsstarken Pflegemonatsgeld absichern – bereits ab Pflegegrad 1.

Vater Staat hilft

Auch der Staat hat erkannt, dass die Pflegepflichtversicherung aufgrund der gesellschaftlichen Veränderung zukünftig nicht mehr ausreichen wird.

Mit der staatlich geförderten Pflegezusatzversicherung – auch Pflege-Bahr genannt – bekommen Sie eine monatliche Zulage von 5 €.

Dank privater Vorsorge mit staatlichem Zuschuss schaffen Sie sich eine gute pflegerische Versorgung.