Rürup Rente

- Sehr hohe steuerliche Vorteile

- Sicherheit und Rendite vereint

- Sichere Rente – ein Leben lang

Rürup Rente

- Sehr hohe steuerliche Vorteile

- Sicherheit und Rendite vereint

- Sichere Rente – ein Leben lang

Steuern sparen und private Rente aufbauen: Ihre Premium Rente Rürup

Die gesetzliche Rente wird später nicht reichen. Darum gibt es mit der Rürup Rente die Möglichkeit, steuergünstig für das Alter vorzusorgen.

Ergänzen Sie die sinkende gesetzliche Rente und sparen Sie ganz nebenbei Steuern mit unserer Premium Rente Rürup.

Die gesetzliche Rente wird später nicht reichen. Darum gibt es mit der Rürup Rente die Möglichkeit, steuergünstig für das Alter vorzusorgen.

Ergänzen Sie die sinkende gesetzliche Rente und sparen Sie ganz nebenbei Steuern mit unserer Premium Rente Rürup.

Was ist die Rürup Rente?

Die Rürup Rente ist eine Basisrente, benannt nach ihrem Initiator Bert Rürup. In der Grundform ist sie eine steuerlich bevorteilte Rentenversicherung mit oder ohne Fonds.

Im Alter erhält der Versicherte lebenslang eine monatliche Rente ausbezahlt, eine Kapitalauszahlung ist nicht möglich.

Verstirbt der Versicherte während der Ansparphase, orientiert sich die Leistung für Hinterbliebene an der gesetzlichen Rentenversicherung.

Ehepartner bzw. eingetragene Lebenspartner erhalten demnach eine sofortbeginnende, lebenslange Rentenzahlung.

Sollte kein Ehe- bzw. eingetragener Lebenspartner vorhanden sein, zahlen wir unter bestimmten Voraussetzungen eine zeitlich begrenzte Waisenrente an ein Kind oder mehrere Kinder.

Gleiches gilt auch, wenn der Versicherte nach Rentenbeginn verstirbt, sofern bei der Basisrente ein Hinterbliebenenschutz in Form einer Rentengarantiezeit vereinbart wurde.

Ausgiebige Informationen zu den Säulen der Altersvorsorge finden Sie in unserem Ratgeber.

Ihre Vorteile der Rürup Rente im Überblick

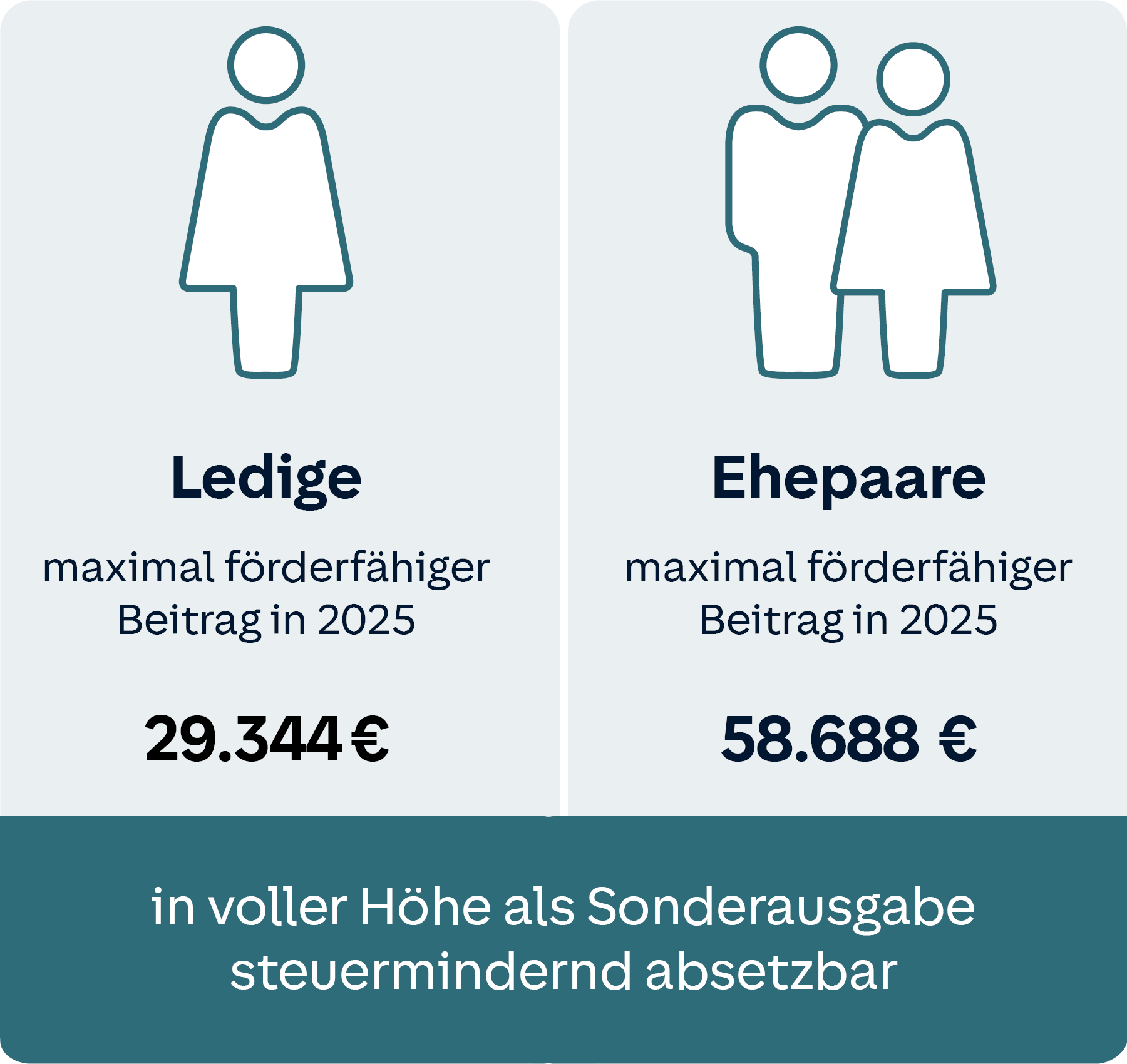

- Steuerersparnis – Ledige können ihre Beiträge in 2024 bis zu 27.565 €, Verheiratete oder eingetragene Lebenspartner bis zu 55.130 € in voller Höhe steuermindernd als Sonderausgaben absetzen.

- Lebenslange Rente – Für Unabhängigkeit im Ruhestand.

- Verbindet Sicherheit und Rendite – Hohe Renditechancen und auf Wunsch garantiertes Guthaben.

- Sicher – Bürgergeld-, insolvenz- und pfändungssicher bis zum Rentenbeginn.

- Ausgezeichnet – Unsere Premium Rente gewinnt den Titel „Top Kosteneffizienz“. Untersucht wurden die Produkte von 67 Anbietern deutschlandweit durch das Analysehaus f-fex in Kooperation mit AssCompact.

Wie kann ich mit der Rürup Rente Steuern sparen?

Mit Ihrer Premium Rente Rürup reduzieren Sie Ihr zu versteuerndes Jahreseinkommen. Die Beiträge können dabei in Ihrer Einkommenssteuererklärung geltend gemacht werden.

Sie führen also direkt zu einer Senkung der Einkommensteuer.

Seit 2023 sind Ihre Beiträge bis zur Höhe des maximal förderfähigen Beitrags vollständig absetzbar. Das bedeutet, dass jeder gesparte Euro zusätzlich Ihre Steuerlast mindert.

Für wen lohnt sich die Premium Rente Rürup besonders?

Rürup lohnt sich also aufgrund der Steuervorteile. Je mehr die Sparer verdienen und je höher die Steuerbelastung ist, umso höher fällt der Steuervorteil aus.

Selbstständige

und Freiberufler

Beamte und Arbeitnehmer

Angehende

Ruheständler

Aufgrund der steuerlichen Vorteile ist die Rürup Rente besonders für Selbstständige und Freiberufler ein interessanter Vorsorgeplan. Oft sogar der einzige, der eine staatliche Förderung bietet.

Mit regelmäßigen Beiträgen und variablen Zuzahlungen bleiben Sie flexibel. So können die Beiträge, bei sich ändernden Einkommenssituationen angepasst werden.

Durch Einmalzahlungen können Sie sich zudem maximale Steuervorteile sichern.

Dies ergibt vor allem dann Sinn, wenn Sie in einem bestimmten Jahr eine besonders hohe Steuerlast haben und diese durch die Zuzahlung dann entsprechend mindern können.

| Beispiel | |

| Selbstständig, 35 Jahre, ledig, Gewinn 60.000 €, kirchensteuerpflichtig, Bundesland Bayern | |

| Jährlicher Beitrag | 7.200,00 € |

| Steuerersparnis | 2.857,68 € |

| Jährlicher Nettobeitrag | 4.342,32 € |

| Steuerersparnis bis Rentenbeginn | 88.588,08 € |

Je nach persönlicher Situation lohnt sich Rürup für Arbeitnehmer und Beamte.

Als Beamter stehen Ihnen nach Renteneintritt maximal 71,75 % Ihrer letzten Bezüge zur Verfügung. Diese Lücke können Sie mit der Premium Rente Rürup ausgleichen und gleichzeitig von Steuervorteilen profitieren.

Auch für Arbeitnehmer kann es sinnvoll sein, die steuerlichen Vorteile der Premium Rente Rürup für sich zu nutzen. Schließlich werden Einkommen oberhalb der Beitragsbemessungsgrenze bei der Berechnung von Rentenansprüchen nicht berücksichtigt.

Gerade wer viel Einkommenssteuer zahlt hat so die Möglichkeit, das zu versteuernde Einkommen zu senken. Und mit den flexiblen Zuzahlungen steigern Sie Ihr Einkommmen im Alter, z. B. wenn Sie Ihr Urlaubsgeld oder andere Sonderzahlungen investieren.

| Beispiel | |

| Maschinenbauingenieur, 40 Jahre, verheiratet, 2 Kinder, 75.000 € Jahreseinkommen, Ehepartner, 35.000 € Jahreseinkommen, kirchensteuerpflichtig, Bundesland Bayern | |

| Jährlicher Beitrag | 3.600,00 € |

| Steuerersparnis | 1.240,39 € |

| Jährlicher Nettobeitrag | 2.359,61 € |

| Steuerersparnis bis Rentenbeginn | 32.189,88 € |

Selbst wenn Sie kurz vor dem Ruhestand stehen und noch nicht ausreichend fürs Alter vorgesorgt haben, lohnt es sich, in die Rürup Rene zu investieren.

Auch bei kurzen Laufzeiten und einer Einmalzahlung profitieren Sie von den Steuervorteilen.

Sie können sehr hohe Beiträge steuermindernd investieren und sichern sich gleich zeitig für die baldige Rente einen hohen steuerfreien Anteil.

| Beispiel | |

| Beamter, 60 Jahre, verheiratet, 1 Kind, Ehepartner Beamtin, beide A12, Stufe 11, kirchensteuerpflichtig, Bundesland Bayern | |

| Einmalbeitrag | 26.000,00 € |

| Steuerersparnis | 9.925,76 € |

| Nettobeitrag | 16.074,24 € |

Wann lohnt sich die Rürup Rente nicht?

Ob sich der Abschluss einer Rürup Rente auch für Sie lohnt, hängt von Ihrer ganz individuellen finanziellen und steuerlichen Situation ab.

So ist Rürup eher nicht empfehlenswert, wenn Sie ohnehin nur wenig Steuern zahlen und folglich durch ein solches Rentenmodell auch keine Steuern einsparen können.

Wenig sinnvoll ist die Rürup Rente auch für Berufseinsteiger.

Und wenn Sie während der Ansparphase gerne flexibel Geld oder Kapital entnehmen möchten, eignet sich eher der Abschluss einer Premium Rente.

Altersvorsorge staatlich gefördert aufbauen – mit Sicherheit und Rendite

Mit der Premium Rente Rürup können Sie sowohl in Garantie- als auch Fondsguthaben investieren.

Ganz individuell nach Ihrem Sicherheitsbedürfnis können Sie durch vier unterschiedliche Garantieniveaus bestimmen, welchen Prozentsatz Ihrer Beiträge wir Ihnen zu Rentenbeginn garantieren.

chancenorientiert

Für Sie stehen die Ertragschancen im Vordergrund.

Dafür verzichten Sie bewusst auf die Garantie Ihrer Beiträge. Wertschwankungen nehmen Sie dafür in Kauf.

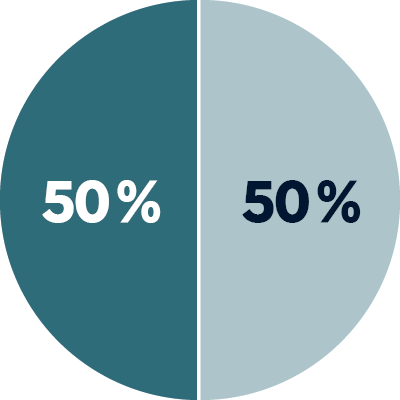

ausgewogen

Für Sie stehen die Ertragschancen und Garantien im gleichen Verhältnis.

50 % Ihrer Beiträge sind zu Rentenbeginn garantiert. Der restliche Teil des Beitrags wird in Aktienfonds investiert.

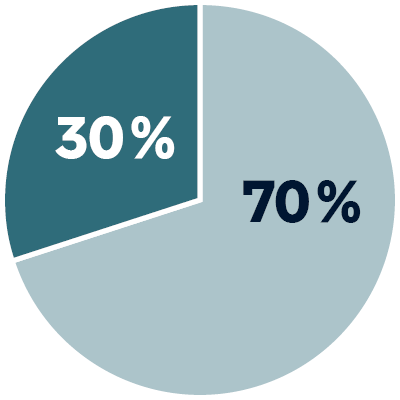

sicherheitsorientiert

Für Sie sind höhere Garantien wichtig.

70 % Ihrer Beiträge sind zu Rentenbeginn garantiert. Der restliche Teil des Beitrags wird in Fonds investiert.

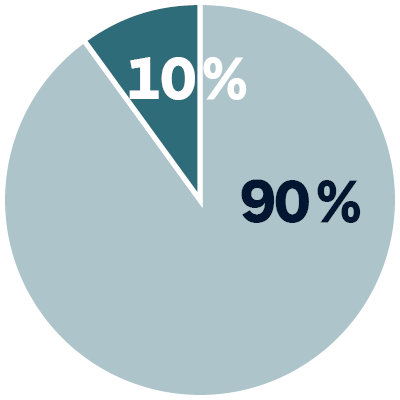

risikoscheu

Für Sie steht die maximale Garantie im Vordergrund.

90 % Ihrer Beiträge sind zu Rentenbeginn garantiert. Dafür verzichten Sie auch bewusst auf höhere Ertragschancen.

Zusatzoptionen für noch mehr Sicherheit

Die Marschroute Ihrer ganz individuellen Altersvorsorge haben Sie mit der Wahl Ihres Garantieniveaus schon festgelegt.Zusätzlich bietet Ihnen die Premium Rente Rürup aber noch weitere Sicherheitsbausteine:

Schichten Sie Gewinne aus Ihrem Fondsguthaben zu jeder Zeit ganz flexibel in Ihr Garantieguthaben um und sichern Sie die Erträge auf diese Weise effizient vor Kursschwankungen.

Teilen Sie uns einfach mit, ob Sie die automatische Gewinnsicherung nutzen wollen. Unser Team übernimmt alles Weitere gerne für Sie.

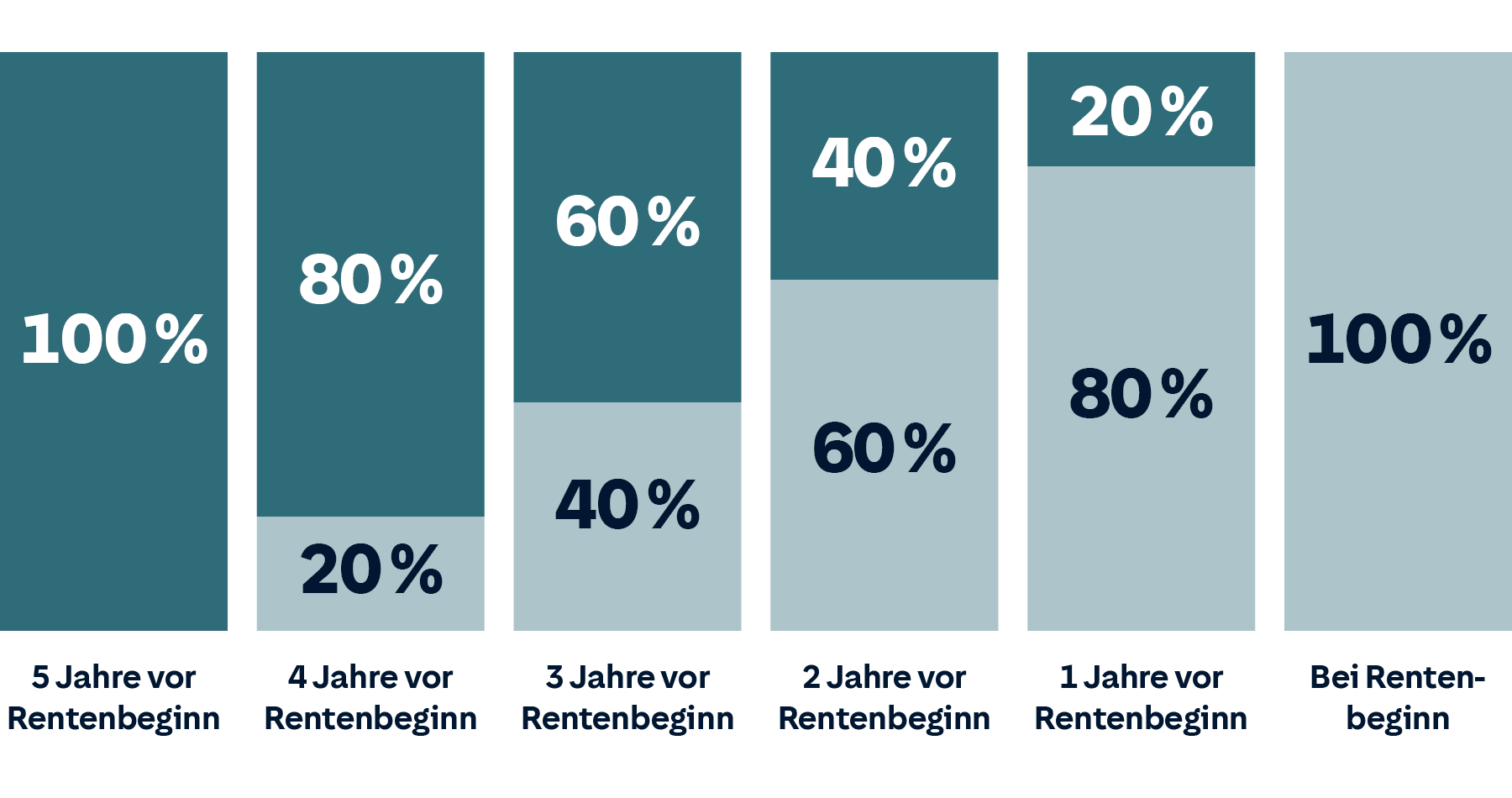

In den letzten 5 Jahren wird Ihr Fondsguthaben schrittweise in das Garantieguthaben umgeschichtet. So ist es zum Ende der Ansparphase vor Wertschwankungen abgesichert.

Dadurch nehmen Sie trotz der Absicherung des vorhandenen Fondsguthaben auch weiterhin an der Wertentwicklung der Fonds teil.

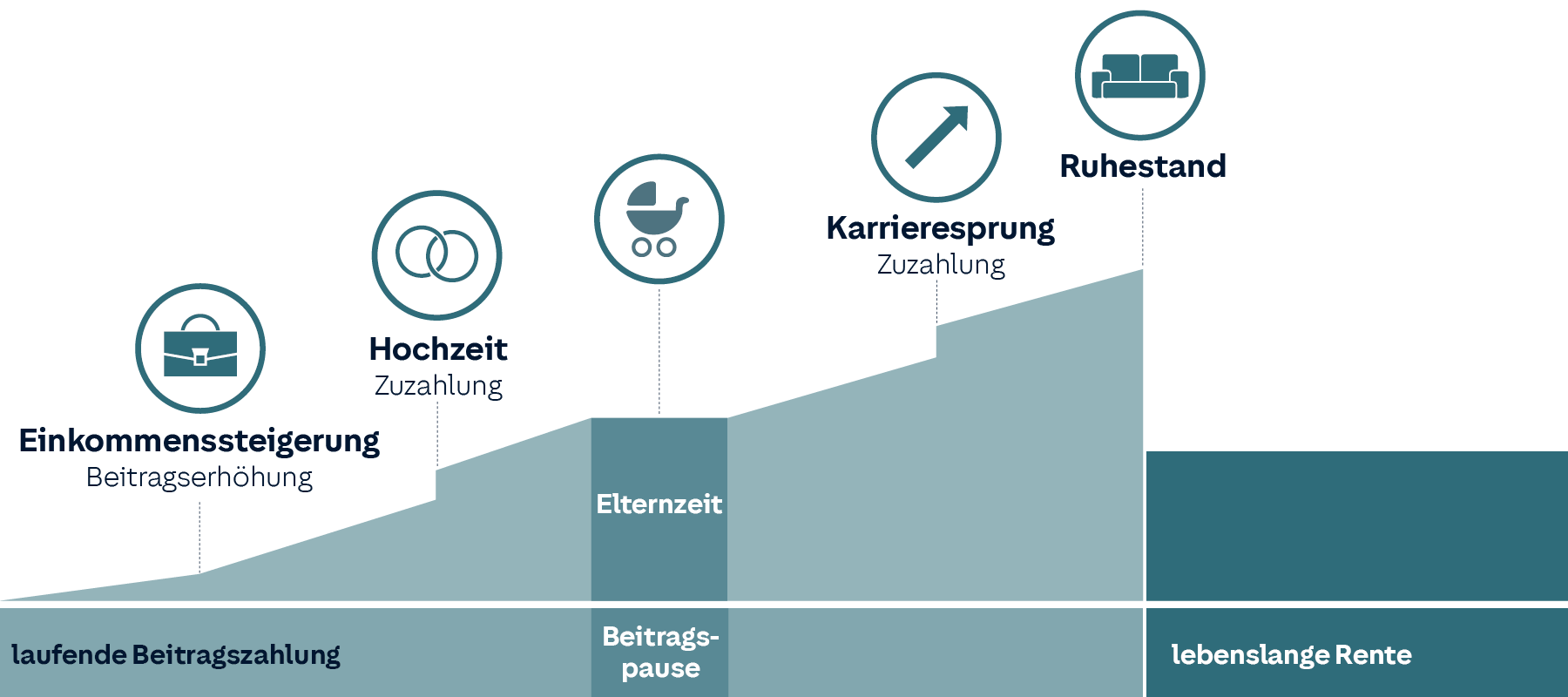

Individuelle Altersvorsorge, perfekt auf Ihr Leben abgestimmt

Ganz egal, ob Sie aktuell konkrete Pläne verfolgen oder die Zukunft lieber entspannt auf sich zukommen lassen: Die Rürup Rente lässt sich optimal auf Ihr Leben mit all Ihren Zielen und Wünschen abstimmen.

Dabei behalten Sie zu jeder Zeit die volle Kontrolle und können flexibel entscheiden, ob Sie Ihren Beitrag reduzieren oder eventuell eine Zeit lang vollständig pausieren wollen.

Einkommenssteigerung

Hochzeit

Elternzeit

Karrieresprung

Ruhestand

Diese Fonds arbeiten für Ihre Altersvorsorge

Bei uns bekommen Sie die passende Anlageform für Ihre individuellen Ansprüche und persönliche finanzielle Situation.

Ihre Auswahl ist dabei nicht endgültig, denn ändern Sie Ihre Strategie, ändern Sie einfach den Fonds. Jederzeit, flexibel und kostenlos.

Alle unsere Fonds überzeugen durch eine gute Wertentwicklung mit einer breiten Diversifikation und überschaubaren Kosten.

Download: Alle Leistungen auf einen Blick

In unseren Versicherungsbedingungen erfahren Sie alle Details zu unserer Rürup Rente.

Häufige Fragen zur Premium Rente Rürup

Riester oder Rürup – zwischen beiden Renten-Modellen gibt es entscheidende Unterschiede:

- Die Rürup Rente gehört als Basisrente zur ersten Schicht der Altersvorsorgeprodukte (wie auch die gesetzliche Rentenversicherung) und wird speziell durch Steuervorteile gefördert.

- Die Riester Rente wird ebenfalls in der Ansparphase steuerlich gefördert, dies ist aber eher ein Nebeneffekt. Man profitiert hauptsächlich von den staatlichen Zulagen, insbesondere als Gering- und Normalverdiener.

Zudem können Sie die Erträge aus der Riester Rente flexibler verwenden und z. B. auch eine einmalige Auszahlung am Ende der Laufzeit erhalten. Das ist bei der Rürup Rente nicht möglich.

Als Versicherungsnehmer legen Sie sich zu Beginn Ihres Vertrages auf die Höhe der monatlichen oder jährlichen Einzahlung sowie die Laufzeit der Rürup Rente fest.

Zu diesem Zeitpunkt können Sie vermutlich noch nicht sicher sagen, ob Sie die Zahlungen in Zukunft auch in voller Höhe leisten können.

Eine nachträgliche Reduzierung der ursprünglichen Beitragshöhe ist generell möglich. Da sich dadurch aber die Rendite verschlechtert, ist eine Änderung nicht empfehlenswert.

Die Höhe der Abschluss- und Vermittlungskosten hängt unterdessen von den Einzahlungen über die gesamte Laufzeit ab. Bei einer nachträglichen Reduzierung der Beiträge oder einer kompletten Beitragsfreistellung zahlen Sie also in Relation zu hohe Kosten.

Eine nachträgliche Erhöhung der Beiträge oder auch Einmalzahlungen sind hingegen möglich und sinnvoll, da sie die Rendite optimieren.

Sollten Sie vor dem vereinbarten Rentenbeginn sterben, werden die gezahlten Beiträge in Form einer lebenslangen Rente an Ihren hinterbliebenen Ehegatten oder Ihren eingetragenen Lebenspartner gezahlt.

Ist kein Ehegatte oder eingetragener Lebenspartner vorhanden, wird das Kapital für eine Rente an die kindergeldberechtigten Kinder verwendet, die maximal bis zum 25. Lebensjahr gezahlt wird.

Versterben Sie nach Rentenbeginn, erhält Ihr Ehegatte oder Ihr eingetragener Lebenspartner die bis zum Ende der Rentengarantiezeit noch ausstehenden Zahlungen in Form einer lebenslangen Rente.

Ist kein Ehegatte oder eingetragener Lebenspartner vorhanden, erhalten Ihre kindergeldberechtigten Kinder die bis zum Ende der Rentengarantiezeit noch ausstehenden Zahlungen in Form einer Zeitrente.

Diese wird maximal bis zum 25. Lebensjahr gezahlt. Die Rentengarantiezeit beginnt mit dem vereinbarten Rentenbeginn.

Auf die Hinterbliebenenabsicherung können Sie auf Wunsch auch verzichten.

Beitragsgarantie

Sie können wählen, ob Sie 50 %, 70 % oder 90 % Ihrer eingezahlten Beiträge zu Rentenbeginn garantiert haben möchten.

Gewinnsicherung

Sie können jederzeit Gewinne aus Ihrem Fondsvermögen in Ihr Garantieguthaben umschichten und so vor Kursschwankungen sichern. Optional können Sie die automatische Gewinnsicherung wählen, dann übernehmen wir das gerne für Sie.

Ablaufmanagement

Ihr Fondsguthaben wird in den letzten 5 Jahren schrittweise in das Garantieguthaben umgeschichtet.

Ja, das ist es. Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) untersucht mit dem sogenannten Stresstest jedes Jahr, ob die Kundengelder und Kapitalanlagen bei Versicherern auch bei starken Marktschwankungen an den Kapitalmärkten sicher sind.

Die HUK-COBURG Rentenversicherung hat diese Tests stets erfolgreich bestanden. Darüber hinaus bestätigen uns viele unabhängige Ratingagenturen durch mehrere Testergebnisse eine hervorragende Finanzstärke.

In den Medien wurde über geringe Solvenzquoten einiger Lebensversicherer berichtet. Die HUK-COBURG ist ebenfalls genannt.

Grundlage ist eine Studie, die vom Bund der Versicherten (BdV) zusammen mit der Zielke Research veröffentlicht wurde. Deutliche Kritik an dieser Studie äußerte bereits der Gesamtverband der Deutschen Versicherungswirtschaft (GDV). Auch wir halten einige Kernaussagen sowie die Methodik der Untersuchung für höchst fragwürdig.

Die HUK-COBURG-Lebensversicherung AG ist in einem sehr großen, finanziell sehr gut ausgestatteten Konzern eingebettet. Unsere hohe Eigenkapitalausstattung unterstreicht die große Sicherheit unserer Lebensversicherung. Das macht sie zu einem äußerst stabilen Partner für unsere Kunden.

Die Inflation ist in aller Munde. Damit Sie nicht befürchten müssen, sich von Ihren vereinbarten Geldzahlungen nichts mehr leisten zu können, bieten wir Ihnen die Möglichkeit, Ihre Leistungen und Beiträge für die Rürup Rente jährlich zu steigern.

Und das natürlich ohne erneute Gesundheitsprüfung!

Durch den Einschluss einer sogenannten Dynamik erhalten Sie jährlich von uns ein Schreiben, in dem wir Sie über Ihren angepassten Beitrag und die Leistung informieren.

Sie können dann bis zu 4 Wochen nach Wirksamwerden der Dynamik die Erhöhung telefonisch oder schriftlich ablehnen. Sie können die Dynamik bis zu 2 Mal in Folge aussetzen. Bei der 3. Folgeablehnung erfolgt ein Dynamikausschluss.

Sie möchten die Dynamik für die Rürup Rente aussetzen? Dann teilen Sie uns dies einfach über unser Kontaktformular mit.

Wir werden uns mit Ihnen in Verbindung setzen. Natürlich sind wir auch telefonisch, per Fax und postalisch für Sie erreichbar.

Die Rentenzahlung aus der Rürup-Rente wird vom Finanzamt genauso wie die Rente aus der gesetzlichen Rentenversicherung behandelt.

Prinzipiell sind alle Rentenzahlungen, ebenso wie z. B. zusätzlich erzielte Mieteinnahmen, in voller Höhe einkommenssteuerpflichtig.

Für Rürup Renten gilt allerdings eine Ausnahme, denn sie sind erst ab dem Jahr 2040 voll zu versteuern. Bis zu diesem Jahr steigt der zu versteuernde Anteil jährlich um 1 % an.

Wie hoch der genaue Anteil der Rente letztlich ist, der versteuert wird, hängt also von dem Jahr ab, in dem Sie in Rente gehen.

Alle Rentenleistungen aus einem Rürup-Vertrag sind im Alter mit dem persönlichen Steuersatz zu versteuern.

Der große Vorteil der Rürup Rente liegt in der nachgelagerten Versteuerung.

D. h. Sie zahlen ein, wenn der Steuersatz hoch ist und können die Einzahlungen bis zu den beschriebenen Grenzen von der Steuer absetzen. Die im Alter ausgezahlte Rente wird dann mit einem niedrigen Steuersatz besteuert.

Um den Steuervorteil der Rürup Rente auch nutzen zu können, müssen Sie Ihre geleisteten Einzahlungen in der Steuererklärung angeben und nachweisen. Sie erhalten von der HUK-COBURG jedes Jahr einen Auszug, auf dem die steuerwirksamen Beiträge des vergangenen Jahres aufgelistet sind.

Diese Beiträge geben Sie dann in der Anlage Vorsorgeaufwand als Sonderausgaben an.

Das könnte Sie auch interessieren

Unser Service für Sie