Betriebliche Altersvorsorge

Ein Gewinn für alle Beteiligten: Ihre betriebliche Altersversorgung - bAV

Der „Generationenvertrag“ kann schon heute seine Aufgabe nicht mehr richtig erfüllen. Zur Sicherung der Altersrente müssen andere Wege gefunden werden.

Wir bieten alle gesetzlich vorgesehenen Durchführungswege der betrieblichen Altersvorsorge an und beraten Sie, welcher Weg für Ihr Unternehmen der richtige ist.

So sind Sie für die demografischen Herausforderungen der Zukunft – beispielsweise den Fachkräftemangel – gut aufgestellt.

Verbesserungen der betrieblichen Altersversorgung durch das Betriebsrentenstärkungsgesetz

Alle Arbeitnehmer haben seit 2002 ein Recht auf eine betriebliche Altersversorgung (bAV) per Entgeltumwandlung. Sie haben die Freiheit, den Durchführungsweg und den Anbieter zu wählen.

Mit Inkrafttreten des Betriebsrentenstärkungsgesetzes zum 01.01.2018 hat der Gesetzgeber diese wichtigen Neuregelungen geschaffen:

1. Gesetzlicher Arbeitgeberzuschuss von 15 % bei Entgeltumwandlung

Wenn ein Arbeitnehmer von seinem Bruttoentgelt in eine staatlich geförderte bAV einzahlt, sparen Arbeitgeber auf den Einzahlungsbetrag in der Regel ca. 20% Beitragsanteil zur gesetzlichen Sozialversicherung.

Seit 2019 muss diese Ersparnis pauschal mit 15% an den Arbeitnehmer weitergegeben werden. Für ältere Verträge gilt das ab 2022.

Viele Arbeitgeber geben die gesparten Beiträge zur Sozialversicherung komplett mit 20% weiter.

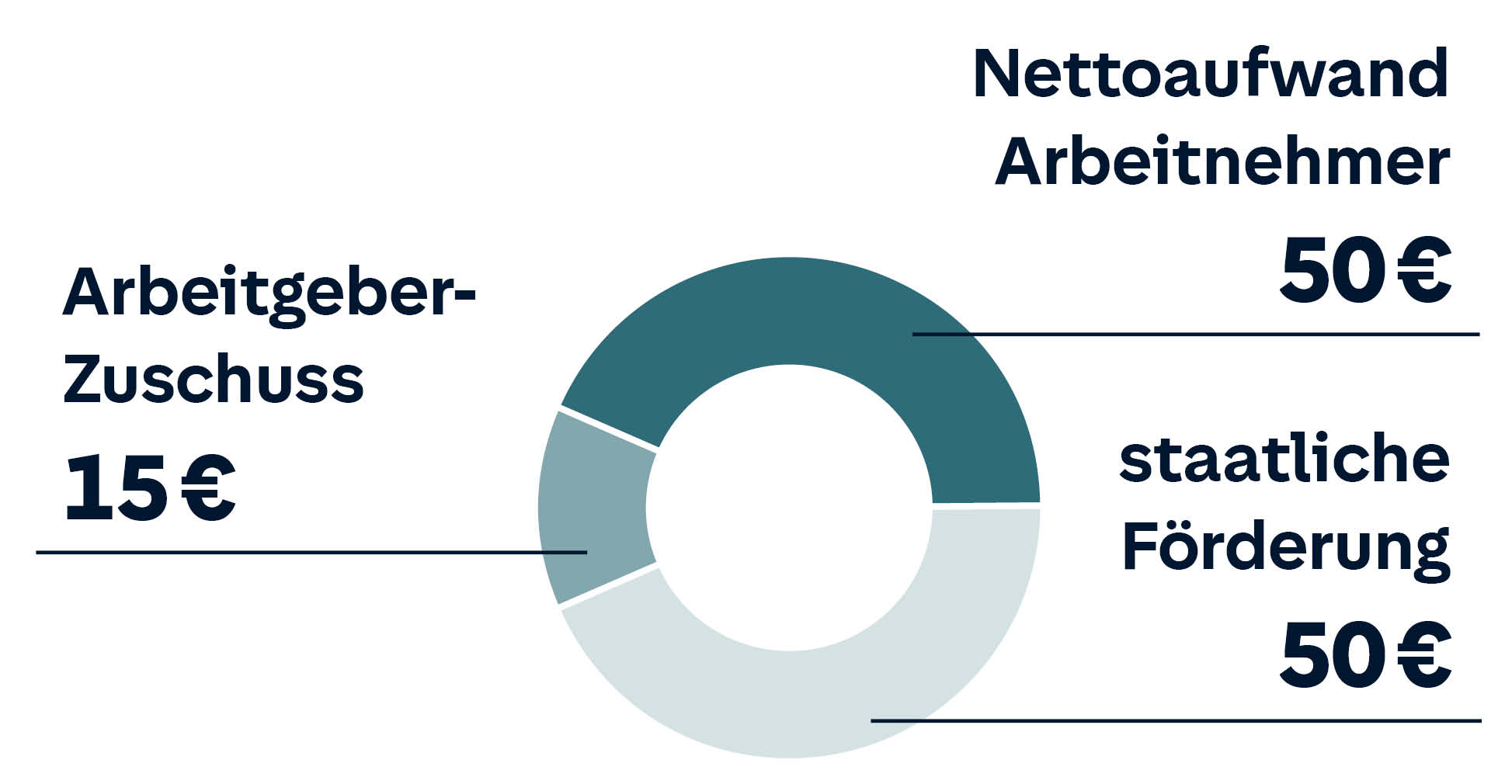

Beispiel Arbeitgeberzuschuss zur Entgeltumwandlung in der bAV *

| Entgeltumwandlung aus dem Brutto |

100,00 € |

| (= Netto-Aufwand Arbeitnehmer ca. 50 €) | |

| + Zuschuss vom Arbeitgeber | 15,00 € |

| Gesamtbeitrag Direktversicherung | 115,00 € |

vereinfachtes Musterbeispiel

2. Förderung nach § 100 EStG bei freiwilligem Arbeitgeberbeitrag

Gerade Arbeitnehmern mit niedrigeren Einkommen soll geholfen werden. Natürlich wollen Mitarbeiter gern direkt mehr „Bares im Geldbeutel“ haben. Nach Steuern und Sozialversicherung kommt beim Arbeitnehmer aber nur ca. die Hälfte an, und der Arbeitgeber hat höhere Kosten.

Arbeitgeber erhalten einen staatlichen Zuschuss in Höhe von 30%, höchstens 288 € (= Förderbetrag), wenn sie „Geringverdienern“ (d. h. Arbeitnehmer mit bis zu 2.575 € Monatseinkommen, gilt auch für Teilzeitkräfte und Minijobber) eine bAV mit 240 € bis 960 € p.a. finanzieren.*

Der neue Förderbetrag kann die Altersvorsorge vieler Arbeitnehmer stärken.

Versicherungstarife müssen die Voraussetzungen des § 100 EStG erfüllen (ungezillmerte Tarife).

3. Förderung verdoppelt

Die steuerliche Förderung durch den Staat wurde von 4 % auf 8 %* der Beitragsbemessungsgrenze (BBG) der gesetzlichen Rentenversicherung verdoppelt.

Im Jahr 2025 können Arbeitnehmer also bis zu 644 € sparen. Der spürbare Aufwand "im Geldbeutel" ist dabei deutlich geringer. So wird es deutlich leichter, die Rentenlücke im Alter zu schließen.

Höhere staatliche Beteiligung an der Altersvorsorge.

Pauschalversteuerte Beiträge nach § 40b EStG werden angerechnet.

4. Belohnung von Eigenvorsorge

Viele Arbeitnehmer haben Angst, dass spätere Leistungen aus Eigenvorsorge zu weniger Rente vom Staat führen.

Laut Bericht der gesetzlichen Rentenversicherung beziehen aber überhaupt nur 2,9 % der deutschen Rentner neben ihrer Rente noch staatliche Grundsicherung (2023).

Dieser Gruppe von Rentnern wird nun geholfen: Seit 2018 werden Leistungen aus der betrieblichen Altersversorgung (bAV) bis 100 € gar nicht mehr, darüber hinaus nur teilweise angerechnet (maximaler Freibetrag von 281,50 € für 2025).

So lohnt sich betriebliche Vorsorge noch mehr.

Welche Durchführungswege gibt es für die betriebliche Altersvorsorge?

1. Die Direktversicherung

Der einfachste und sicherste Weg der bAV und ideal zur Entgeltumwandlung. Sie vereinbaren als Arbeitgeber eine Rentenversicherung bei uns für Ihren Arbeitnehmer.

Die Vorteile: Wir kümmern uns um alles Weitere – von der Beratung des Mitarbeiters über die Verwaltung bis zur direkten Auszahlung der Rente.

Die Versicherung ist natürlich um Leistungen wie die Berufsunfähigkeitsversicherung erweiterbar.

2. Die Pensionskasse

Sie ist eine rechtlich selbstständige Versorgungseinrichtung der betrieblichen Altersversorgung, die dem Arbeitnehmer einen Rechtsanspruch auf die Versorgungsleistung gewährt.

Dieser Durchführungsweg eignet sich für mittelständische Unternehmen und für Großbetriebe.

3. Die Pensionsfonds

Wie bei der Direktversicherung und Pensionskasse erhält der Arbeitnehmer gegenüber dem Versorgungsträger auch einen Rechtsanspruch auf die zugesagte Leistung.

Der Pensionsfonds bietet den Vorteil, dass die Anlagemöglichkeiten auf dem Kapitalmarkt freier wählbar sind und dadurch höhere Renditen erzielt werden können.

Der Arbeitgeber muss hier jedoch Beiträge an den Pensionssicherungsverein zur Insolvenzsicherung entrichten.

4. Die Unterstützungskasse

Diese rechtlich selbstständige Versorgungseinrichtung wird von einem oder von mehreren Arbeitgebern getragen. Sie erbringt die Versorgungsleistung, ohne dem Arbeitnehmer formal einen Rechtsanspruch darauf zu gewähren.

Um finanzielle Risiken für das Unternehmen zu vermeiden, werden die Leistungen kongruent bei uns rückgedeckt.

Da die Einzahlungen in die Unterstützungskasse unbegrenzt steuerfrei sind, können höhere Beträge eingezahlt werden. Sie eignet sich daher vor allem für Mitarbeiter mit größeren Versorgungslücken. Für den Arbeitgeber fallen dabei Beiträge für den Pensionssicherungsverein zur Insolvenzsicherung an.

5. Die Direktzusage

Die Direktzusage ist eine direkte Leistungszusage Ihres Unternehmens an den Arbeitnehmer.

Der Arbeitgeber erbringt die Leistungen selbst und bildet dafür in der Bilanz Rückstellungen.

Die Pensionsrückstellungen sind Betriebsausgaben und mindern die Steuerlast.

Zur Finanzierung und Absicherung der Leistung empfiehlt sich eine Rückdeckungsversicherung bei uns. Auch hier entrichten Sie Beiträge an den Pensionssicherungsverein zur Insolvenzsicherung.

Leistungen für Arbeitgeber

Nach sorgfältiger Analyse erstellen wir für Ihr Unternehmen ein maßgeschneidertes Konzept, das risikoarm und besonders kostengünstig ist, und setzen es für Sie um.

Den anfallenden Verwaltungsaufwand übernehmen wir so weit wie möglich.

Unsere Dienstleistungen für Sie:

- Praxisnahe Analyse und Beratung

- Beratung und Information Ihrer Arbeitnehmer

- Betreuung nach Vertragsabschluss

- Unterstützung im Arbeits- und Steuerrecht

- Erstellung von versicherungsmathematischen Gutachten

- Umsetzung oder Aktualisierung kompletter Versorgungswerke

- Auslagerung von Pensionsverpflichtungen

Wie hoch ist die staatliche Förderung der bAV?

- Beiträge sind bis 8% der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung (West) steuerfrei, der Freibetrag liegt im Jahr 2024 bei 7.248 €.

- Zusätzlich sind Ihre Beiträge bis 4% der Beitragsbemessungsgrenze auch sozialversicherungsfrei.

- Erst die späteren (Alters-) Leistungen werden dem steuerpflichtigen Einkommen zugerechnet und sind ab einer bestimmten Höhe in der gesetzlichen Kranken- und Pflegeversicherung abgabepflichtig.

- Für Beiträge zur gesetzlichen Kranken- und Pflegeversicherung gilt eine Freigrenze bzw. für die Krankenversicherung seit 01.01.2020 sogar ein Freibetrag.

- Da das steuerpflichtige Einkommen im Alter regelmäßig geringer ausfällt, als während der Phase der Berufstätigkeit, ist auch Ihr Steuersatz voraussichtlich niedriger.

Alles in allem investieren Sie mit unserer Direktversicherung günstig und flexibel in Ihre Altersversorgung.

Auch der Schutz der versorgungsberechtigten Hinterbliebenen ist möglich. Sie können außerdem eine Rente bei Berufsunfähigkeit einschließen.

Informationen zur Versorgung für Geschäftsführer und Führungskräfte

Führungskräfte und (Gesellschafter-) Geschäftsführer haben höhere Versorgungslücken oder sind gesetzlich gar nicht abgesichert.

Wir bieten Ihnen besondere Versorgungsmodelle, die Ihre Rentenlücke schließen. Sie genießen auf diese Weise ebenfalls die steuerlichen und sozialabgaberechtlichen Vorteile der betrieblichen Altersversorgung.

Vorsorge-Beispiel für Gesellschafter-Geschäftsführer:

Sie können sich als Gesellschafter-Geschäftsführer eine Versorgung über Ihr Unternehmen aufbauen.

Wir bieten Ihnen:

- Die Direktversicherung

- Die rückgedeckte Unterstützungskasse (bilanzneutral)

- Die Direktversicherung ist eine Rentenversicherung, die Ihre GmbH zu Ihren Gunsten abschließt. Bezugsberechtigt sind Sie bzw. die versorgungsberechtigten Hinterbliebenen. Die Rente wird zum Vertragsende oder im Todesfall fällig. Ihr Anspruch darauf ist unwiderruflich.

Sie können in Ihre Direktversicherung auch den Schutz bei Berufsunfähigkeit einschließen.

Die Beiträge sind Betriebsausgaben des Unternehmens. Sie mindern den Gewinn und sparen Körperschafts- bzw. Gewerbesteuer: Der tatsächliche Aufwand für Ihre Versorgung sinkt deutlich.

Die Beiträge sind darüber hinaus bis zu 8% der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung (West) steuerfrei, der Betrag liegt im Jahr 2024 bei 7.248 €. Zusätzlich sind Ihre Beiträge bis 4% der Beitragsbemessungsgrenze auch sozialversicherungsfrei.

Die rückgedeckte Unterstützungskasse ergänzt Ihre Direktversicherung. Denn die Direktversicherung allein reicht selten aus, Ihre Versorgungslücke zu schließen.

Wie viel Beitrag Sie in die rückgedeckte Unterstützungskasse investieren, steht Ihnen grundsätzlich frei. Ihre maximal mögliche Investition in die Unterstützungskasse hängt jedoch auch von der Vertragsgestaltung ab. Ferner muss die Beitragshöhe Ihrer Stellung im Unternehmen und Ihrer Vergütung angemessen sein.

Sie können eine Alters-, Invaliden- oder auch Hinterbliebenenabsicherung vereinbaren. Die Unterstützungskasse übernimmt für Ihr Unternehmen die Versorgungsleistungen, die bei uns rückversichert werden.