Wie funktioniert eine Anwartschaftsversicherung?

Wie funktioniert eine Anwartschaftsversicherung?

Mit der Anwartschaft zurück in die Private Krankenversicherung

Es kann immer Situationen geben, in denen Sie Ihren gewohnten Krankenversicherungsschutz über die private Krankenversicherung nicht benötigen oder aus bestimmten Gründen versicherungspflichtig werden.

Mit einer Anwartschaftsversicherung sichern Sie sich Ihre Ansprüche auf eine private Krankenvollversicherung.

Wir haben Ihnen hier Informationen rund um die Anwartschaftsversicherung zusammengestellt.

Inhaltsverzeichnis

Was ist eine Anwartschaftsversicherung?

Bei einer Anwartschaftsversicherung ruht das eigentliche Versicherungsverhältnis. Sie erhalten keine Leistungen aus dem abgeschlossenen Vertrag.

Dafür sichern Sie sich das Recht, die Anwartschaft später wieder in einen regulären Vertrag zu überführen.

Ihr großer Vorteil: Eine neue Gesundheitsprüfung findet nicht statt.

- Ihr Gesundheitszustand wird also praktisch eingefroren.

- Eventuelle Verschlechterungen finden im Vertrag keine Berücksichtigung mehr.

- Alterungsrückstellungen bleiben je nach Art des Vertrags während der Anwartschaftszeit erhalten und erhöhen sich weiterhin.

- Sie zahlen im Vergleich zum regulären Vertrag nur einen stark reduzierten Beitrag für die Anwartschaftsversicherung.

Die Anwartschaft läuft grundsätzlich nicht über einen bestimmten Zeitraum, Sie können die Krankenversicherung beliebig lang ruhen lassen.

Während der Ruhensversicherung haben Sie keinen Leistungsanspruch.

Wann braucht man eine Anwartschaft?

Es gibt verschiedene Gründe, die zu einer vorübergehenden Unterbrechung des Versicherungsschutzes führen können:

- Wenn Sie zum Beispiel selbstständig tätig sind und für eine gewisse Zeit in ein Anstellungsverhältnis wechseln, bei dem Sie unterhalb der Versicherungspflichtgrenze (Jahresarbeitsentgeltgrenze) liegen, müssen Sie sich in der gesetzlichen Krankenversicherung versichern.

- Die Anwartschaft sichert Ihnen aber die Möglichkeit zum garantierten Wechsel zurück in die PKV, wenn Sie sich wieder selbstständig machen oder Ihr Einkommen steigt.

- Dasselbe Prinzip kommt auch zum Tragen, wenn Ihr Einkommen als Angestellter nur knapp über der Versicherungspflichtgrenze liegt und Sie durch die jährliche Anpassung der Grenze wieder darunter rutschen.

- Auch wenn Sie durch eine Reduktion der Arbeitszeit unter die Pflichtgrenze rutschen, können Sie sich mit der Anwartschaft absichern.

- Auch während eines längeren Auslandsaufenthalts können Sie Ihre private Krankenversicherung ruhen lassen und bei einem internationalen Versicherer versichert sein.

Wenn Sie im Öffentlichen Dienst tätig sind und derzeit von der freien Heilfürsorge Ihres Dienstherrn profitieren – beispielsweise als Polizeibeamter –, ist eine Anwartschaftsversicherung ebenfalls empfehlenswert.

- Wenn Sie später aus dem aktiven Dienst ausscheiden, erhalten Sie keine freie Heilfürsorge mehr, sondern nur noch Beihilfe zu einem bestimmten Prozentsatz.

- Die Anwartschaftsversicherung sichert Ihnen einen reibungslosen Übergang in die private Krankenversicherung.

- Sie sollten diese Anwartschaft dann auch bereits als Polizeianwärter abschließen, um sich schon frühzeitig die Konditionen für das Rentenalter zu sichern.

Warum lohnt sich eine Anwartschaftsversicherung?

Die Anwartschaftsversicherung dient der Vermeidung von Nachteilen:

Sie sichert Ihnen schon heute Ihren aktuellen Gesundheitszustand und die große Anwartschaft zusätzlich das Jahr des Eintritts in die Versicherung.

Wenn Sie später von der Anwartschaft in den normalen Tarif wechseln, zahlen Sie so geringere Prämien als bei einer späteren Antragstellung.

Sie sichern sich den späteren (Wieder-) Eintritt in die private Krankenversicherung ohne erneute Gesundheitsprüfung.

Wenn sich Ihre Gesundheit verschlechtert hat, wirkt sich das nicht auf den Versicherungsschutz aus.

Welche Anwartschaftsversicherung abschließen?

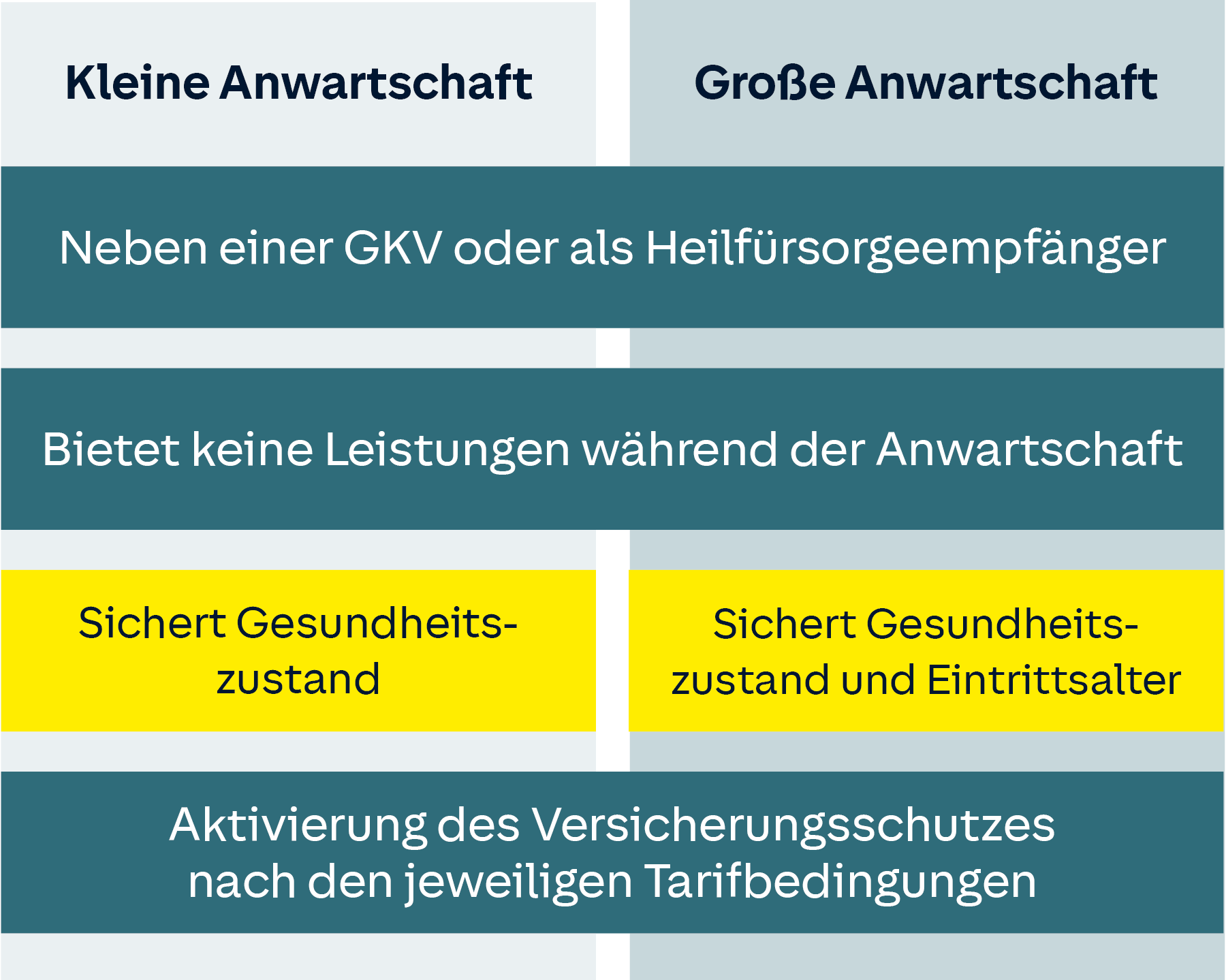

Es gibt zwei verschiedene Varianten der Anwartschaftsversicherung:

Die große und die kleine Anwartschaft.

- Die kleine Anwartschaft ermöglicht Ihnen den Eintritt in eine private Krankenversicherung zu einem späteren Zeitpunkt ohne erneute Gesundheitsprüfung.

- Während des Zeitraums werden keine Altersrückstellungen gebildet und für die Beitragsberechnung des späteren Tarifs wird Ihr Alter zum Zeitpunkt des Wiedereintritts zugrunde gelegt.

- Bei der großen Anwartschaft konservieren Sie zusätzlich auch noch ihr Eintrittsalter und während der Laufzeit des Anwartschaftsvertrags werden Alterungsrückstellungen gebildet.

Die kleine Anwartschaftsversicherung eignet sich zum Beispiel für Sie, wenn Sie Beamter in Ausbildung oder Berufseinsteiger sind, da Sie während Ihrer Ausbildung Anspruch auf freie Heilfürsorge haben und nach der Ausbildung beihilfeberechtigt sein werden.

- Beamtenanwärter werden innerhalb weniger Jahre verbeamtet und benötigen dann den entsprechenden Versicherungsschutz über die PKV, sodass das Eintrittsalter nur leicht steigt.

- Berufseinsteiger, die in den nächsten Jahren ein stark steigendes Einkommen erwarten, kommen in der Regel ebenfalls mit einer kleinen Anwartschaftsversicherung aus.

Die Kosten für die große Anwartschaftsversicherung sind höher, weil aus dem Beitrag die Rückstellungen abgehen.

Allerdings fällt der spätere Beitrag beim Wandel in einen vollwertigen Vertrag geringer aus.

Die für Sie bessere Variante ist auch vom Zeitrahmen abhängig.

- Wenn Sie absehen können, dass Sie nur für ein oder zwei Jahre eine Anwartschaft benötigen, reicht eine kleine Anwartschaftsversicherung in der Regel aus.

- Wenn Sie den Zeitraum überhaupt nicht abschätzen können oder einen langen Zeitraum benötigen, sollten Sie sich trotz der höheren Kosten eher für die große Anwartschaft entscheiden.

Wenn Sie derzeit im Rahmen Ihrer Beschäftigung freie Heilfürsorge erhalten, ist die große Anwartschaft im Regelfall die bessere Wahl.

Berufssoldaten und Polizisten scheiden in der Regel frühestens mit Mitte Fünfzig aus dem Dienst aus und erhalten ab diesem Zeitpunkt keine freie Heilfürsorge mehr, sondern nur noch Beihilfe mit einem bestimmten Prozentsatz.

Je höher das Eintrittsalter ist, desto höher wird auch der Beitrag, der für die PKV zu zahlen wäre. Mit dem rechtzeitigen Abschluss der großen Anwartschaftsversicherung sparen Sie im Alter viel Geld.

Der Unterschied in der Anwartschaftsversicherung

Was geschieht mit der Pflegeversicherung?

Die Pflegeversicherung ist grundsätzlich untrennbar mit der Krankenversicherung verbunden.

Wer sich privat krankenversichert, schließt auch eine private Pflegepflichtversicherung ab. Gesetzlich krankenversicherte Personen sind in der gesetzlichen Pflegeversicherung abgesichert.

Die Anwartschaftsversicherung muss nicht mit einer Pflegeversicherung kombiniert werden. Bei einigen Berufsgruppen ist der Abschluss der Pflegeversicherung aber obligatorisch.

So erhalten Zeit- und Berufssoldaten zwar während der Dienstzeit Leistungen aus der freien Heilfürsorge, sind aber nicht automatisch pflegeversichert.

Da die Pflegeversicherung aber gesetzlich vorgeschrieben ist, muss der Abschluss bei einem privaten Anbieter erfolgen. Im Idealfall kombinieren Sie so direkt Anwartschaft und Pflegeversicherung.

Wenn Sie als Angestellter eine Anwartschaftsversicherung abgeschlossen haben und der Fall eintritt, dass Sie wegen Unterschreitens der Jahresarbeitsentgeltgrenze wieder in der gesetzlichen Krankenversicherung beitragspflichtig werden, sind Sie über die gesetzliche Pflegeversicherung abgesichert.

Die Anwartschaft läuft also als separater Vertrag. Wenn Sie die Anwartschaft später in einen vollwertigen Versicherungsschutz umwandeln möchten, erfolgt automatisch auch die Aufnahme in die private Pflegepflichtversicherung.

Besondere Schritte sind dafür nicht erforderlich.

Noch Fragen?

Die private Krankenversicherung ist eine komplexe Versicherung mit vielen verschiedenen Varianten und Möglichkeiten zur Absicherung.

Unsere kompetenten Ansprechpartner beraten Sie gern zur kleinen und großen Anwartschaftsversicherung und beantworten Ihre Fragen zur bestmöglichen Absicherung für Sie und Ihre Familie.

Sie erreichen uns telefonisch über unsere Servicehotline oder auch bei Ihnen in der Nähe bei einem unserer Ansprechpartner vor Ort. Gemeinsam finden wir das Produkt, das am besten zu Ihrem Versicherungsbedarf passt.

Wir freuen uns auf Sie!

So erreichen Sie mich:

Beratung:

| Montag | 09:00 - 14:00 Uhr | |

| Dienstag | 09:00 - 13:00 Uhr | 14:00 - 17:00 Uhr |

| Mittwoch | 09:00 - 13:00 Uhr | |

| Donnerstag | 09:00 - 13:00 Uhr | 14:00 - 17:00 Uhr |

| Freitag | 09:00 - 12:00 Uhr | |

| und nach Vereinbarung | ||