Sichere Geldanlage

Sinnvoll investieren: Tipps für sichere Geldanlagen

Das eigene Geld an der Börse anlegen: Ist das nicht etwas für Experten mit viel Zeit und Sachverstand? Oder für Menschen mit Lust auf Risiko?

Und was passiert, wenn der große Crash kommt – bin ich dann nicht pleite?

So in etwa lauten die gängigsten Sorgen. In Sachen Geldanlage sind die Deutschen skeptisch.

Während hierzulande nur etwa jeder Sechste an der Börse Geld investiert, ist es nach Angaben des Deutschen Aktieninstitutes in Ländern wie der Schweiz, den USA oder Skandinavien etwa jeder Zweite.

Beim Sparen setzen viele Menschen hierzulande auf Produkte mit festen Zinsen, nämlich Anlagekonten wie Tagesgeld, Festgeld, Sparbuch und Girokonto.

Durch die Inflation verliert das Ersparte hier jedoch Jahr für Jahr an Wert.

Nur langsam steigt der Anteil der Anleger, die auch auf Aktien und Fonds setzen. In einer sinnvollen Altersvorsorge jedoch – darüber herrscht bei den meisten Experten Einigkeit – sollten

Anlagen auf dem Börsenparkett eine selbstverständliche Rolle spielen.

Auch unsere Premium Rente basiert auf den Wachstumschancen des Kapitalmarktes – und das aus gutem Grund: „Auf lange Sicht sind Aktien die aussichtsreichste seriöse Geldanlage“, schreibt Finanztest.

Es gibt jedoch ein paar Erfolgsfaktoren beim Anlegen an der Börse zu beachten. Welche das sind, zeigen wir Ihnen hier.

Inhaltsverzeichnis

Langfristiges Anlegen: Langer Atem macht sich bezahlt

Wer innerhalb des letzten Jahrhunderts für einen Zeitraum von mindestens 30 Jahren in Aktien investiert hat, hat selbst nach Abzug der Inflation immer an Wert gewonnen.

Vor allem im Vergleich zu anderen Anlageformen wie Staatsanleihen oder Geldmarkttitel.

Egal, wann man eingestiegen ist – und trotz Platzen der Technologieblase und großer Finanzkrisen.

Worauf es wirklich ankommt, sind ein langer Atem und das Durchhaltevermögen der Anleger.

DAX 1994 – 2024

Bei einer langfristigen, regelmäßigen Anlage von mindestens 15 Jahren im DAX hätte man in diesem Zeitraum niemals Verluste erzielt.

Darüber hinaus unterstützt ein unterschätzter Helfer:

- Der Zinseszinseffekt. Damit bezeichnen Experten Zinserträge auf Geldanlagen, die bei folgenden Zinsperioden erneut mitverzinst werden.

- Das Ergebnis: Je länger man investiert, desto stärker wächst das Vermögen. Dieser Effekt gilt natürlich auch für Aktienanlagen.

Gerade beim Sparen für langfristige Ziele wie etwa der Altersvorsorge kommt dieser Effekt voll zum Tragen. Von diesem Mechanismus profitiert auch unsere Premium Rente.

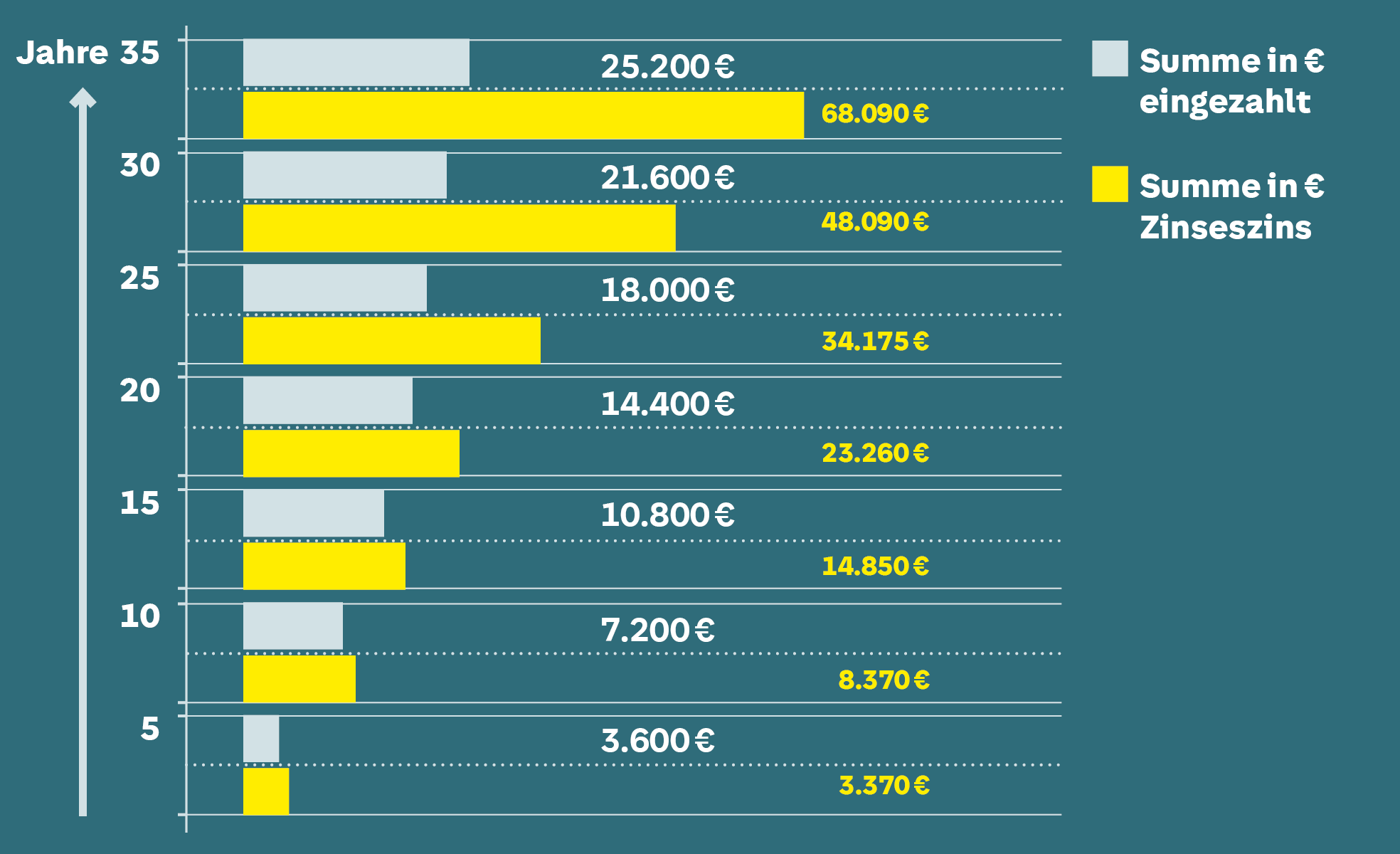

Die Grafik unten zeigt, wie sich ein Investment von umgerechnet 2 € täglich nach 35 Jahren entwickelt hat.

Kleiner Schritt – große Wirkung: Der Zinseszins im Laufe der Zeit

Angegebene Werte auf Annahme der aktuellen Überschussbeteiligung und einer beispielhaften kontinuierlichen Wertentwicklung von 6% pro Jahr der zugrunde liegenden Fonds.

Welche Auswirkungen hat der Anlagezeitraum auf eine Geldanlage?

- Ein Anlagezeitraum von bis zu einem Jahr gilt als kurzfristige Geldanlage.

- Mittelfristige Anlagen binden das investierte Kapital zwischen einem und je nach Anlageklasse bis zu 15 Jahren.

- Anlagen, deren Anlagehorizont mehr als 15 Jahre beträgt, gelten als langfristige Anlagen.

Je nach Anlagezeitraum wählen Sie verschiedene Geldanlagen und optimieren Ihr Portfolio anders. Bei langfristigen Anlagen können Schwankungen und Krisen besser ausgesessen werden.

Eine langfristige regelmäßige Anlage vermindert das Verlustrisiko und sorgt für stabile Erträge.

Ein zu kurzfristiger Anlagezeitraum kann bei schwankungsanfälligen Geldanlagen zu einem realen Verlust führen, wenn die Anlage zum Zeitpunkt der Rückzahlung im Minus gelandet ist.

Je kürzer der Anlagezeitraum am Aktienmarkt ist, desto schwankungsanfälliger wird Ihre Geldanlage.

Zudem müssen Sie beachten, dass das Risiko mit der möglichen Rendite steigt. Je höher die mögliche Rendite ausfällt, desto höher ist auch das Risiko eines Teil- oder sogar Totalverlustes.

Was sind sichere kurzfristige Geldanlagen?

Für eine kurzfristige sichere Geldanlage legen Sie Ihren Fokus auf Spareinlagen und Liquidität.

Sie erreichen damit zwar nur eine geringe Rendite, haben aber auch praktisch kein Verlustrisiko.

- Zu den renditestärksten kurzfristigen Anlagen gehört derzeit die Festgeldanlage im EU-Ausland.

- Achten Sie bei der Auswahl des Landes auf eine gute Landesbonität.

Was sind sichere mittelfristige Geldanlagen?

Für eine sichere mittelfristige Geldanlage setzen Sie auf einen Mix aus Liquidität und renditestärkeren Anlagen.

- Wertpapiere und Fonds können mittelfristig Schwankungen ausgleichen und dann eine gute Rendite erzielen.

- Festgeldanlagen verteilen Sie mit der Treppenstrategie ertragsorientiert.

Was sind sichere langfristige Geldanlagen?

Für eine sichere langfristige Geldanlage mischen Sie Festgeld- und Wertpapieranlagen, wobei der Fokus auf Wertpapieren liegt und der größere Teil der Anlage in Aktienfonds oder ETFs fließt.

Verteilen Sie das Risiko auf mehrere Anlageklassen, die nicht stark miteinander korrelieren und minimieren Sie so Ihr Verlustrisiko.

Mit einer Anlage in die Fonds der HUK-COBURG, insbesondere in den HUK Welt Fond streuen Sie Ihr Kapital besonders breit und gleichen branchen- und länderspezifische Risiken aus.

Regelmäßiges Anlegen: Öfter mal ein Schnäppchen machen

Mal angenommen, Sie haben 10.000 € geerbt und kaufen dafür Anteile eines Aktienfonds. In den nächsten Wochen nach dem Kauf geht der Kurs in den Keller und sackt um 20% ab.

Sollten Sie jetzt Ihre Aktien verkaufen (was Sie auf keinen Fall tun sollten, aber dennoch …), dann bekommen Sie für Ihre ehemals 10.000 € nur noch 8.000 €.

Mit anderen Worten: Sie haben einen schlechten Einstiegszeitpunkt erwischt. Auf lange Sicht werden Sie diesen Kursverlust zwar wieder ausgleichen, aber das kann dauern.

Wesentlich besser ist es daher, langfristig immer wieder Aktienanteile zu kaufen.

- Mit unserer Premium Rente kaufen Anleger (idealerweise) jeden Monat für einen vorher festgelegten Betrag Anteile an Aktienfonds.

- Da Aktienkurse immer in Bewegung sind, werden Anleger mit regelmäßigen Beitragszahlungen also auch dann kaufen, wenn die Kurse gerade gesunken sind.

- Sie kaufen dann in Zeiten niedriger Kurse mehr Aktienanteile.

- Steigt nun anschließend der Aktienkurs wieder, dann profitieren die Anleger davon. Sie haben gewissermaßen ein Schnäppchen gemacht.

Die folgende Grafik zeigt, wie das funktioniert.

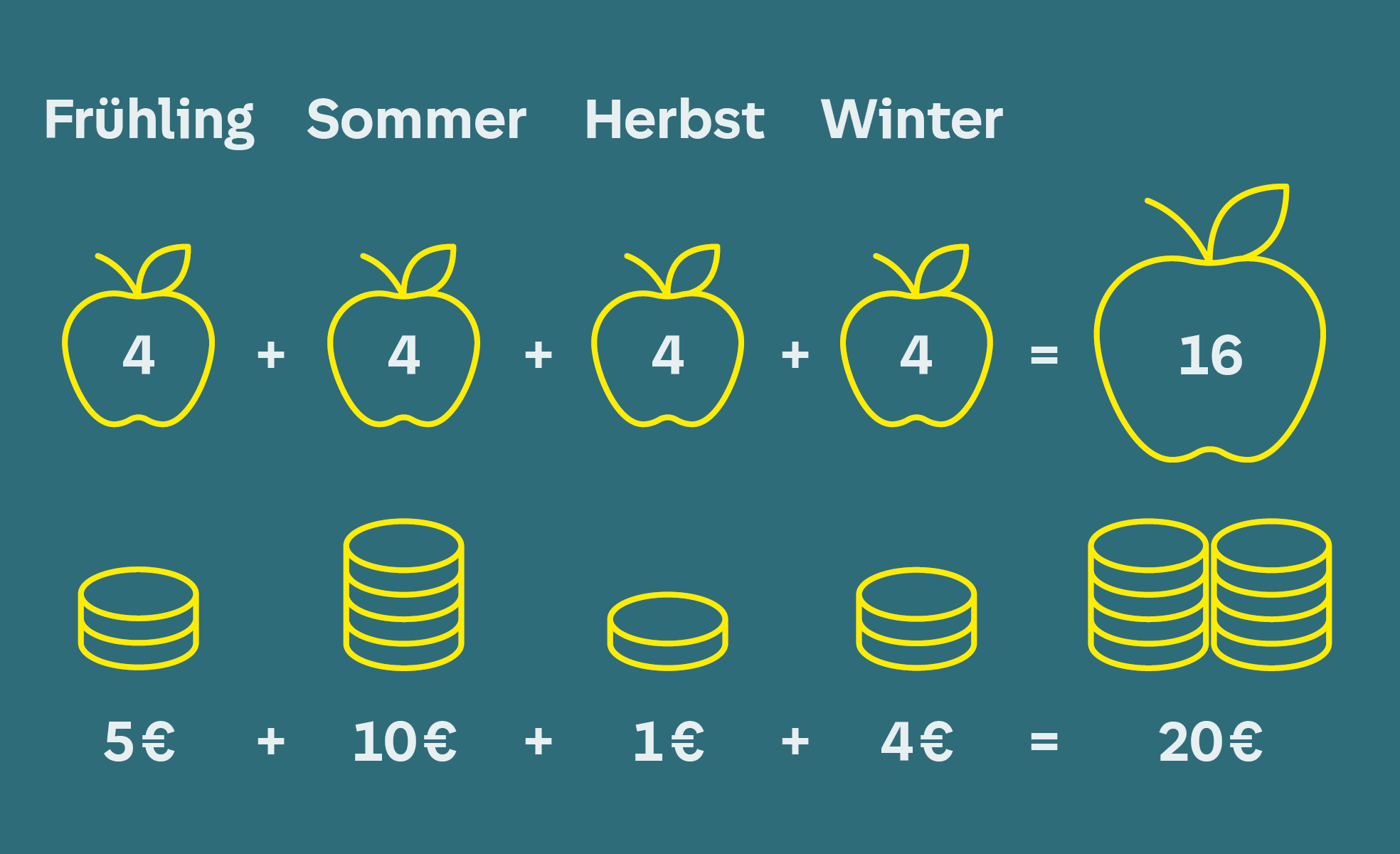

- Nehmen wir nun einmal an, Sie gehen alle 3 Monate auf den Markt und kaufen jedes Mal 4 Äpfel. Dann wird Ihr Einkauf mal mehr, mal weniger Geld kosten.

- Auf Schnäppchen hingegen werden sie verzichten. Auch ein günstiger Apfelpreis führt nicht dazu, dass Sie mehr Äpfel kaufen als sonst.

- Das Ergebnis: Sie haben unterm Strich weniger als derjenige, der bei seinem Apfelkauf immer dieselbe Geldmenge ausgibt.

Einkauf einer festgelegten Menge von 4 Äpfeln

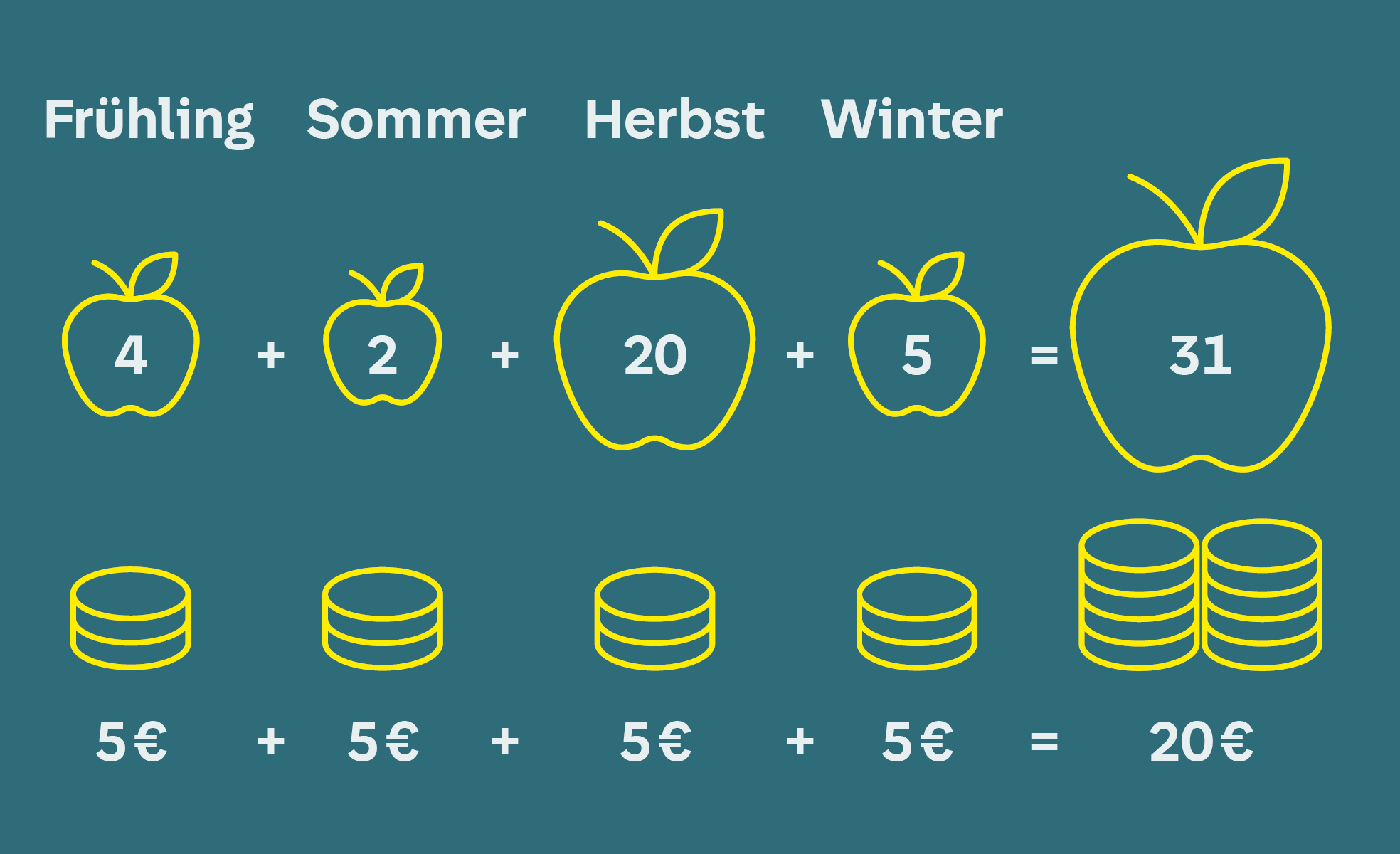

Nehmen wir einmal an, Sie gehen alle 3 Monate auf den Markt und kaufen jedes Mal für eine festgelegte Summe (in unserem Beispiel 5 €) Äpfel.

Dann zahlen Sie mal mehr, mal weniger für den einzelnen Apfel.

- Im Herbst beispielsweise könnten die Früchte günstig sein, da frisch gepflückt und in großen Mengen verfügbar.

- Im Sommer hingegen sind Äpfel etwas teurer, da die Nachfrage nach ihnen groß sein könnte.

- Wie auch immer: Äpfel verhalten sich ähnlich wie Börsenkurse – sie schwanken im Preis.

- Wenn Sie nun aber immer den gleichen Geldbetrag für den Apfelkauf einsetzen, dann werden Sie das eine oder andere Schnäppchen machen.

Unterm Strich profitieren Sie auf diese Art und Weise, wie die Grafik zeigt, vom Durschnittskosteneffekt und kaufen auf lange Sicht deutlich mehr Äpfel – oder eben Aktien.

Einkauf mit einem festgelegten Betrag von 5 €

Was unterscheidet Äpfel von Aktien? Einfach gesagt: Aktien werden nicht schlecht.

Denn wenn die Kurse wieder steigen, dann steigt auch der Wert der Anteile, die zu kleinem Preis gekauft wurden.

Experten bezeichnen das als Durchschnittskosteneffekt bzw. Cost-Average-Effekt.

Und genau das passiert: Ein regelmäßiges Investment in immer gleicher Höhe führt bei schwankenden Preisen dazu, dass die durchschnittlichen Preise tendenziell geringer sind.

Risiko verringern durch breit gestreutes Anlegen

Die Regel ist ganz einfach: Lege nicht alle Eier in einen Korb. Wer sein ganzes Geld in ein einzelnes Unternehmen investiert, der geht ein hohes Risiko ein.

Wenn dieses eine Unternehmen in die Insolvenz schlittern sollte, dann wäre das gesamte Vermögen des Anlegers in Gefahr.

Die Lösung: Das Risiko muss aufgeteilt werden – und zwar auf viele Unternehmen in vielen Branchen und unterschiedlichen Ländern.

Der Grund: Es ist sehr unwahrscheinlich, dass alle diese Unternehmen gleichzeitig an Wert verlieren.

Tatsächlich ist es eher so: Wenn ein Unternehmen in Schwierigkeiten gerät und an Wert verliert, dann wird ein anderes Unternehmen davon profitieren und an Wert gewinnen.

Fondsmanager trennen sich in solchen Momenten häufig von den Verlierern.

Das Ergebnis: Es befinden sich immer möglichst viele Gewinner im Portfolio.

Genau das tut der HUK Welt Fonds. Er investiert das Geld seiner Anleger in mehr als 2.500 Unternehmen auf der ganzen Welt. Diese breite Streuung nennen Experten „Diversifikation“.

Auf diese Weise profitieren Anleger vom weltweiten Wirtschaftswachstum – und zwar unabhängig davon, in welchen Ländern und Branchen es gerade stattfindet.

Wer diese einfachen Regeln befolgt, wird mit der Geldanlage an der Börse nicht nur keine Verluste erleiden, sondern sogar beachtliche Erfolge erzielen.

Mit der Premium Rente verbessern Sie also sicher und renditestark Ihre Vorsorgesituation im Alter, denn die gesetzliche Rente allein wird nicht reichen.

Bleibt die Frage nach den Kosten einer privaten Altersvorsorge.

Auf der Suche nach dem richtigen Partner für die Geldanlage ist die HUK-COBURG eine Topadresse. Denn die anfallenden Gebühren sind deutlich geringer als marktüblich – und zusätzliche Steuervorteile wie beispielsweise bei Kapitalauszahlungen kommen Ihnen zugute.

Kontaktieren Sie uns – wir freuen uns auf den Austausch.